NISAで選べる金融商品には何がある?それぞれの特徴を解説!

老後の資産形成の手段として、税制優遇が受けられるNISA制度を活用する人が増えています。2024年からはNISA制度の拡充と恒久化も示されていて、ますます活用の幅が広がります。

しかしNISA制度では、すべての金融商品を運用できる訳ではありません。いざ運用しようとすると、自分が考えていた金融商品が対象でないことも考えられます。

そこで今回は、NISA制度で運用できる商品と、その特徴について解説します。

NISA(成長投資枠)で選べる金融商品 *1

成長投資枠は、年間240万円まで非課税で投資できる制度です。非課税期間は無期限で、非課税保有限度額は成長投資枠とつみたて投資枠あわせて1,800万円です。(内成長投資枠は最大1,200万円)

成長投資枠で選べる金融商品は、主に上場株式・投資信託等です。

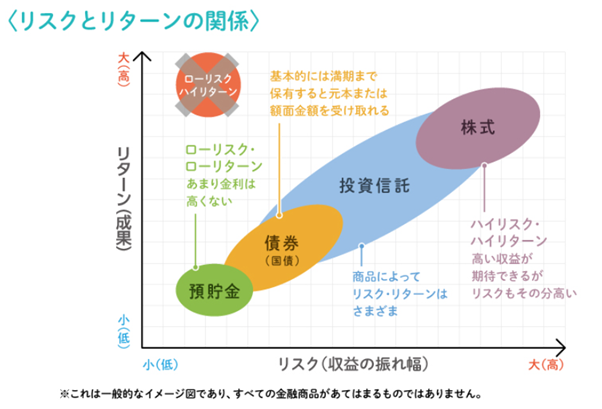

各金融商品によってリスクとリターンは異なるため、自身の目指すリターンやリスク許容度を把握することが大切です。

出所)日本証券業協会 リスクとリターン

以下、金融商品の特徴を解説していきます。

国内外株式 *2

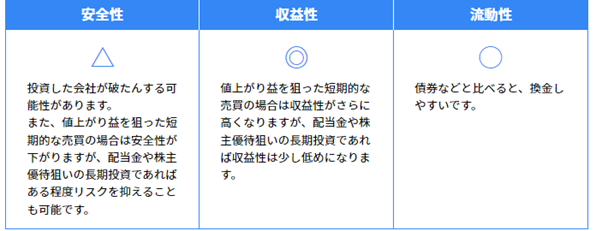

株式は安全性は低いものの、大きな収益を得られる可能性がある金融商品です。また、株式市場が開いている間は取引できるため、流動性も高い金融商品です。

出所)日本証券業協会 金融商品の特徴

株式を購入すると、キャピタルゲイン(値上がり益)やインカムゲイン(配当金)を得られる可能性があります。

ただし、株式に投資するときは下記のようなリスクがあることを理解しておきましょう。

- 価格変動リスク:購入した金額よりも株価が下がるリスク

- 信用リスク:投資先の企業が倒産するリスク

- 為替リスク:為替変動によって為替差益損が発生するリスク(外国株の場合)

- カントリーリスク:投資している国の経済、政治などに伴うリスク(外国株の場合)

投資信託 *2

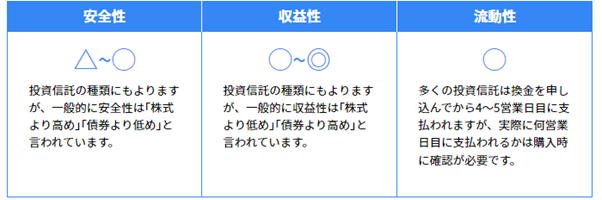

投資信託は、複数の投資家から集めたお金を専門家がまとめて運用する金融商品です。集めたお金を運用して得られた成果を、投資家に還元する仕組みとなっています。

多くの投資信託は、売却を申し込んでから4〜5営業日目に支払いが行われるため、比較的流動性が高い金融商品です。

出所)日本証券業協会 金融商品の特徴

投資信託は、保有している間のコストとして信託報酬*3が発生します。信託報酬は投資信託によって異なるため、購入前に確認することが大切です。

なお、投資信託の主な投資対象は下記のように様々です。

- 株式

- 債券

- 不動産

- 上記の組み合わせ

高いリターンが狙える投資信託や安全性が高い投資信託など、豊富な種類があります。

専門家がまとめて運用するため、個人で投資商品を組み合わせてポートフォリオを作成するよりも手間がかかりません。

REIT *4

REITも投資信託の一種で、投資対象が不動産に特化している特徴があります。投資家から集めた資金を複数の不動産に投資し、賃貸収入や売買益を投資家に分配する金融商品です。

REITは上場しており、市場が開いているときはいつでも取引できるため、流動性が高い金融商品です。

なお、REITの投資対象となっている不動産は、下記があげられます。

- オフィスビル

- 商業施設

- 住宅

- 物流施設

- ホテル

過去10年間の東証1部(現プライム)株式配当利回りは1.46%〜2.77%の間で推移していますが、REITの平均予想分配金利回りは3.02%〜6.17%の間で推移しています。

高い利回りが期待できる点は、REITの魅力と言えるでしょう。

ETF *5

ETFは投資信託の一種ですが、投資信託とは異なり証券取引所に上場しています。市場が開いているときはいつでも取引できるため、流動性が高い金融商品です。

ETFの価格はリアルタイムで変動するため、株式と同じく指値注文か成行注文で購入することができる点も特徴です。

指値注文*6とは、取引において売買の値段を指定して注文する方法で、希望する値段で取引できる方法です。

一方で、成行注文*7は売買の値段を指定せず、市場の動き次第で約定金額が決まる注文方法となっています。

ETFの投資対象となるのは、投資信託と同じく様々です。国内外の株価指数、REIT、コモディティ(原油や金、穀物などの商品)などに連動する幅広い商品があります*8。

ETFも、投資信託と同様に保有している間のコストとして信託報酬が発生します。ETFと投資信託を比較すると、一般的にETFの方が購入時手数料や信託報酬が安くなっています*5。

NISA(つみたて投資枠)で選べる金融商品 *9

つみたて投資枠は、年間120万円まで非課税で運用できる制度です。非課税期間は無期限で、非課税保有限度額は成長投資枠とつみたて投資枠あわせて1,800万円です。(内成長投資枠は最大1,200万円)

つみたて投資枠で購入できる投資商品は、長期・積立・分散投資に適した一定の投資信託です。

例えば、投資信託では金融庁が設けている以下の基準をクリアしたものが、つみたてNISAの対象です。

- 販売手数料が発生しない(ノーロード)

- 一定水準以下の信託報酬(例:国内株のインデックス投信の場合0.5%以下)

- 顧客全員に、その顧客が過去1年間に負担した信託報酬の概算金額を通知する

- 信託契約期間が無期限または20年以上

- 分配頻度が毎月ではない

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていない

販売手数料がゼロで信託報酬の基準も要求されており、長期投資しやすい制度設計となっています。

新NISAで選べる金融商品 *10

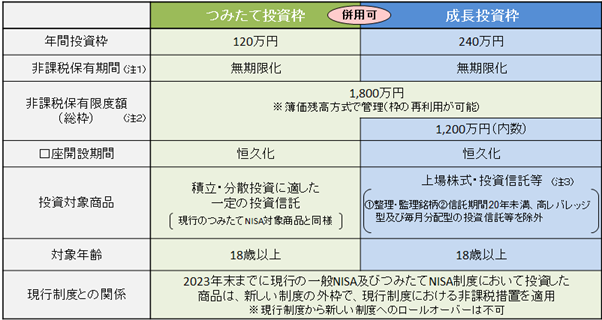

令和5年度税制改正の大綱等において、2024年から新しいNISA制度の枠組みが決められました。

出所)金融庁 新しいNISA

新NISAでは「つみたて投資枠」と「成長投資枠」という2つの枠が設けられ、非課税保有期間が無期限になる見込みです。

また、現行の一般NISAとつみたてNISAは選択制ですが、新NISAではつみたて投資枠と成長投資枠が併用できる設計となっています。

それぞれの枠を合わせた年間非課税上限額は360万円、生涯非課税投資枠は1,800万円となり、制度が大きく拡充される予定です。

つみたて投資枠

つみたて投資枠で投資できる金融商品は、つみたてNISAと同様に金融庁が指定した投資信託とETFです。

つみたて投資枠では年間120万円まで非課税で運用できるため、非課税投資枠は現行のつみたてNISAの3倍となっています。

つみたて投資枠だけで、生涯非課税限度額を使いきることも可能です*11。

成長投資枠

成長投資枠で投資できる金融商品は、基本的には一般NISAのように株式や投資信託、ETF、REITなどが対象です*12。

しかし、下記の商品は対象から除外されています*11。

- 整理銘柄に指定されている上場株式等

- 監理銘柄に指定されている上場株式等

- 信託期間20年未満の投資信託等

- 高レバレッジ型の投資信託等

- 毎月分配型の投資信託等

成長投資枠の年間非課税限度額は240万円、生涯非課税限度額は1,200万円です。

つまり、成長投資枠だけで1,800万円の非課税投資枠を利用することはできない点に注意しましょう。

- 新NISA制度概要、新NISAを使った運用方法など、こちらでも解説しています。

【博士と学ぶ!NISAゼミ】 1限目:2024年からの新NISA

【博士と学ぶ!NISAゼミ】2限目:新NISA活用術

自身のリスク許容度や価値観に合った投資商品を選ぼう

成長投資枠とつみたて投資枠では投資対象となる金融商品が異なるため、自身が投資を検討している商品が対象かどうか確認しておきましょう。

成長投資枠とつみたて投資枠では、様々な種類の金融商品に投資できる特徴があります。自身のリスク許容度や価値観に合った投資を行うためにも、各金融商品の期待リターンや流動性などの特徴を理解することが大切です。

政府もNISA制度の拡充を通じて「資産所得倍増プラン」を進めています*13。NISAは投資の利益が非課税になるお得な制度なので、有効活用して効果的に資産形成を進めていきましょう。

※本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客様自身の判断でお取り組みをお願いいたします。

NISAは2024年度から制度変更しています。

詳しくはコチラ

*1 金融庁 新しいNISA

*2,6,7 日本証券業協会 投資の時間

*3 日本証券業協会 金融・証券用語集

*4 三菱UFJ銀行 REIT(リート)とREIT投資信託の違いとは?商品性や種類、選び方

*5 日本証券業協会 ETFと投資信託の違いを教えてください

*8 三菱UFJモルガンスタンレー証券 用語解説

*9 金融庁 つみたてNISAの概要

*10 金融庁 新しいNISA

*11 金融庁 新しいNISA よくあるご質問Q3

*12 2022年12月16日 自由民主党 公明党 令和5年度税制改正大綱

*13 金融庁 資産所得倍増プランについてp2, 3