就職や結婚、出産などのライフイベントにはいくら必要?どうやって資金を用意すればいい?

人生では、結婚や出産、マイホームの購入をはじめとしたさまざまなライフイベントが起こる可能性があります。

ライフイベントごとにまとまった支出が発生するため、将来の資金計画を立てるときにはどれくらいの費用が必要なのか、把握することが大切です。

現在の年齢やライフステージによって、今後起こるライフイベントや用意するべき金額は異なります。お金に関する不安を軽減するためにも、計画的に貯蓄や資産運用を行いましょう。

こちらの記事では、人生のライフイベントで必要となる金額の目安や、必要な資産を形成する方法について解説します。今後のライフプランを考える際の参考にしてみてください。

ライフイベントと必要なお金の目安*1

人生の中では、就職や結婚をはじめ、さまざまなライフイベントが起こり得ます。ライフイベントのたびにお金が必要になるため、具体的な金額を把握し、出費に備えましょう。

主なライフイベントと、具体的に必要となるお金の目安は下記のとおりです。

● 就職活動費:約6万円

● 結婚費用:約304万円

● 出産費用:約47万円

● 子ども1人あたり教育資金(幼稚園から高校まで公立、大学のみ私立の場合):約1,002万円

● 住宅資金:建売住宅は約3,605万円、マンションは約4,528万円

● 老後の生活費:約26万円/月

● 介護費用:約17万円/月

個人や世帯によって差があるとはいえ、目安として「この程度の金額が必要になる」とイメージし、計画的に貯蓄や資産形成を行いましょう。

現在の年齢や家族構成、予定・想定されるライフイベントを整理し、自分に合っている方法でお金の計画を立てることが大切です。

ライフイベントに必要な資産形成、どうする?

ライフイベントで必要な目安の金額を把握したら、自分に合った方法で計画的にお金を用意する必要があります。

以下で、具体的に考えられる手段を解説します。

定期預金*2

定期預金とは、預け入れ期間を決めて利用する預金です。一般的に普通預金より金利を高くしている金融機関が多いです。

定期預金では、預け入れるタイミングで「1年」「3年」のように預け入れ期間を決めます。「子どもの進学が3年後だから、預入期間が3年の定期預金を使う」など、お金が必要になるタイミングに合わせて活用するとよいでしょう。

金融機関によっては、自動的で計画的な定期預金を行えるサービスを提供しています*3。

手間をかけずに自分のペースで積立預金が行えるため「着実に定期預金を行いたい」と考えている方は、活用を検討するとよいでしょう。

個人向け国債*4

個人向け国債とは、国が発行している債券です。1万円から購入可能で、最低金利として年率0.05%が保証されている特徴があります。

銀行や証券会社など、身近な金融機関で購入することが可能です。

「3年固定」「5年固定」「10年変動」の3種類があり、お金が必要になるタイミングを見越して最適な種類を選択するとよいでしょう。

令和5年12月現在における、個人向け国債の適用利率(税引前)は以下のとおりです。

● 3年固定:年率0.05%*5

● 5年固定:年率0.25%*6

● 変動10年:年率0.46%*7

「3年固定」と「5年固定」は、発行時の利率がそのまま適用されます。

「変動10年」は、半年ごとに利率が変わる変動金利となっており、実勢金利が上がれば受取利子が増える仕組みです。

いずれの個人向け国債も、発行後1年以上経過していれば1万円から中途換金ができます。突発的にお金が必要になった場合でも融通が利く点は、安心できる材料の一つと言えるでしょう。

新NISA*8

新NISAとは、2024年から始まった制度です。年間で最大360万円、生涯全体で1,800万円まで非課税で投資できます。

通常の投資では、得られる配当金や分配金、売却益などの収益に対して税金が課されます*9。

しかし、新NISAの非課税投資枠から得られた利益には税金が課されません。

たとえば、通常の投資で10万円の収益を得られたとき、税金で約2万円が徴収され手元に残るのは約8万円です。一方で、新NISAを活用すれば、10万円の収益が手元に残ります。

このような状況からも、資産形成を行うにあたって投資を検討している方は、新NISAも活用するとよいでしょう。ただし、投資にはリスクがともなうことから、きちんと投資する商品の特徴や自分のリスク許容度を判断することが大切です。

<関連コラム>

2024年から始まる新NISAはどう変わる?制度改正のポイントや注意点を解説

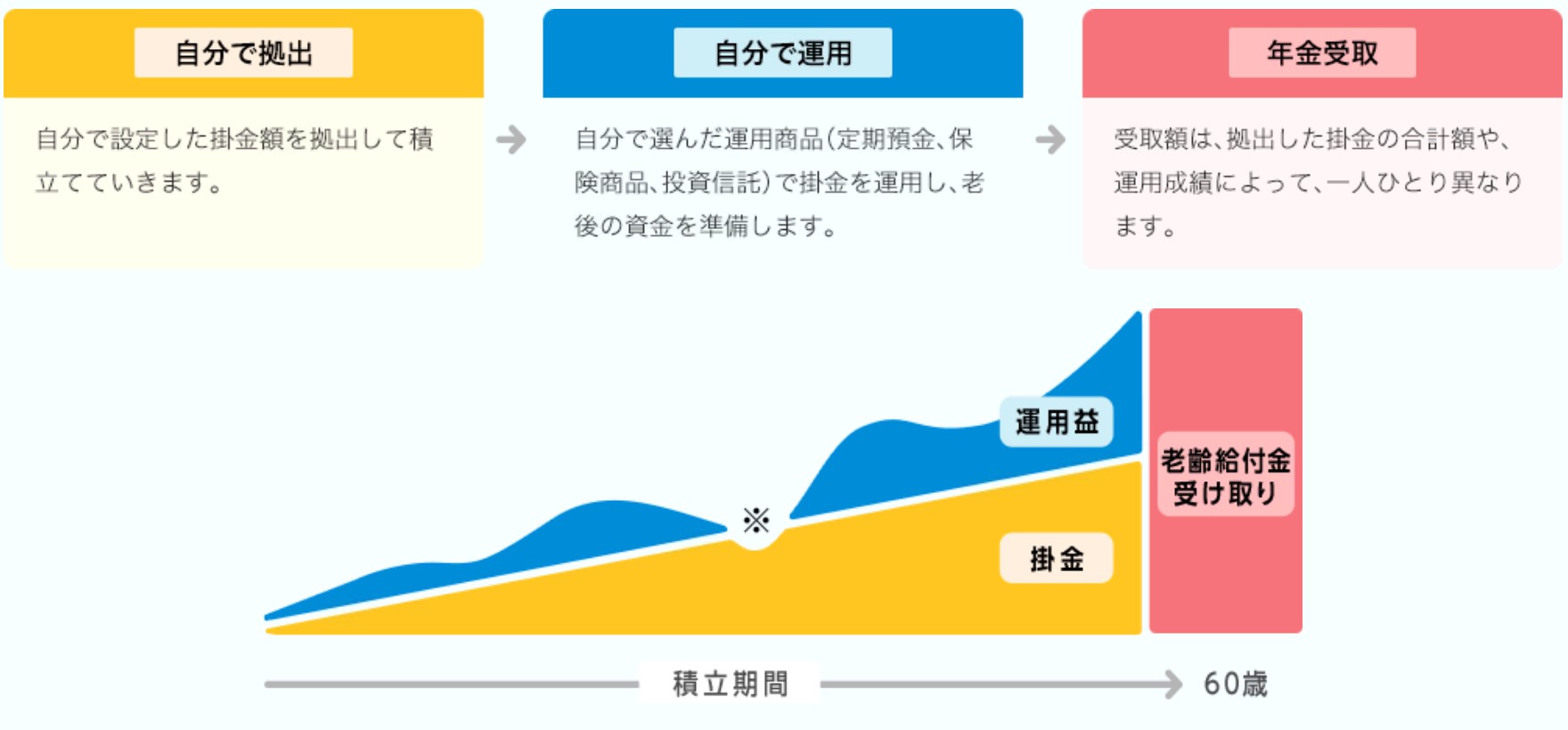

iDeCo*10

iDeCoは「個人型確定拠出年金」で、公的年金の上乗せとして、老後の年金づくりに特化した制度です。

原則として60歳まで引き出せない仕組みとなっており、より豊かな老後の生活を送るための資産形成方法の一つとして位置付けられています。

※「元本確保型」の商品もありますが、投資信託等の商品の場合は元本を下回る可能性もあります。

*1受給開始年齢は、加入期間等に応じて決まります。

*2国民年金基金については こちら

(詳細は以下リンクご参照)

出典)iDeCo公式サイト iDeCo(イデコ)の特徴

iDeCoは、自分が拠出した掛金を自分で運用し、資産を形成する点が特徴です。

また、拠出した掛金は全額所得控除の対象となり、運用益が非課税となる税制優遇が設けられています*11。

iDeCoの加入者は右肩上がりで増えており、令和5年7月末の段階で加入者は300万人を突破しています*12。

老後資金を作る必要性を感じている方は、iDeCoの活用を検討するとよいでしょう。

ライフイベントに必要なお金を用意するための習慣

ライフイベントに必要なお金を用意するためには、手段を選ぶだけでなく自分自身の生活習慣にも意識を向けることが大切です。

以下で、必要なお金を用意するために意識するべきことと、生活習慣の関係について解説します。

家計簿をつけて収支のバランスを確認する*13

家計簿をつけて、毎月の収支バランスを確認することが大切です。もし家計が赤字になっている場合、収入よりも支出のほうが多い状態ですので、生活を改める必要があるでしょう。

収入は給与だけでなく、資産を運用して得た預金利息や投資の利益などを含みます。

支出は住居費や食料費、水道光熱費などの生活費だけでなく、洋服代や娯楽費のように自分のために使うお金を含みます。

支出が収入を超えないように気を配れば、健全な家計を営めるでしょう。

家計簿を付けることで、お金を使う傾向の把握や節約すべき項目の洗い出しができます。

その結果、貯金だけでなく節約を意識できるようになるメリットが期待できるでしょう*14。

家計管理はこちらから⇒

先取り貯蓄をする*15

先取り貯蓄とは、給与が入ったタイミングで貯蓄したい金額を分け、先に貯蓄へ回すことです。先取り貯蓄をして、残ったお金で生活する習慣を身につければ、健全な家計運営ができます。

貯蓄が長続きしない理由として考えられるのが、生活費と貯蓄の口座が同じであるケースや、生活費の残りを貯蓄しようとしているケースです。

生活費と貯蓄の口座が同じだと、貯蓄ペースが把握しにくく、貯蓄を切り崩している事態に陥ることもあり得ます*16。

また、先取り貯蓄をせずに生活費の残りを貯蓄している人は、生活費を使い切ってしまえば貯蓄に回せるお金がありません。

給料が入った時点で、定期預金の自動積立や財形貯蓄制度を通じて先取り貯蓄を行えば、着実に貯金を増やせます。

ただし、無理な金額を先取り貯蓄するとストレスにつながる可能性があるため、無理のない範囲で金額設定することが大切です。

<関連コラム>

今から考えたい!未来へのお金の増やし方

資産運用について学ぶ*17

資産運用について学ぶことも大切です。資産運用は、貯めることを重視した預貯金と、ふやすことを重視した投資があります。

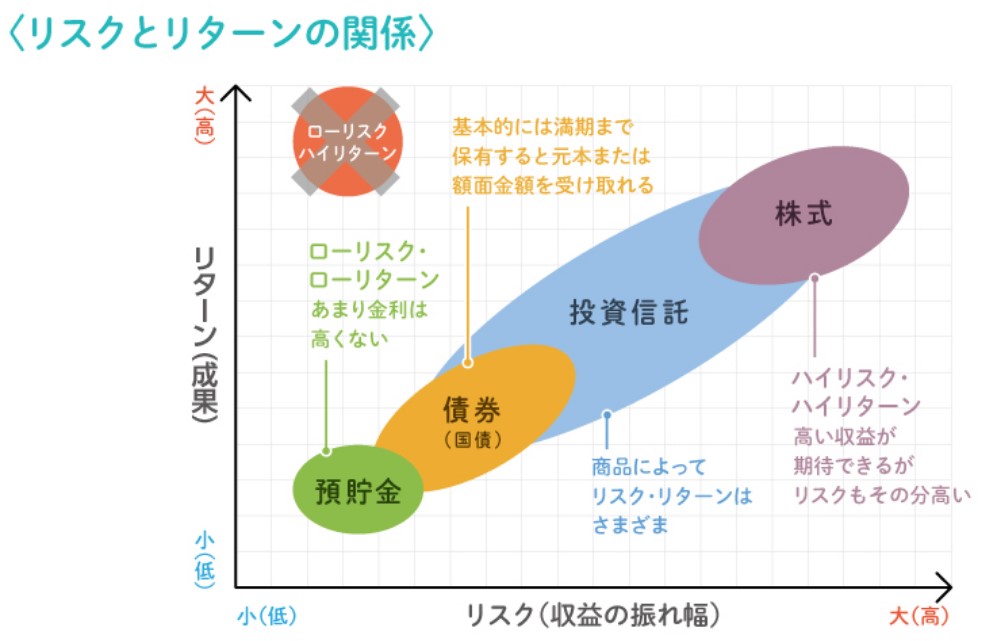

預貯金は元本割れのリスクがない一方で、投資には元本割れのリスクがあります。投資先の主な金融商品は株式・債券・投資信託などです。

一般的に、リスクとリターンは比例します*18。株式はハイリスクである一方で高いリターンが期待できるように、各金融商品によって特徴が異なる点は押さえておきましょう。

※これは一般的なイメージ図であり、すべての金融商品があてはまるものではありません

(詳細は以下リンクご参照)

出典)一般社団法人日本証券業協会 リスクとリターン

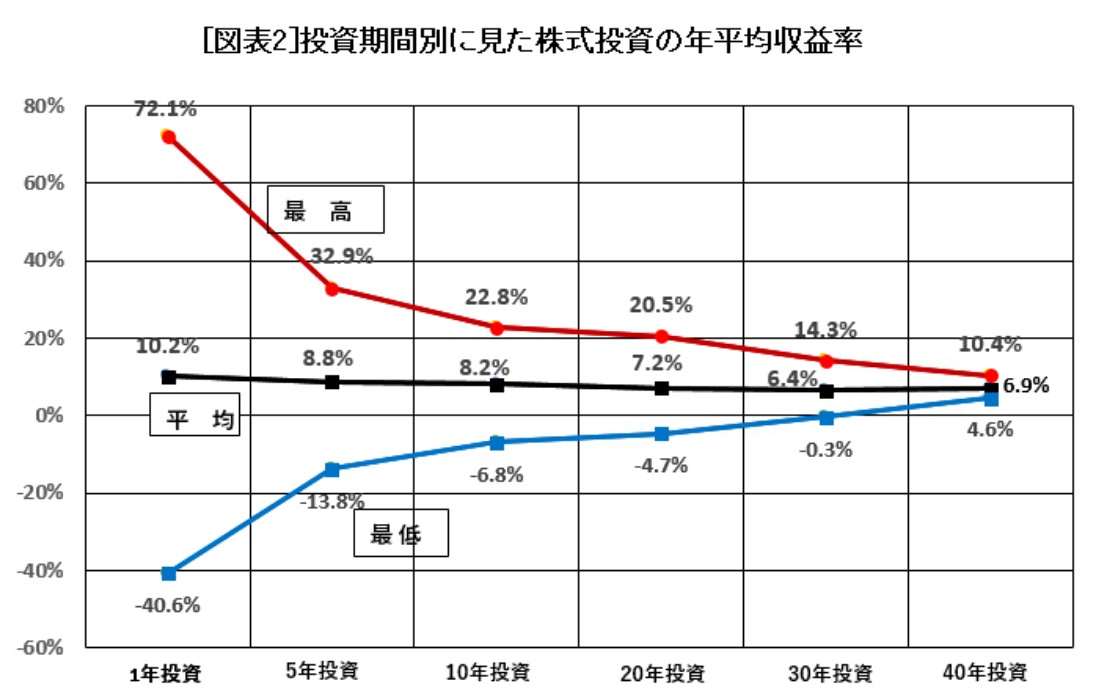

なお、投資を行う際には長期的な時間軸で考えるとよいでしょう。

投資期間を長くすることで、収益の変動幅が小さくなり、リスクを軽減できるためです*19。

(注)1962年から2021年に至る60年間について、核燃の東京証券取引所第一部上場全銘柄の時価総額荷重による配当込み収益率にもとづいて計算した。

核燃の配当込み収益率は、東京証券取引所「配当込みTOPIX」の年間収益率データを得られた1990年以降については同データを用い、1989年以前は日本証券経済研究所「株式投資収益率・第一部市場年間収益率加重平均」を用いた。

(詳細は以下リンクご参照)

出典)一般社団法人投資信託協会 第3回 長期投資のメリットとは

資産運用について学べば、預貯金に向けるお金と投資に向けるお金のバランスをイメージできるでしょう。

たとえば、近い将来に想定されるライフイベントに備えるお金は定期預金で用意し、長期にわたる運用期間を確保できるお金に関しては個人向け国債や新NISAを利用する手段が考えられます。

運用できる年数をシミュレーションしたうえで、今後のライフイベントに備えるための最適な手段を選択しましょう。

<関連コラム>

投資初心者は何から始めるべき?おすすめの資産運用方法を紹介

ライフイベントを予測して計画的に貯蓄・投資を行おう

ライフイベントが起こる時にはまとまったお金が必要となるため、事前にシミュレーションしておくとよいでしょう。

起こるまでの年数に応じて、預貯金と投資のどちらが適しているか考えることが大切です。

家計簿をつけて収支のバランスを確認したり、先取り貯蓄を習慣化したりすることで、健全な家計を運営できます。

今後ライフイベントが起こる見込みがある方は、家計をきちんと管理すること、資産運用について勉強することを意識してみてはいかがでしょうか。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1、一般社団法人日本FP協会 主なライフイベントにかかる費用の目安

*2、一般社団法人全国銀行協会 定期預金

*3、三菱UFJ銀行 自動つみたて定期預金

*4、財務省 個人向け国債

*5、財務省 「固定3年」発行条件

*6、財務省 「固定5年」発行条件

*7、財務省 「変動10年」発行条件

*8、金融庁 新しいNISA

*9、国税庁 株式・配当・利子と税

*10、iDeCo公式サイトiDeCo(イデコ)の特徴

*11、iDeCo公式サイト iDeCo(イデコ)のメリット

*12、厚生労働省 iDeCoの加入者が300万人を突破しました!

*13、一般社団法人全国銀行協会 家計管理とライフイベント

*14、三菱UFJニコス 家計簿のつけ方を解説!初心者にも簡単で、節約にも役立つ家計管理法

*15、三菱UFJ銀行 給与が入ったら、先取り貯蓄しよう!社会人1年目からお金を上手に貯めるコツ

*16、三菱UFJ銀行 家計簿アプリや貯蓄アプリを使って、節約・貯蓄の一歩を踏み出そう!

*17、一般社団法人日本証券業協会 資産運用とは?

*18、一般社団法人日本証券業協会 リスクとリターン

*19、一般社団法人投資信託協会 第3回 長期投資のメリットとは