個人向け国債と定期預金はどちらを選ぶ?金利や商品の特徴を比較

マイナス金利政策の解除など、日銀による金融政策の変更によって市場金利が上昇傾向にあります。普通預金より高い金利で安定的な運用を目的に、個人向け国債や定期預金に関心を持っている人もいるのではないでしょうか。

本記事では比較的低リスクといわれる、個人向け国債と定期預金について金利や商品の特徴を比較し、それぞれどんな人に向いているかを紹介します。

※資産運用におけるリスクや投資の種類についてはこちらの記事で解説しています。

個人向け国債と定期預金の金利が上昇している理由とは

個人向け国債と定期預金の金利が上昇傾向にあるのは、2024年3月19日に日銀が発表した、以下の金融政策の変更が主な要因だと考えられます。*1

- マイナス金利政策の解除

- YCC(イールドカーブコントロール)の撤廃

マイナス金利政策とは、民間の金融機関が日銀に預けている預金金利をマイナスにすることです。金利がマイナスになると、金融機関が日銀に預ける資金に対して手数料が徴収されるようになります。

この政策の目的は、金融機関が日銀にお金を預ける代わりに、そのお金を企業への貸し出しや投資に回すことで、経済活性化やデフレ脱却をめざすことです。

YCCとは、長短金利操作として2016年に日銀が導入した政策で、長期で国債の金利を、短期で政策金利をコントロールするものです。従来からのマイナス金利の適用に加え、日銀による国債の買い入れにより長期金利の調整をおこなうことで、企業や個人への貸し出し金利を下げ、経済の活性化につなげることを目的としています。

これまで低水準で推移してきた金利ですが、日銀は「2%の物価安定の目標に対して、持続的・安定的に実現することが見通せる状況になった」として、マイナス金利政策の解除とYCCの撤廃を決定しました。*1

三菱UFJ銀行は、上記の方針を受け、2024年3月19日に年0.002%~年0.2%だった定期預金金利を、年0.025%~年0.3%に引き上げることを発表しました(適用金利は預入期間によって異なる)。*2

10年国債利回りは、政策変更が発表された2024年3月19日は0.744%でしたが、2024年5月15日は0.962%と上昇傾向にあります。*3

追加利上げが実施されれば、さらに市場金利上昇の可能性もあるでしょう。

個人向け国債の特徴

個人向け国債は、個人が購入することを目的として国が発行する債券です。銀行や証券会社などの取扱金融機関で購入できます。

個人向け国債は全部で3種類

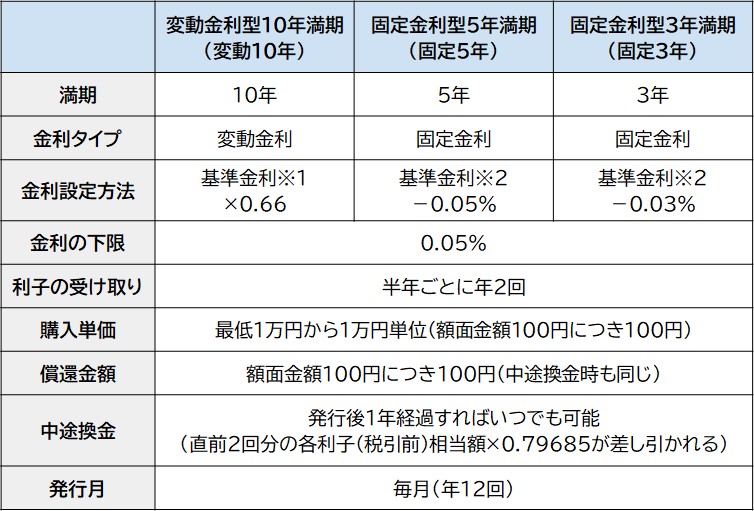

個人向け国債は、金利タイプに応じて以下3種類の商品があります。

※1 利子計算期間開始日の前月までの最後に行われた10年固定利付国債の入札(初回利子については募集期間開始日までの最後に行われた入札)における平均落札利回り

※2 募集期間開始日の2営業日前において、市場実勢利回りを基に計算した期間5年または3年の固定利付国債の想定利回り

出所)財務省「個人向け国債」をもとに作成

変動10年は、半年ごとに利率が見直される変動金利タイプです。固定5年と固定3年は、発行時に決まった利率が満期まで適用される固定金利タイプです。

一般的に、金利上昇局面では一定期間で適用金利が見直される変動金利タイプ(変動10年)が有利です。

参考として、募集期間が令和6年5月10日~令和6年5月31日の適用利率(年率:税引前)は、変動10年が0.57%(初回)、固定5年が0.45%、固定3年が0.29%となっています。*4

個人向け国債のポイント

個人向け国債には以下のような特徴があります。*5

- 国が発行し、国が元本と利子の支払いを行う

- 1万円から購入できる

- 発行から1年経過後は中途換金も可能

個人向け国債は国が発行しており、国が元本と利子の支払いを行うため、比較的安全性が高いです。また、1万円から始められ、発行から1年経過後は中途換金も可能です。ただし、額面金額と経過利子相当額から中途換金調整額が差し引かれる点に注意しましょう。

定期預金の特徴

定期預金とは、期間を指定して金融機関に預け入れる預金のことです。

定期預金の種類

定期預金には主に次のような種類があります。*6

| 一般定期預金 | 1ヵ月~10年などあらかじめ期間を決めて、 まとまったお金を一括で預け入れる。 |

|---|---|

| 大口定期預金 | 最低預入金額が決められている。 数百万円以上や1,000万円以上など 銀行によって異なる (一般定期預金と同じく預入期間の選択が可能)。 |

| 積立定期預金 | あらかじめ決めた日に 決めた金額が普通預金から引き落とされ、 専用口座へ毎月自動的に積み立てる。 |

どの定期預金を選択するかについては、ご自身のライフプランに合わせて、期間や金額を考慮し検討するのが良いでしょう。

定期預金のポイント

定期預金には以下のような特徴があります。

- 普通預金よりも少し金利が高め

- 預金保護制度の対象

- 途中解約も可能

定期預金は、普通預金よりも少し高めに金利が設定されています。三菱UFJ銀行の場合、普通預金金利は年0.02%であるのに対し、定期預金金利は年0.025%~年0.3%です(2024年5月16日現在)。*7

定期預金は預金保護制度により、万が一金融機関が破綻しても、普通預金などと合算して元本1,000万円とその利息までは保護されます。中途解約も可能ですが、契約時より低い利率が適用されることが多いので注意しましょう。

個人向け国債と定期預金はどちらを選ぶ?

個人向け国債と定期預金のどちらが向いているかは、運用目的によって異なります。

個人向け国債が向いている人

個人向け国債が向いている人の特徴は以下のとおりです。

- 少しでも高い金利で運用したい人

- 運用資金が1,000万円を超える人

- 金利の上昇に追従したい人(変動10年)

個人向け国債は、定期預金よりも金利が高い傾向にあります。定期預金の場合、元本が1,000万円を超える部分は預金保護制度の対象外となるため、運用資金が1,000万円を超えるなら国が発行する個人向け国債も検討しましょう。

変動10年は半年ごとに利率が見直されるため、金利上昇局面で有利です。

定期預金が向いている人

一方で、次のような人は定期預金が向いています。

- 運用期間が比較的短い人(2年以内など)

- 換金しやすさを重視したい人

- 運用資金が1,000万円以下の人

個人向け国債は運用期間が最も短いもので3年、長いものは10年です。2年以内など、預け入れ期間が短い場合は定期預金がいいでしょう。個人向け国債は発行から1年経過しないと中途換金できないため、いつでも引き出せる状態にしておきたい人も定期預金が向いています。

まとめ

個人向け国債と定期預金のどちらを選択するかは、各商品の特徴を理解し、運用の目的を明確にしたうえで見極めましょう。

個人向け国債や定期預金は、安定的に資産を保有することができる一方、現在の金利水準では、資産を大きく増やすのは難しい可能性があります。ご自身のライフプランと合わせて、将来に向けて投資信託などを活用した資産運用も視野に入れてはいかがでしょうか。

本コラムの内容は、特定の金融商品やサービスを推奨あるいは勧誘を目的とするものではありません。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、ご自身での判断をお願いいたします。

出典

*1日本銀行「金融政策の枠組みの見直しについて(2024年3月19日)P1」

*2三菱UFJ銀行「円普通預金金利および円定期預金金利の改定について」

*3財務省「国債金利情報(金利情報および過去の金利情報(昭和49年(1974年)~)」

*4財務省「個人向け国債」

*5財務省「個人向け国債ってどんなもの?」

*6三菱UFJ銀行「定期預金とは?メリットや種類を理解して始めてみよう!」

*7三菱UFJ銀行「円預金金利」