「世界最大の機関投資家」GPIFは何をしている?運用方針やポートフォリオは?

「世界最大級の機関投資家」と聞くと皆さんは何をイメージしますか?

実は日本の「GPIF(=年金積立金管理運用独立行政法人)」がそれに該当しています。皆さんの生活・将来に重要な「年金」に関係する機関です。

私たちが毎月納めている公的年金の保険料は、ただ単に積み立てられたものが老齢年金などの形で戻ってくる、というわけではありません。

国は滞りなく年金を支給するため、現役世代が納めている年金保険料の一部を株式や債権などで運用しています。

こうした年金の管理・運用をしているのが「GPIF(=年金積立金管理運用独立行政法人)」です。

今回はGPIFが日本の年金制度にどのような貢献をしているのか、どのように運用益をあげているかをご紹介します。

- 日本の年金の財源は?

- 「GPIF」は将来の年金財源を支える機関投資家

- どのような計画で積立金を運用しているの?ポートフォリオは?

- 2023年の運用実績は?

- GPIFの「積立金運用方針」

- GPIFは「ESG投資」も行う機関

日本の年金の財源は?

公的年金には、一定以上の年齢になると支給される老齢年金、障害を負った時に支給される障害年金、そして一家の働き手が亡くなったときに家族に支給される遺族年金があります。

※関連コラム:年金にはどんな種類がある?老後資金を把握して安心した老後生活を送ろう

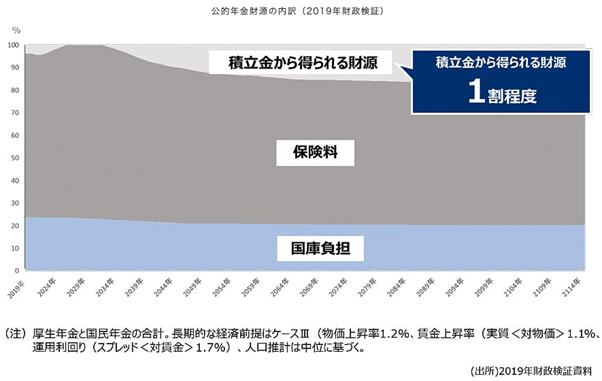

年金の主な財源は「年金保険料収入」、「国庫負担」、「積立金(元本の取崩し及び運用収入)」です。毎年の年金給付は、これらの収入によりまかなわれています。各内訳は、保険料率の引き上げや人口構成の変化等で変化しますが、概ね「年金保険料収入」が全体の財源の約7割、「国庫負担」が約2割、「積立金」が約1割となっています。*1

「GPIF」は将来の年金財源を支える機関投資家

将来的に少子高齢化によって年金保険料を支払う人の数は減っていきます。年金保険料を納めてきたのに自分の代になるともらえなくなる、将来世帯の負担が大きくなりすぎる、そのような事態があってはいけません。

年金制度の存続のために必要な対策の1つとして、「安定的な財源維持」があります。

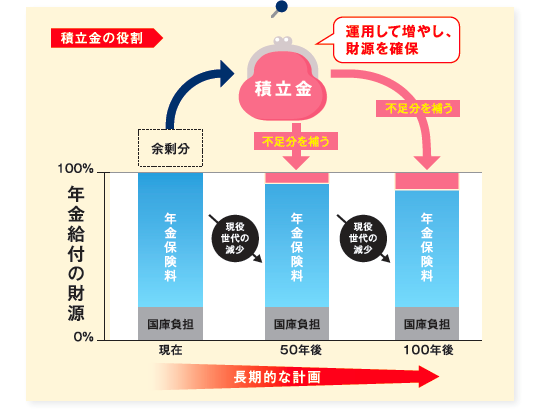

そこで日本の年金制度は、現役世代が納めた年金保険料のうち年金の支払いなどに充てられなかったものを「積立金」として確保し、足りない時に補えるような仕組みになっています。

そして、その積立金をさらに増やすために、積立金を投資などで運用しているのが「GPIF(=年金積立金管理運用独立行政法人)」です(図1)。

図1 年金積立金のしくみ

(出所:「年金財政における積立金の役割」GPIF)

GPIFの運用資産額は2023年9月末時点で約219兆円となっており、これは機関投資家(法人の大口投資家)としては世界最大の規模です。*2

日本の2024年度の国家予算が112兆円なので、比べるとどれほど巨額な年金積立金が運用されているかが分かります。

どのような計画で積立金を運用しているの?ポートフォリオは?

年金積立金の運用収益や元本は概ね100年の年金の財政計画のなかで、将来世代の年金給付を補うために使われます。年金財源全体のうち、積立金から賄われるのは1割程度です(図2)。

図2 公的年金財源の100年計画

(出所:「機関投資家のESG投資」日本取引所グループ)

GPIFは、厚生労働大臣が定める「中期目標」に基づいて「中期計画」「年度計画」を作り、運用目標を「賃金上昇率+1.7%」と定めています。

賃金上昇率と連動することで、急激なインフレなど大きな経済変動が起きても、実質的な価値を維持した形で年金が受け取れるようになっているのです。

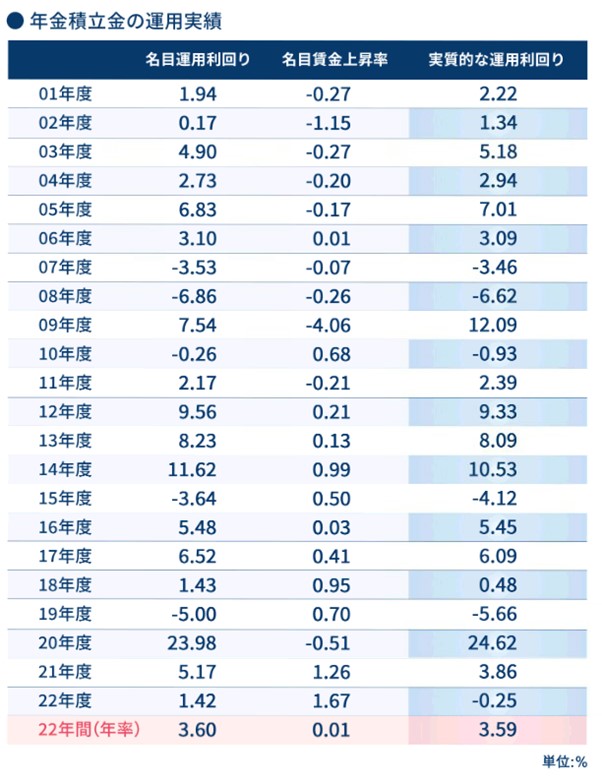

GPIFが今のような運用を開始した2001年度から2022年度の22年間の名目の運用利回りは年平均で3.60%でした。また、同じ期間の賃金上昇率の平均は0.01%でした。

したがって、2001年度以降22年間の実質的な運用利回り(スプレッド)は3.59%となっており、運用目標を上回っています(図3)。

図3 年金積立金の運用実績

(出所:「年金積立金の運用目標」GPIF)

2023年の運用実績は?

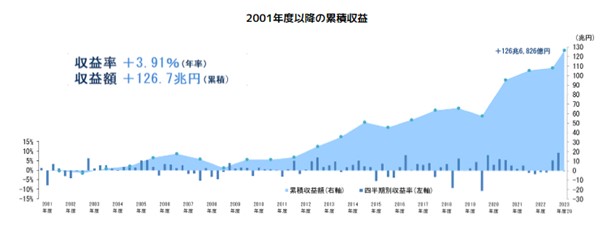

実績は四半期ごとに公表されており、2023年9月末時点の実績は市場運用開始(2001年)以降から収益率+3.91%となっています(図4)。

図4 2023年度第2四半期運用状況

(出所:「2023年度第2四半期運用状況(速報)」GPIF)

また、2001年以降の累積収益は以下のようになっています(図5)。

図5 2021年度以降の累積収益

(出所:「2023年の運用状況」GPIF)

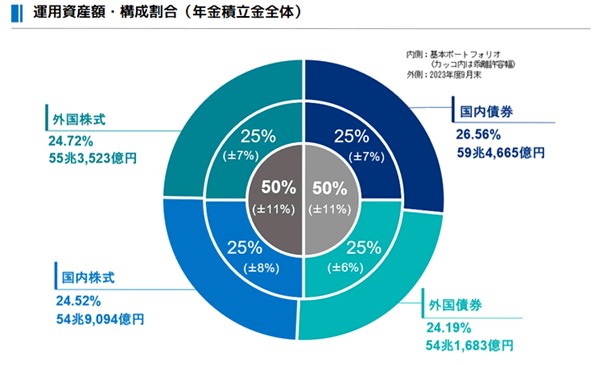

また、運用資産のポートフォリオは下図のようなになっています(図6)。

図6 2023年9月段階での積立金運用状況

(出所:「2023年度の運用状況」GPIF)

GPIFの「積立金運用方針」

さて、投資にはハイリスク・ハイリターンから、ローリスク・ローリターンまで様々なものがありますが、GPIFの令和5年度の運用計画では、「リターン・リスク等の特性が異なる複数の資産に分散投資することをリスク管理の基本」としています*3。

上の図3の通り、これまでも分散投資を基本としています。

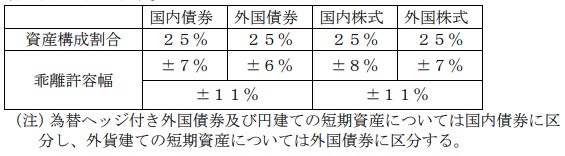

また、「乖離許容度」も定められています(図7)。

図7 GPIFポートフォリオの「乖離許容度」

(出所:「年金積立金管理運用独立行政法人令和5年度計画」GPIF)p3

これは、経済環境や市場環境の変化を踏まえたもので、分散の度合いを完全に固定するのではなく、必要に応じてここまでなら割合を変えても良い、という幅を設定しておくという考え方です。

また、市場の急激な変動が生じる可能性がある場合には専門のプロジェクトチームで検証し、投資割合を見直す仕組みになっています。

慎重かつ必要な時には機動的に対応できる体制となっているのです。

GPIFは「ESG投資」も行う機関

GPIFは、「EGS投資」の担い手でもあります。ESGとは「環境(Environment)、社会(Social)、ガバナンス(Governance)」の頭文字を合わせた言葉で、これらの領域の問題解決に積極的な企業へ投資をするのが「ESG投資」です(図8)。

図8 ESGの考え方

(出所:「ESG投資」GPIF)

GPIFは、ESG投資をする理由をこのように説明しています。

GPIFのように投資額が大きく、世界の資本市場全体に幅広く分散して運用する投資家は「ユニバーサル・オーナー」と呼ばれます。

また、GPIFが運用する年金積立金は、将来の現役世代の保険料負担を軽減するために使われるものです。

このように「ユニバーサル・オーナー」かつ「世代をまたぐ投資家」という特性を持つGPIFが、長期にわたって安定した収益を獲得するためには、投資先の個々の企業の価値が長期的に高まり、ひいては資本市場全体が持続的・安定的に成長することが重要です。

そして、資本市場は長期で見ると環境問題や社会問題の影響から逃れられないので、こうした問題が資本市場に与える負の影響を減らすことが、投資リターンを持続的に追求するうえでは不可欠といえます。

<引用:「ESG投資」GPIF>

なお、GPIFのESG投資は国際的な指数に連動する形で行われており、2021年度末時点では12.1兆円が充てられています*。

私たちの大切な年金保険料は、GPIFにより、様々なところで運用されていることがわかります。各期末の運用実績はGPIFのホームページで公表されていますので、時々チェックしてみるのも良いでしょう。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意下さい。

出典

*1 厚生労働省「いっしょに検証公的年金」

*2「2023年度の運用状況」GPIF

*3「年金積立金管理運用独立行政法人令和5年度計画」GPIF p6

*4「ESG投資」GPIF