ライフプラン合った資産運用に取り組もう 「ゴールベースアプローチ」とは?

NISAやiDeCoのような税制優遇が受けられる制度によって、資産運用を始める人が増えています。

しかし目標を立てずに資産運用に取り組むと、いざお金が必要なときに手元資金が不足したり、引き出すタイミングが分からなくなったりする可能性があるかも知れません。

資産運用に取り組む上では、ゴールの設定とそれに見合ったリスクリターンの投資商品を選ぶことが大切です。

そこで今回は、ライフイベントに必要なお金の目安と資産運用の方向性について解説します。

ぜひ、充実した資産形成の参考にしてください。

運用目標が大切な理由

資産運用を行うにあたり、運用目標を定めることが大切な理由として以下のようなものが挙げられます。

- 適切なリスクで資産運用できる

- 長期的な運用ができる

それぞれ見ていきましょう。

適切なリスクで資産運用できる*1

運用目標を定めていると「いくら投資するとよいのか」「どのくらいの利回りが適切なのか」などがイメージしやすくなるため、必要以上のリスクを取ってしまう可能性が下がります。

運用目標を定めていないと、とにかく稼ぎたいという気持ちが強くなってしまい、リスク許容度を超える運用となりかねません。また、安全志向が強すぎて、想定よりも運用益が少なくなってしまうケースも考えられるでしょう。

「10年後に住宅購入資金の頭金として500万円貯める」のような具体的な目標を持つことで、適正なリスクで資産運用が行えます。

長期的な運用ができる

運用目標を定めると「いつまでに」という時間の目標も決まるため、長期的な運用が可能です。期間を定めていないと金融商品の値段は日々変動しているため、短期的な売買を繰り返してしまったり、途中で運用をやめてしまったりする可能性があります*1。

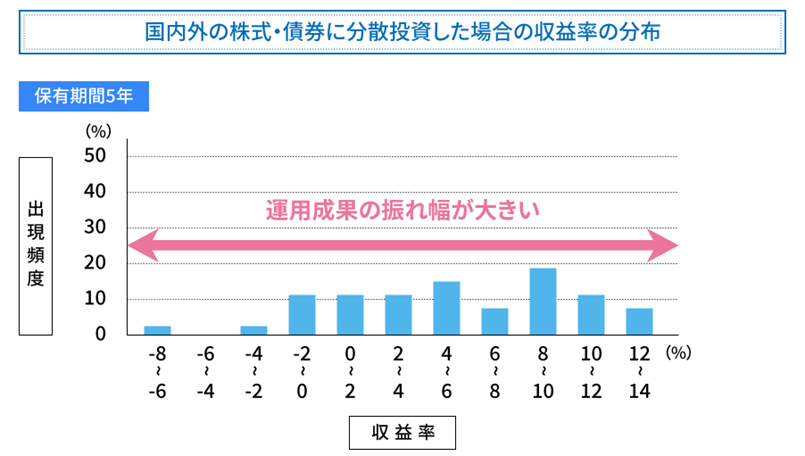

また、長期間の運用は安定したリターンが得られると考えられています。以下のグラフは、国内外の幅広い金融商品に分散投資した際の保有期間と収益率の関係を表したものです。

出所)日本証券業協会 投資の時間

運用目標を定めて長期的な運用ができると、このようにリスクも抑えられるでしょう。

運用目標の決め方 *2

では、運用目標はどのように設定するとよいのでしょうか。運用目標の決め方の一つに「ゴールベースアプローチ」という方法があります。

ゴールベースアプローチとは、ライフプランで実現したい目標を定めて「いつまでに、いくら貯める」という具体的な数字で管理する方法です。

例えば「5年後に車の購入費用として300万円貯める」「15年後に子どもの教育費用として1,500万円貯める」などのような目標を定めるとよいでしょう。

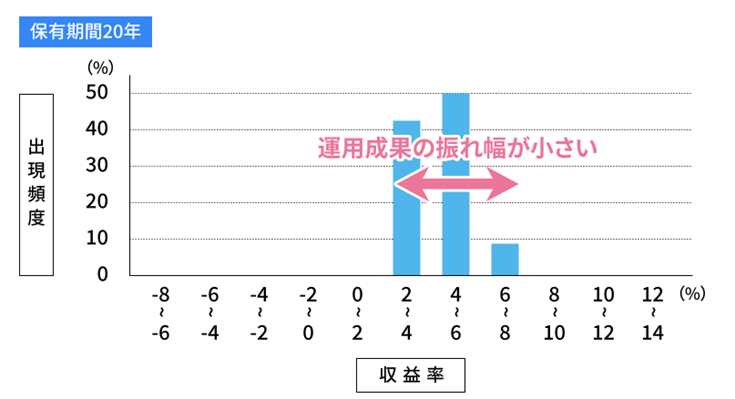

しかし、運用目標を考えずに資産運用している人が多いのも事実です。日本証券業協会の2023年7月の調査によると、一般NISA(現、NISAの成長投資枠)またはつみたてNISA(現、NISAのつみたて投資枠)を利用している人の約17.3%は目的を考えずに運用している結果となりました。

出所)日本証券業協会「個人投資家の証券投資に関する意識調査」

目的を考えずに運用すると適切なリスクで運用できなかったり、短期で売ってしまったりする可能性があります。ゴールベースアプローチのように具体的な目標を定めて、適切なリスクで資産管理を行いましょう。

主なライフイベント

運用目標を決めるにあたってライフイベント毎に必要な費用の目安を紹介します。

結婚

2023年の挙式、披露宴・ウェディングパーティー総額の平均は327.1万円です。結婚する地域や、親からの援助があるかなど、さまざまな条件によって出費額は変わります*3。

夫婦で早いうちから話し合いをしておくと、必要な金額が具体化できるでしょう。

出産

令和5年5月の出産費用の平均額は50.3万円です*4。しかし、公的医療保険制度の一つに「出産育児一時金」という制度があります。被保険者および被扶養者が出産したときは、申請すると1児につき50万円が支給されます*5。

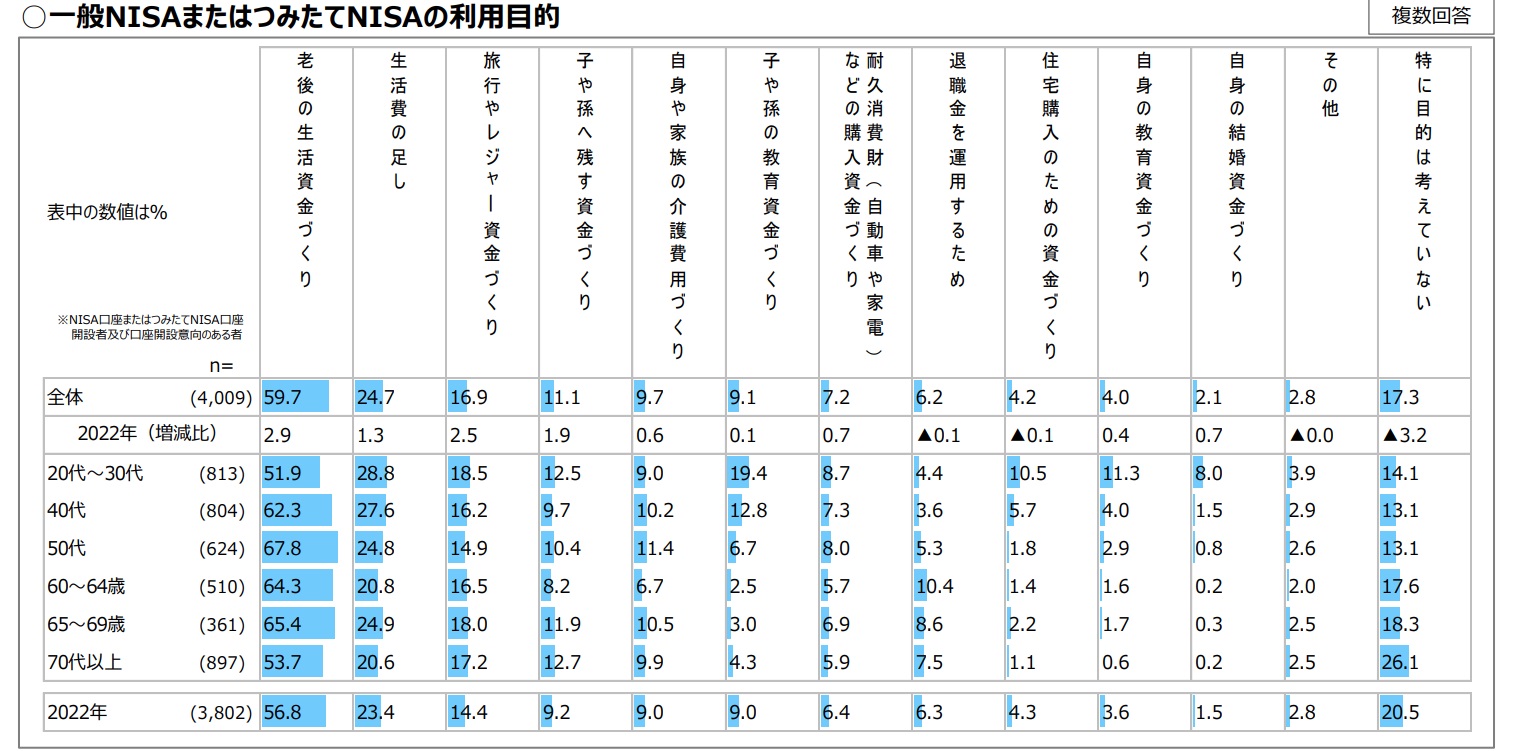

教育費

子どもが公立と私立どちらに通うかによって、教育費は大きく変わります。令和3年度における、幼稚園から高等学校までの1年間の学習費用の平均は次のとおりです*6。

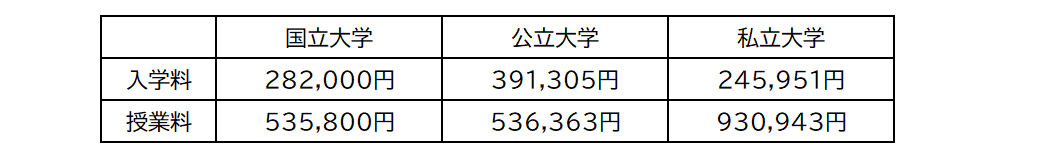

また、令和3年度の国公私立大学の入学料と授業料平均は次のとおりです*7。

住宅購入費用

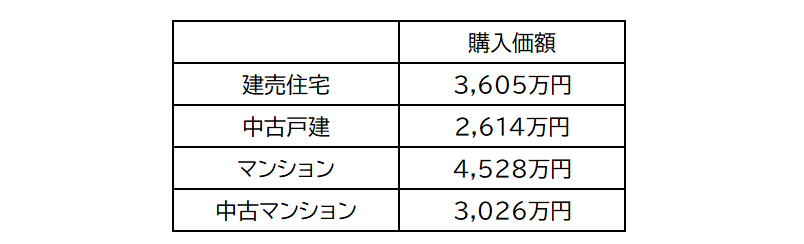

住宅購入はライフイベントの中でも大きな出費となります。新築か中古か、戸建かマンションか等によって費用が異なります。以下の表は2021年度の購入価額の全国平均です*8。

老後の生活費

「運用目標の決め方」で示した表を見ると、NISAを利用している人で最も多かった理由は「老後の生活資金づくり」です。

老後2,000万円問題という言葉もあったように、老後資金に不安を抱く人もいるのではないでしょうか。

令和4年度の生命保険文化センターが行った調査によると、老後に夫婦2人で生活するには最低で月額平均23.2万円が必要という結果でした*9。

もし、ゆとりある生活を送るならば、平均で37.9万円必要という計算もあります*9。

こちらもおすすめ!

今からはじめるライフプラン

投資商品のリスクとリターン *10

これまで示したように、ライフイベントにはさまざまな費用が発生します。資産運用するときは、目的を定めた「ゴールベースアプローチ」によって、適切なリスクで資産運用を行いましょう。

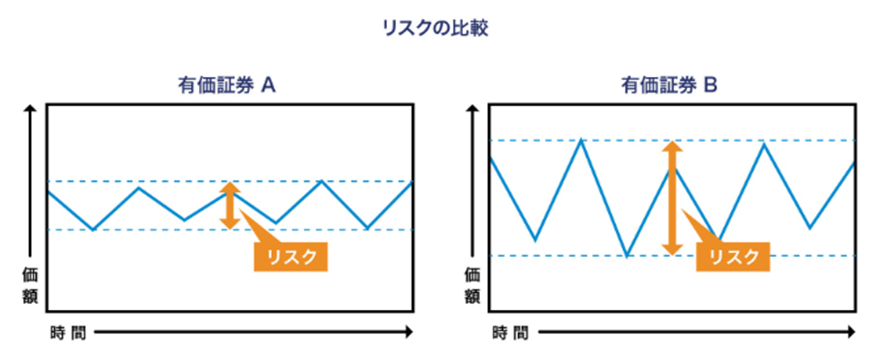

金融商品における「リスク」とは、結果の不確実性といってリターンの振れ幅を表しています。

出所)一般社団法人投資信託協会 リスクとリターン

上記の図を見ると、有価証券Aよりも有価証券Bの方が価額の振れ幅が大きいと分かります。したがって、有価証券Bの方がリスクの大きい金融商品と表現します。

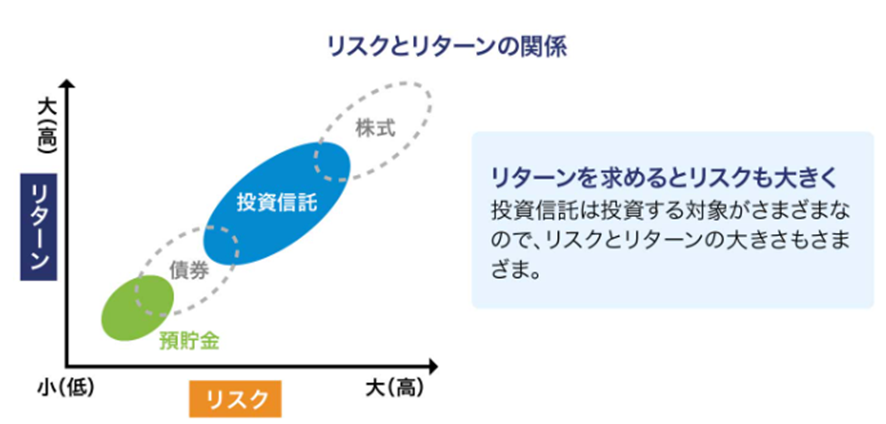

金融商品のリスクとリターンは表裏一体の関係であり、大きな収益を期待するとその分損失となる可能性も高くなります。

金融商品のリスクとリターンは次のように考えられるケースが多いので、自分の目的に適した商品を選びましょう。

出所)一般社団法人投資信託協会 リスクとリターン

目標に向けた資産運用の具体例

目標に向けた資産運用の具体例として、老後資金を貯めるケースを考えてみましょう。

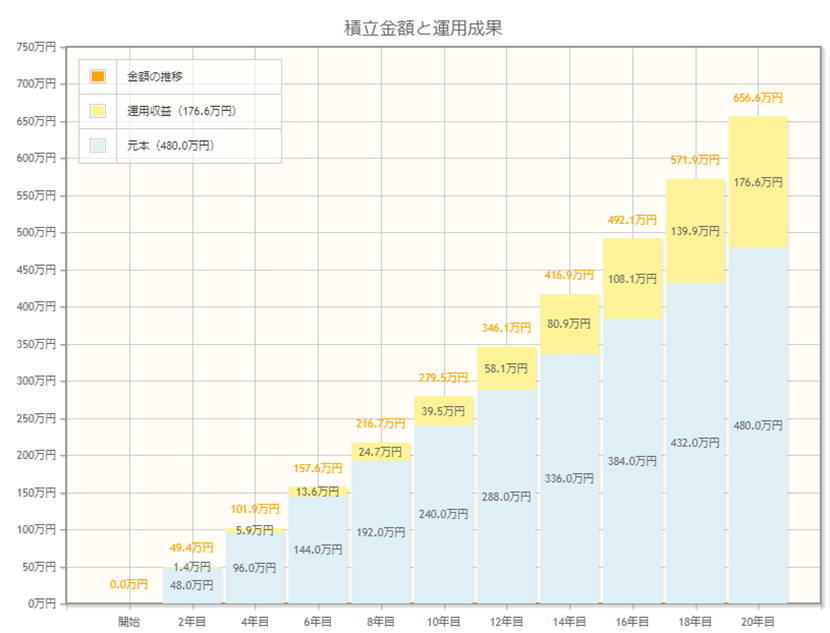

現在45歳の会社員で、毎月2万円を資産運用にまわし、退職までに600万円を用意したいとします。

老後資金となるので、大きなリスクは取りにくいものです。株式投資や債券がバランスよく入った投資信託を選択し、年利3%で20年間運用するケースを想定しましょう。すると投資元本の480万円に対して運用利益は176.6万円で合計656.6万円になります*11。

出所)金融庁 資産運用シミュレーション

通常、株式や投資信託の運用益には約20%の税金がかかります。したがって、税金を差し引くと約620万円を受け取れる計算です。

しかし、NISAなどを利用しているとこの運用益が非課税になり、656.6万円をそのまま受け取れます*12。このような税制優遇制度も活用して資産運用を行いましょう。

運用目標は目的を持って決めることが大切

今回は運用目標の決め方からライフイベント別の費用、投資商品のリスクリターンについて解説しました。NISAやiDeCoの普及によって資産運用を始める人が増えていますが、目的を考えずに運用を続けることは避けましょう。

自分のライフプランをしっかりと考えたうえで運用を続けることが、必要以上のリスクを取らないためのポイントです。「いつまでに・どのくらい」のお金が必要なのかを考えて、適切な投資商品で資産運用を行いましょう。

※本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客様自身の判断でお取り組みをお願いいたします。

NISAは2024年度から制度変更しています。

詳しくはコチラ

*1 東証マネ部 資産運用で大切なのは目標設定!?

*2 日本証券業協会 5分で話せる金融経済

*3 ゼクシィ結婚トレンド調査2023

*4 厚生労働省 出産費用の見える化等について

*5 全国健康保険協会 子どもが生まれたとき

*6 文部科学省 令和3年度子供の学習費調査p.1

*7 文部科学省 国公私立大学の授業料等の推移

*8 住宅金融支援機構 2021年度 フラット35利用者調査p.10

*9 公益財団法人生命保険文化センター リスクに備えるための生活設計

*10 一般社団法人投資信託協会 リスクとリターン

*11 金融庁 資産運用シミュレーション

*12 金融庁 NISAとは