給与明細の見方は?控除される税金など把握しておきたいポイントを解説

給料日にいくら口座に振り込まれるか気にする人は多いと思いますが、給与明細にどんな情報が記載されているか知っていますか?

給与明細には基本給以外に、会社から支給される手当や控除される税額などが書かれています。

今回は給与明細の受取時に確認しておきたい3つのポイントを解説します。

- お金の雑学!新紙幣に隠された驚きの技術とは?

【2024年7月3日発行】新紙幣の新技術とデザインの秘密を解明!

給与明細で確認すべき3つのポイント

給与明細で主に確認するポイントは支給欄・控除欄・勤怠欄です。

支給欄

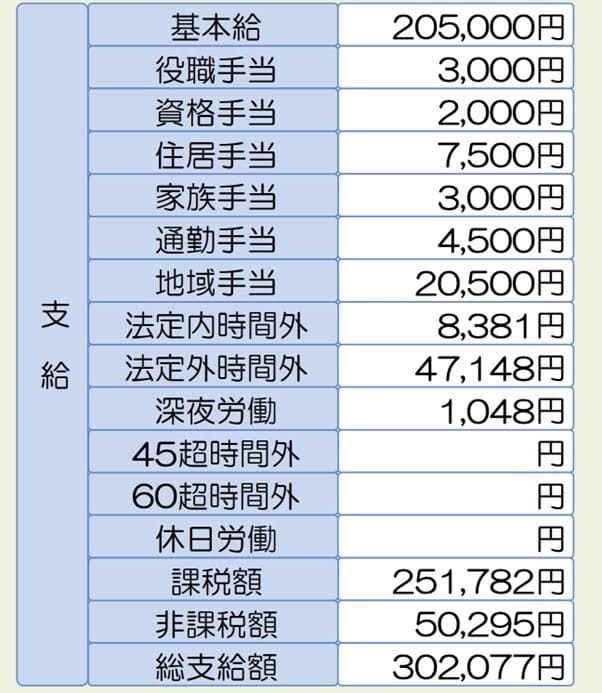

給与明細の支給欄には、基本給・役職手当・通勤手当・住宅手当・時間外手当など、該当月に会社から支払われる金額の明細が載っています。*1

図1 厚生労働省「社会人として働き始めてからの労働法(第2章テーマ1 給与明細から労働条件について考える)」p.16

基本給とは、賃金の根本となる部分であり、年齢や勤続年数に応じて算定されます。*2

支給欄の合計額はいわゆる「額面」と呼ばれる金額であり、実際に受け取る「手取り額」とは異なります。*1

控除欄

控除欄では、何の項目がいくら差し引かれているか確認します。

給料日に振り込まれる金額(手取り額)は、下記のように計算します。

- 手取り額=支給額−控除額*4

控除欄では主に下記の項目が記載されています。*4

- 欠勤控除

- 遅刻/早退控除

- 社会保険料控除

- 税金

- その他の控除

社会保険料控除では、健康保険料や介護保険料、厚生年金保険料などが給与から天引きで差し引かれます。*5

社会保険のうち労災保険は事業主が保険料を全額負担するため、支給額から控除されることはありません。

その他控除には団体生命保険料や社宅費、労働組合費などが含まれます。

共働きの税金はこちらで紹介しております。

勤怠欄

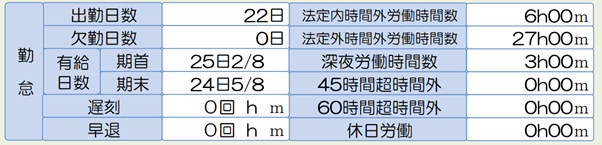

勤怠欄では、欠勤控除や遅刻・早退控除に関わる「欠勤日数」や「遅刻・早退」の項目だけでなく、残業時間が把握できます。*6

図2 厚生労働省「社会人として働き始めてからの労働法(第2章テーマ1 給与明細から労働条件について考える)」p.16

労働基準法で定められた「法定労働時間」は、原則「1日8時間、1週40時間まで」です。*7

法定労働時間のほかに、会社ごとに就業規則などで「働くべきと定められた時間」を「所定労働時間」といいます。*8

所定労働時間を超えていて、法定労働時間内の場合、「法定内時間外労働」として扱われます。

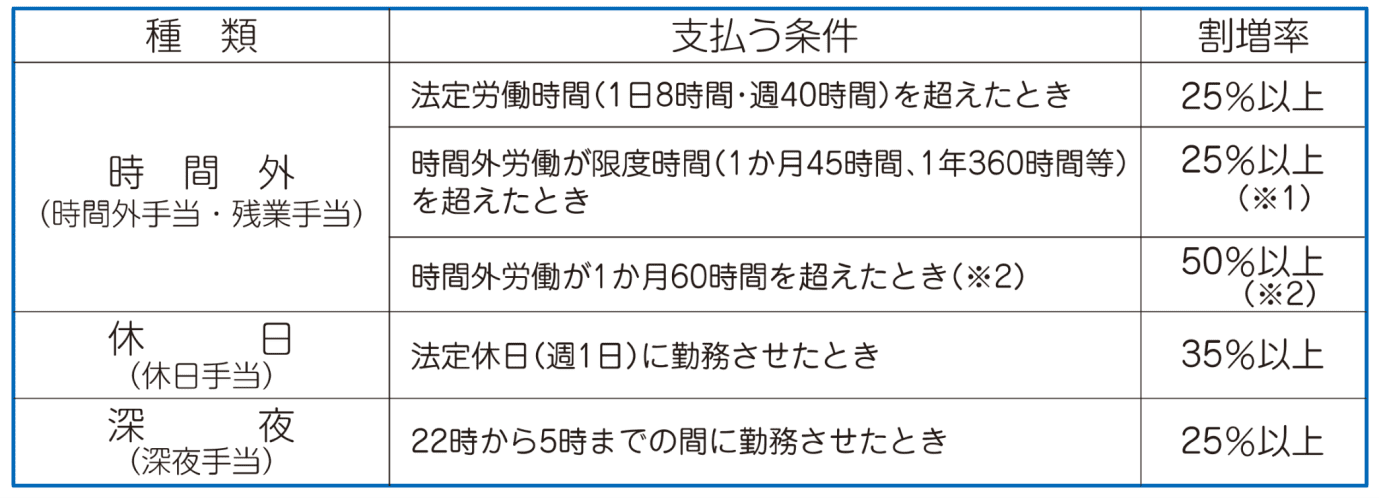

事業主は労働者が法定労働時間を超えて働いた場合、割増率を適用した賃金を支給しなければなりません。*7

図3 東京労働局「しっかりマスター労働基準法(割増賃金編)」p.2

支給額の算出にあたって勤怠欄も欠かせない重要な項目です。

「税金控除」の仕組み

給与明細から差し引かれる、所得税と住民税の「税金控除」の概要を説明します。

所得税

所得税はその年の所得に応じて納める税金です。

納税者本人が税額を計算し納付を行う「申告納税制度」は、1年間の所得から所得控除額を差し引いた「課税所得」に税率を乗じて計算します。*9 *10

- (年間の所得−所得控除額)×所得税の税率 = 所得税額

しかし、すべての納税者に申告納税制度を適用した場合、納税者と税務署の双方にとって事務負担が大きくなります。

そこで負担を軽減するため会社員など給与所得者に対して、「源泉徴収制度」が適用されています。

「源泉徴収制度」とは、毎月の給与に対する概算の所得税が天引きされ、給与支払者(会社)が納税者(会社員)に代わって国に所得税を納める方法です。*11

一方、納めるべき所得税の額は、1年が終わらないと確定しません。

会社はその年最後の給与を支払う際、給与総額に対する税額をあらためて計算し、所得税の過不足を精算する「年末調整」を行います。*11

また、給与所得者であっても下記に該当する場合は、源泉徴収制度ではなく確定申告制度を利用する必要があります。*9

- 給与金額が2,000万円を超える人

- 2ヶ所以上から給与を受け取っている人

- 給与所得以外の所得(原稿料や満期保険金など)が20万円を超える人

さらに、寄付金控除(ふるさと納税を行なった場合など)や医療費控除を受ける場合も、確定申告を行う必要があります。*9

住民税

住民税は前年の収入に対して、その年の1月1日時点で市町村(都道府県)に住所がある人に課税される税金です。

納付方法は、「普通徴収」と「特別徴収」の2種類があります。*12

市町村から納税通知書が届き、通知書に基づいて納める方法が「普通徴収」で、主に自営業やフリーランスの人が納めます。

会社員など給与所得者の場合は、6月から翌年5月までの毎月の給与から差し引かれる「特別徴収」で納めます。*13

住民税の税額は、所得に応じて負担額が決まる「所得割」と、所得に関わらず一定額の負担が求められる「均等割」の合計で決まります。*12

「所得割」は、前年の1月1日から12月31日までの所得をもとに算出されます。

そのため社会人1年目の場合、前年に一定以上の所得がない場合は課税されず、2年目の6月から徴収されるようになります。

まとめ

給与明細には、手取り額以外にもチェックすべき項目が多くあります。

労働に対して適正な給与が支払われているかの確認はもちろん、税率の引き上げなど、知っておくべき社会情勢に関心をもつきっかけとしてください。

本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1金融広報中央委員会知るぽると「給与明細、チェックするのは振込額だけでいい?」

*2厚生労働省「就労条件総合調査(用語の解説)」

*3厚生労働省「令和4年就労条件総合調査(結果の概要(賃金制度))」p.1

*4厚生労働省「社会人として働き始めてからの労働法(第2章テーマ1:給与明細から労働条件について考える)」p.20

*5厚生労働省「社会人として働き始めてからの労働法(第2章テーマ1:給与明細から労働条件について考える)」p.22

*6厚生労働省「社会人として働き始めてからの労働法(第2章テーマ1:給与明細から労働条件について考える)」p.16

*7大阪労働局「よくあるご質問(時間外労働・休日労働・深夜労働)Q1-A1

*8厚生労働省「社会人として働き始めてからの労働法(第2章テーマ5:労働時間)」p.78

*9金融広報中央委員会知るぽると「給与所得者の税金-源泉徴収と年末調整-」

*10国税庁「所得税のしくみ」

*11金融広報中央委員会知るぽると「所得税の仕組みを理解しよう!」

*12総務省「個人住民税」

*13東京都主税局「特別徴収Q&A(個人住民税の納付方法とは?)」