共働きは税金や手取りでお得?世帯年収の平均や専業主婦が働き始める際のポイントは?

世帯年収とは生計を共にする人の年間の合計収入のことです。

しかし、同じ世帯年収でも共働き世帯と専業主婦世帯では、手取りの収入がかなり違ってきます。

結論からいうと、共働き世帯のほうが、手取りが多い傾向があります。

この記事では、なぜ、共働き世帯のほうがお得になるのか?について解説します。

共働き世帯と専業主婦世帯の世帯年収の平均は?

最初に、共働き世帯と専業主婦世帯の世帯年収の平均を見ていきましょう。

共働き世帯と専業主婦世帯の割合

独立行政法人労働政策研究・研修機構が公表した、共働き世帯と専業主婦世帯の割合を参照すると2022年における割合は、共働き世帯が1,262万世帯、専業主婦世帯が539万世帯となりました。

2000年頃から共働き世帯のほうが専業主婦世帯より多くなり、今後もさらに増える傾向です。

共働きと専業主婦の世帯年収の平均

次は、共働きと専業主婦の世帯年収の平均を見ていきましょう。

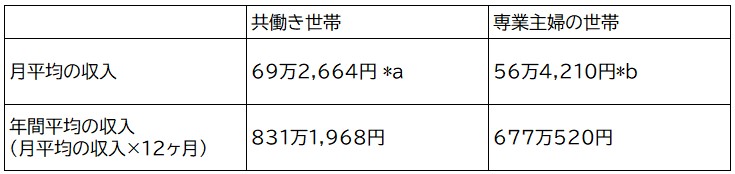

総務省の「家計調査報告(家計収支編)二人以上の世帯」を参考に、世帯年収の平均を比較した表がこちらです。

出典:総務省の「家計調査報告(家計収支編)二人以上の世帯」3-11 妻の就業状態,世帯類型別

*a(Q34) *b(AR34)

共働き世帯の月平均収入は69万2,664円であるのに対し、専業主婦の世帯は56万4,210円です。専業主婦の世帯は共働き世帯よりも毎月の収入が12万8,454円、年間で換算すると約154万円少ない結果となります。年数が経過するほど、その差は大きく開いていきます。

専業主婦世帯と共働き世帯の手取りの差はどれくらい?

専業主婦世帯と共働き世帯では、共働き世帯のほうが約154万円も年間収入が多いことが分かりました。ただ、年収が増えるほど税額は高くなります。

ここでは、専業主婦世帯と共働き世帯の手取りの差について詳しく解説していきます。

税収面で共働き世帯はお得

世帯年収が同じでも、共働き世帯は専業主婦の世帯よりも税金面が優遇されています。

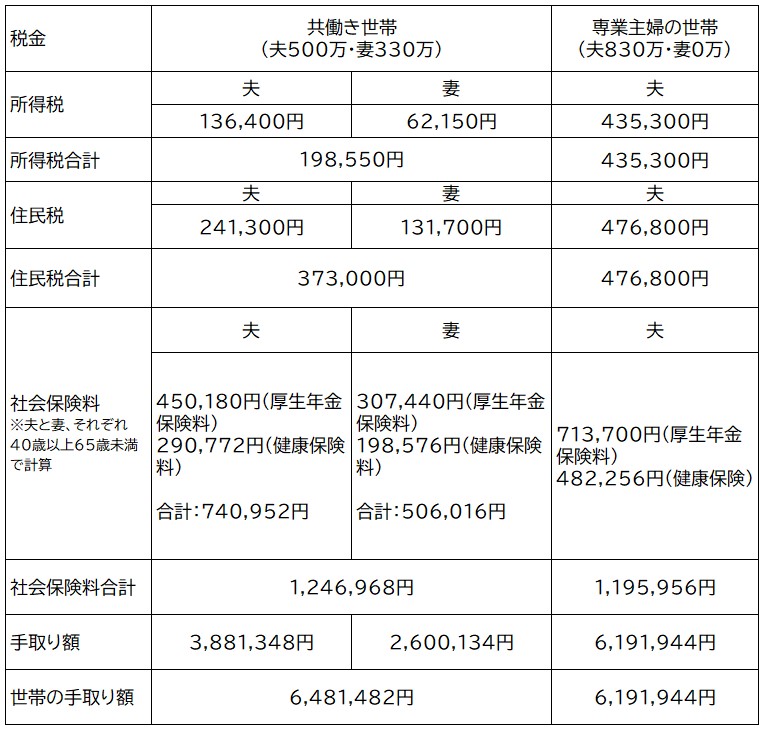

世帯年収830万円で、共働き世帯(夫500万円、妻330万円)と、専業主婦の世帯(夫830万円、妻0万円)でシミュレーションしてみましょう。

毎月の給料は共働き世帯の夫が42万円、妻が28万円、専業主婦の世帯は夫が69万円と仮定します。

参考:所得税

住民税

厚生年金保険料

健康保険料

上記を使用して筆者作成

※上記はあくまでも概算です。各家庭の事情により税額には違いがあります。

計算すると、同じ年収830万円でも、共働き世帯のほうが、手取りが約29万円多くなっています。社会保険料は共働き世帯のほうがやや高くなっていますが、所得税は約24万円、住民税が約10万円も低くなるため、最終的に世帯の手取り額が増える結果です。

このように同じ年収で比較すると、共働き世帯のほうが税収面でかなりお得といえます。

したがって、収入を分散したほうが、手取り額がアップします。

給与明細の見方はこちらで紹介しております。

共働きのメリットデメリットは何がある?

共働きになると配偶者が常に家にいる状態とは限らないため、今までとは家庭の状況が変わります。

ここでは、共働きになるメリットデメリットについて解説しましょう。

共働きのメリット

共働きになると得られるメリットは以下の通りです。

- 経済的に余裕ができる

- 収入が途絶える事態を避けられる

- 将来受け取る公的年金が多い

共働きになると配偶者の収入もプラスされるため、専業主婦の世帯より年収が多い傾向です。

子供を私立の学校に入れられる、マイホームの予算も上げられるなど、人生における選択肢が増えるでしょう。

また、専業主婦の世帯では万が一、夫が働けない状態になると、生活に困る恐れがあります。共働きならばどちらかの収入が入ってくるので、無収入になるリスクを避けられます。

2人で働いていれば将来受け取る公的年金が多いため、ゆとりのある老後生活を送れるのもメリットです。

共働きのデメリット

共働きで考えられるデメリットはこちらになります。

- 支出が増える

- 家庭と仕事の両立が難しい

- 子供が病気の時の対応に困る

共働きになると収入が上がる一方で、支出も増えることになります。

子供が小さい場合は保育園に預けることになりますが、0〜2歳児の保育料は住民税額により金額が変動するため、年収が高くなるほど利用料が上がります。

また収入が増えるため、外食が増えるなど家計管理が甘くなり、思ったほど手元にお金が残らない可能性もあるでしょう。

家事と育児の負担が大きくなるのもデメリットです。日本の家庭は、妻のほうが家事をより多く負担する傾向があり、家庭と仕事の両立は簡単ではありません。子供が小さいと体調を崩すことも多いため、夫婦でその都度、対応することが必要です。

共働きになる場合のポイントは?

共働きになると、今まで専業主婦が受けていた税額控除なども気になるポイントです。

ここでは、共働きになる場合の注意点について解説します。

住民税、所得税の控除金額を考慮しよう

共働きをする際は、住民税、所得税の控除金額も確認するようにしましょう。

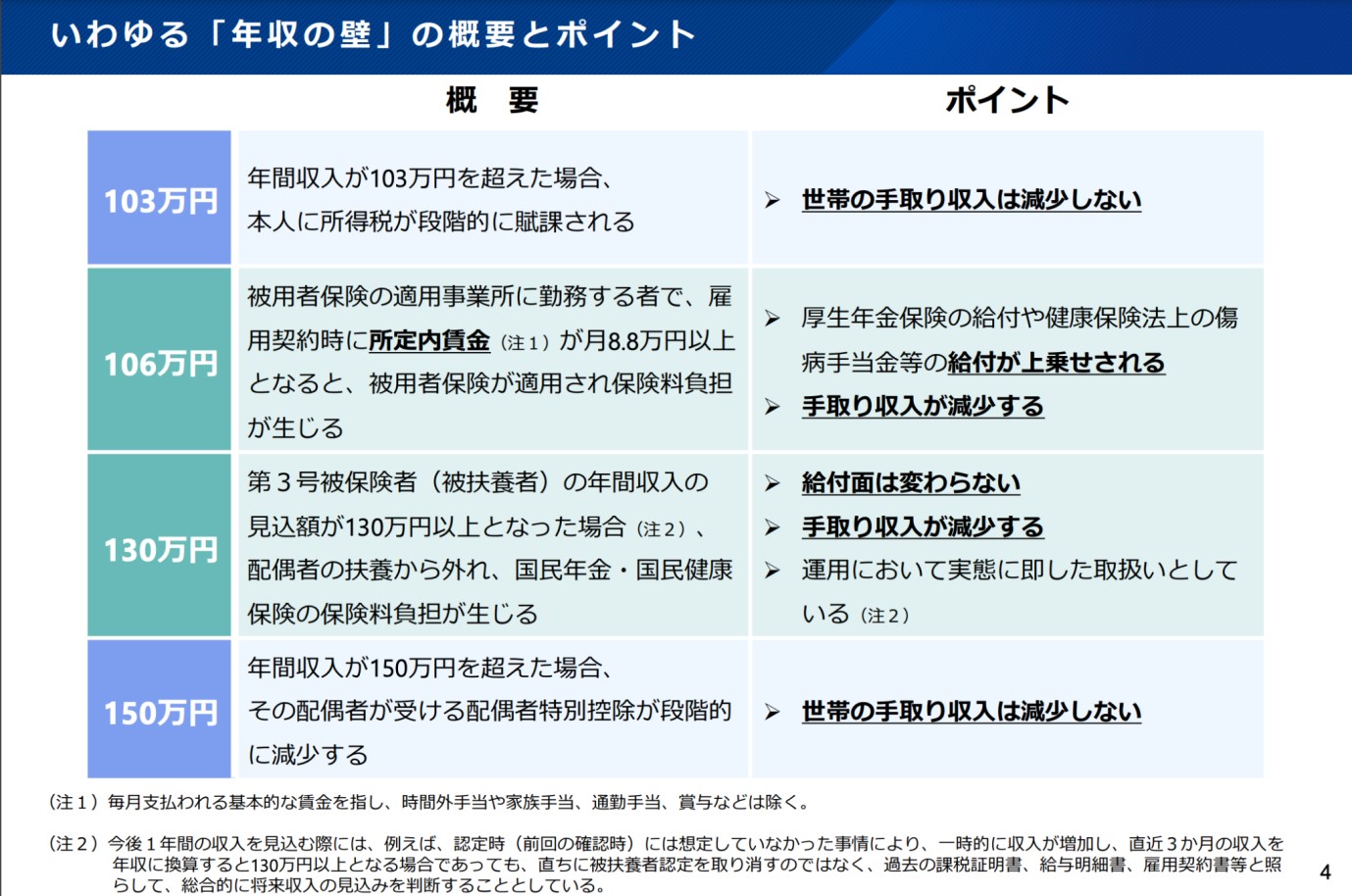

配偶者の年収が130万円(従業員が101人以上の企業などで働く人は、年収が106万円)を超えると社会保険に加入することになり、手取り年収が減るからです。配偶者の年収が150万円を超えると社会保険料税負担も増えますが、世帯年収全体ではアップします。

出典:厚生労働省「女性の就労の制約と指摘される制度等について(いわゆる「年収の壁」等)」P4

所得税では配偶者のその年の給与収入が103万円以下であれば、給与所得控除額が55万円なので差し引くと、合計所得金額は48万円以下であるため配偶者控除が受けられます。*1

正社員かパートか

正社員の割合とパートの割合も見ていきましょう。

総務省統計局が実施した、令和4年労働力調査(令和5年1月付け)によれば、男女合計の正規職員・従業員の割合は63.1%、非正規職員・従業員は36.9%の割合となりました。

女性に限定して見ていくと、正規職員・従業員の割合は 46.6%、非正規職員・従業員は 53.4%の割合となっています。したがって、女性の場合では、パートでの雇用のほうが多い現状です。*2

正社員として働きたくても家庭の事情などによりパートで働く人も多く、各家庭のスタイルに合わせた働き方をすることになります。

まとめ

近年では共働きの世帯は一般的であり、夫婦で協力し合いながら世帯の収入を増やす家庭が増えています。「年収の壁」で働くことを躊躇する方もいらっしゃいますが、年収が150万円を超えると世帯の収入は減りません。

政府は「年収の壁」対策として、「企業に対して助成金を支給する」「130万円を超えても、一時的な増収であれば連続して2年までは扶養にとどまれる」などの対策を打ち出しています。*3

現在専業主婦でも、家計を助けるため復職やパートを始めようかと悩んでいる人は、無理のない範囲から「共働き」で家計収入アップを目指してみてはいかがでしょうか。

関連コラム:

今から考えたい!未来へのお金の増やし方本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1 国税庁「No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか」

*2 総務省統計局「労働力調査(基本集計)2022年(令和4年)平均結果の要約 」P9

*3 NHK「【更新】「年収の壁」対策を10月から実施 何が変わる? 解説」