「NISA」「つみたてNISA」の基本を押さえよう 2024年からの変更ポイントもあわせて解説

金融庁が創設した資産形成の制度に「NISA」や「つみたてNISA」があります。

これらは税制優遇を受けながら、資産づくりを進められる制度です。大きく「NISA」「つみたてNISA」「ジュニアNISA」の3種類に分けられます。

しかし、2024年からジュニアNISAが新規購入できなくなったり、「新しいNISA制度」の拡充・恒久化という方針が示されたりしています。

今回は現行のNISA制度と、新しいNISA制度で示されている方針を合わせて解説します。

NISA制度の特徴

通常、株式投資などによって得た売却益や利子・配当金には「所得税・住民税・復興特別所得税」を合わせた20.315%の税金がかかります*1。

しかし、NISA口座で運用した金融商品には税金がかかりません*2。

例えば、50万円で購入した株式が60万円で売却でき、10万円の売却益を得られたとしましょう。

このときNISA以外の口座で運用していれば、利益の10万円に対して20.315%の課税があります。したがっておよそ20,315円が差し引かれてしまい、差し引きの利益は8万円弱ということになります。

またこれ以外に、売買手数料などが掛かることもあるでしょう。

もしNISA口座で運用している場合、利益の10万円をそのまま受け取れます(金融機関に支払う手数料などは別途必要)。

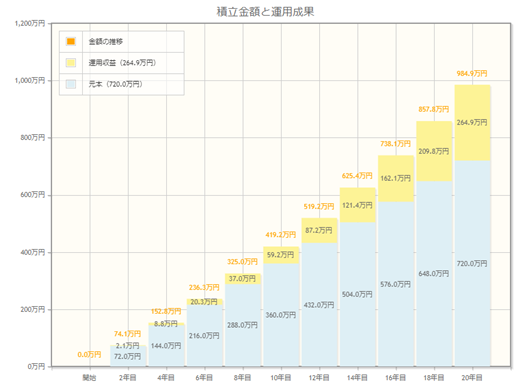

次に、毎月3万円を20年間積み立て、年利3%で複利運用するケースを想定していましょう。

この場合、20年後の積立金額は元本720万円に対して運用収益が約264.9万円となり、総額は約984.9万円です。

出所)金融庁 資産運用シミュレーション

もしNISA以外の口座で運用していたら、運用収益264.9万円の約20%にあたる約53万円が税金として引かれてしまいます。

しかし、後述するつみたてNISAで運用していれば、税金が引かれることなく総額を受け取れます。

3つのNISA制度

現行のNISA制度には、18歳以上が利用できる「一般NISA」「つみたてNISA」と、未成年が利用できる「ジュニアNISA」の3種類があります*2。それぞれの特徴について、順番に解説します。

一般NISA

一般NISAは、少額から投資を行う方に向けた非課税制度です*3。

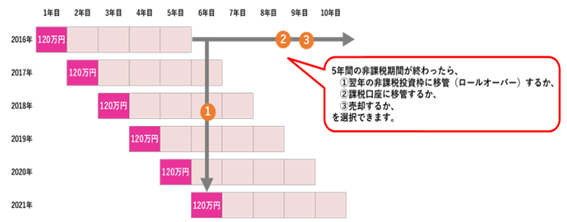

毎年120万円を投資したとすると、5年を過ぎた時点で1年目の非課税期間が終了してしまうので、最大600万円分の非課税枠が設けられていることになります。

5年を経過したときの選択肢は次の3パターンです*3。

- ロールオーバーする

- 課税される一般口座や特定口座に移す

- 売却する

ロールオーバーとは、翌年の非課税枠に金融商品を移すことです。ロールオーバーするときに、株価が値上がりして120万円より高い株価になっていたとしても、すべての金融商品を翌年の非課税枠に移せるという特徴があります。

出所)金融庁 一般NISAのポイント

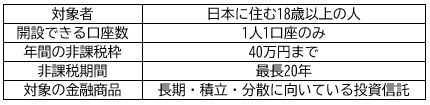

つみたてNISA

つみたてNISAとは、長期・積立・分散投資に向いている制度です。対象の金融商品には、手数料の水準が低いなど一定の条件が定められているため、初心者でも利用しやすい仕組みです*5。

年間40万円で最長20年利用できるので、最大800万円の非課税枠となります。

一般NISAと異なり、非課税期間が終わったらロールオーバーができません。売却をしないと課税される口座に移ってしまいますので、注意が必要です*5。

つみたてNISAは資産形成のための長期・積立・分散に適した投資信託が対象商品です。積立投資を長期間続けると、元本割れの可能性が低くなる傾向があります。価格の変動に気を取られることなく、長期間続ける意識を持ちましょう*6。

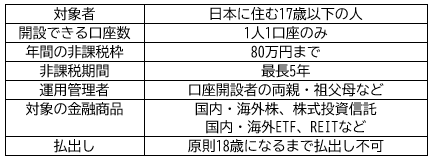

ジュニアNISA

ジュニアNISAは、17歳以下の未成年が利用できる制度です*7。

子どもや孫の資産形成を目的とした制度のため、災害などのやむを得ない事情でなければ、子どもが18歳になるまで非課税として払出しできません*8。

しかし、2024年以降はジュニアNISAの新規購入ができなくなり、年齢に関係なく非課税での払出しが可能となります*7。

もし2024年以降に非課税期間である5年を超えたなら、18歳になるまで非課税枠としても保有可能です*7。

NISA制度の注意点

運用益が非課税となるメリットがある一方で、NISA制度には知っておくべきルールがあります。ここでは、3つのポイントを解説します。

- 1人1口座まで

- 非課税枠の再利用と繰越は不可

- 損益通算と繰越控除は不可

1人1口座まで*3

NISAは1人1口座までしか作れないので、一般NISAとつみたてNISAの併用ができません。もし一般NISAからつみたてNISAに変更したいときなどは、前年の10月から12月の間に手続きが必要です。

また、金融機関を変更するときは、その年の9月末までに申請しなくてはいけません。しかし、その年にすでにNISA口座で金融商品を買っていた場合は、翌年からの変更となります。

非課税枠の再利用と繰越は不可

その年に20万円の非課税枠を残したとしても、翌年の非課税枠に20万円分上乗せすることは不可能です*3。

また、1月に10万円の株式を購入して2月に売却したとしても、購入時の10万円の枠は再利用できません*9。

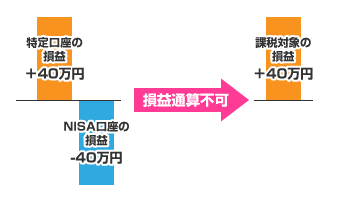

損益通算と繰越控除は不可*4

損益通算とは、株式などを売却したときに損失となってしまった際、その年の利子や配当と損益を確定申告することで合算できる制度です*10。

例えば株式の売買で50万円の損失、配当金で10万円の利益を得たケースを考えてみましょう。配当金だけでみると、10万円の約20%である約2万円が税金として差し引かれてしまいます。

しかし、株式の売買と損益通算すると40万円の損失となるので、税金を納める必要はありません。

また、この損失である40万円は確定申告によって3年間の繰り越しが可能です。翌年に株式などで40万円の利益を得たとしても、合算すると利益は0円なので、税金を納める必要がなくなります。これを繰越控除といいます*10。

NISA制度には、この損益通算と繰越控除が適用されません。NISA口座で損失を出してしまっても、他の口座の利益と合算できないので注意しましょう。

出所)金融庁 一般NISAのデメリット

2024年からの新NISA制度

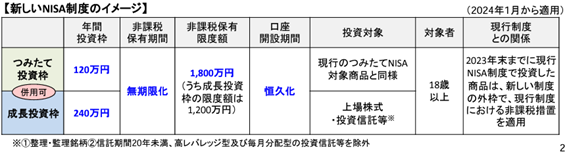

令和5年度の税制改正大綱において、資産所得倍増を目的としたNISA制度の拡充・恒久化の方針が示されました*11。

出所)金融庁 令和5(2023-税制)年度税制改正についてp2

これまで紹介した現行のNISA制度との主な違いは、次のポイントです。

- 「つみたて投資枠(年間120万円まで)」と「成長投資枠(年間240万円まで)」が併用できる

- 非課税期間が無期限化される

- 非課税限度額が1,800万円となる

今後もNISA制度を活用したいと考えている方は、引き続き情報を確認しておくとよいでしょう。

- 新NISAの変更点についてこちらで詳しく解説しています。

2024年から始まる新NISAはどう変わる?制度改正のポイントや注意点を解説

NISA制度は非課税で資産形成を進められる

今回は、現行のNISA制度と2024年以降の新しいNISAの方針について解説しました。NISAは少額から始められ、税制優遇が受けられる制度です。つみたてNISAに関しては、投資商品も限られているため、初心者でも始めやすくなっています。

老後資金などに不安を感じるときがあるかもしれませんが、使える制度をしっかりと活用して、資産形成を進めていきましょう。

- 実際に銘柄を選ぶ際に重要なポイントを解説します。NISAを活用して資産運用をスタートしましょう。

新NISAでは何がどう変わる?制度の概要や銘柄選びの考え方までくわしく解説

※本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客様自身の判断でお取り組みをお願いいたします。

NISAは2024年度から制度変更しています。

詳しくはコチラ

出所)

*1 国税庁 株式等譲渡益課税制度、預貯金等の利子等に対する税金

*2-11 金融庁HP