景気動向指数とは?CIとDIの違い、資産運用への影響をわかりやすく解説

景気動向指数は、現在の景気を総合的にみるための指標です。国内の景気動向は、株価に大きな影響を与えます。株式や投資信託で資産運用に取り組むのであれば、景気の現状や今後の見通しに注目することが重要です。

この記事では、景気動向指数の概要やCIとDIの違い、資産運用に及ぼす影響などを解説します。

景気動向指数とは

景気動向指数とは、生産や雇用など、経済活動で重要かつ景気に敏感な指標を統合することによって、景気の現状把握や将来予測に役立てるために作られた指標です。内閣府が毎月公表しています。*1

景気動向指数には、「CI(コンポジット・インデックス)」と「DI(ディフュージョン・インデックス)」の2つがあります。

CIは構成する指標の動きを合成することで、景気変動の大きさやテンポ(量感)を示すものです。DIは改善している指標の割合を算出することで、景気の各経済部門への波及の度合いを測定することを主な目的としています。*2

また、CIとDIはどちらも「先行指数」「一致指数」「遅行指数」の3つの指数があります。*2

- 先行指数:景気の動きを予測する目的で利用する(一致指数に数ヵ月先行する)

- 一致指数:景気の現状把握に利用する

- 遅行指数:景気の事後的な確認に利用する(一致指数に数ヵ月~半年程度遅行する)

景気動向指数を確認すれば、景気の現状や今後の見通し、景気の転換点などを把握できます。

景気動向指数の採用系列

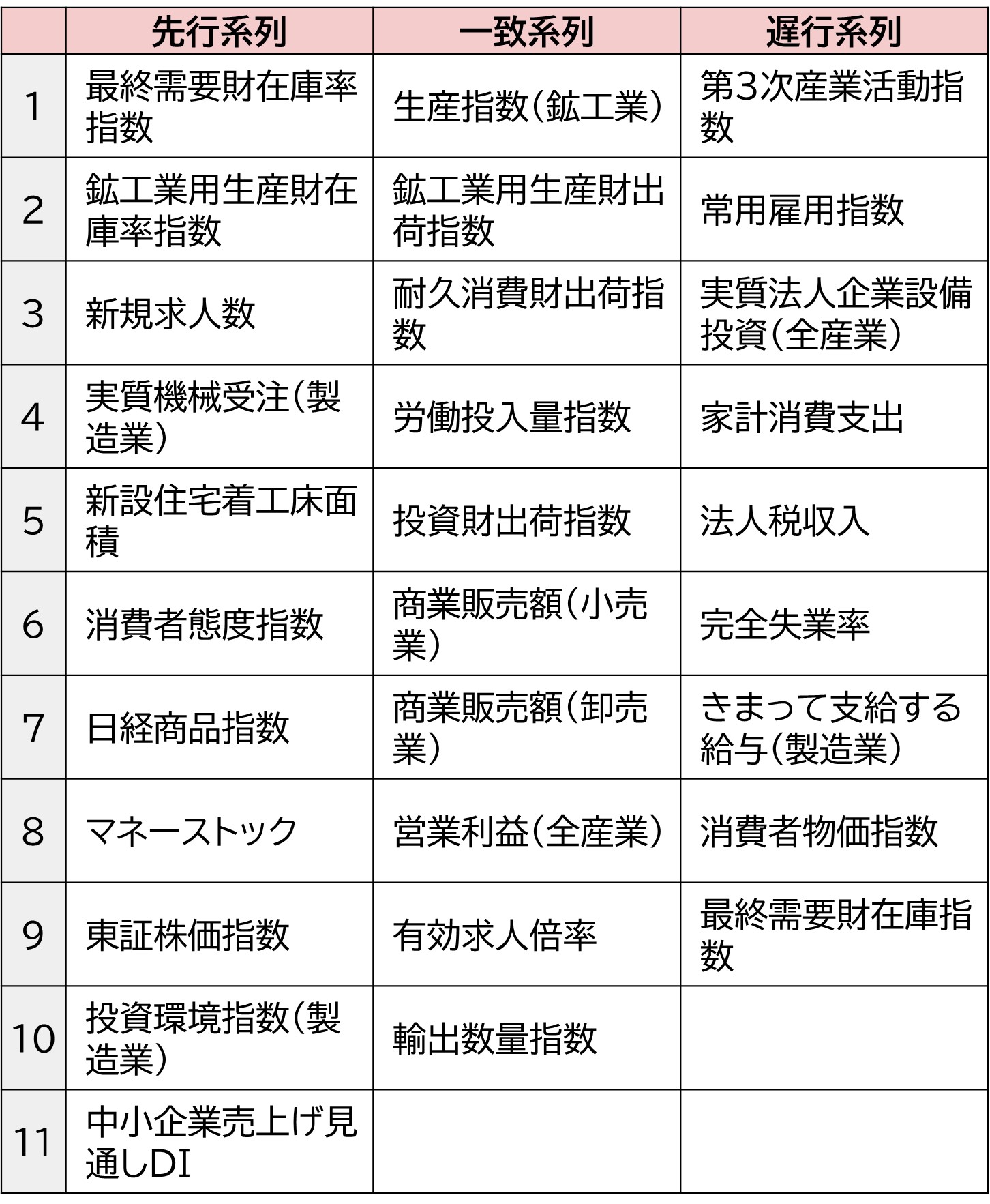

景気動向指数のCIとDIには、それぞれ共通の指標が採用されています。採用系列数は先行指数11、一致指数10、遅行指数9の計30系列で、詳細は以下のとおりです。

出典)内閣府「景気動向指数の利用の手引」をもとに筆者作成

定められた作成方法に基づき、これらの指標の動きを統合したCIとDI(先行指数、一致指数、遅行指数)が算出されています。

景気動向指数のCIとDIの違いは?

一般的に、CIは一致指数が上昇しているときは景気拡張局面、低下しているときは景気後退局面です。

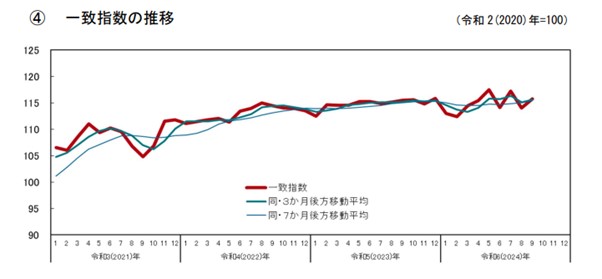

CIの一致指数の動きと景気の転換点はおおむね一致しますが、単月では不規則な動きが含まれることもあります。ある程度の期間の月々の動きをならしてみることが望ましいため、3ヵ月後方移動平均と7ヵ月後方移動平均も併せて公表されています。

DIは、景気拡張局面では一致指数が50%を上回り、景気後退局面では50%を下回る傾向にあります。

従来、景気動向指数はDIが中心でした。しかし、近年は景気変動の大きさや量感を把握することが重要になっているため、2008年からはCIを中心に公表されています。

なお、景気の転換点の判定にはヒストリカルDIが使われています。

ヒストリカルDIは、毎月算出されるDIとは異なる指標です。50%ラインを下から上に切る直前の月が景気の谷、上から下に切る直前の月が景気の山となります。*3

景気動向指数の見方・公表資料

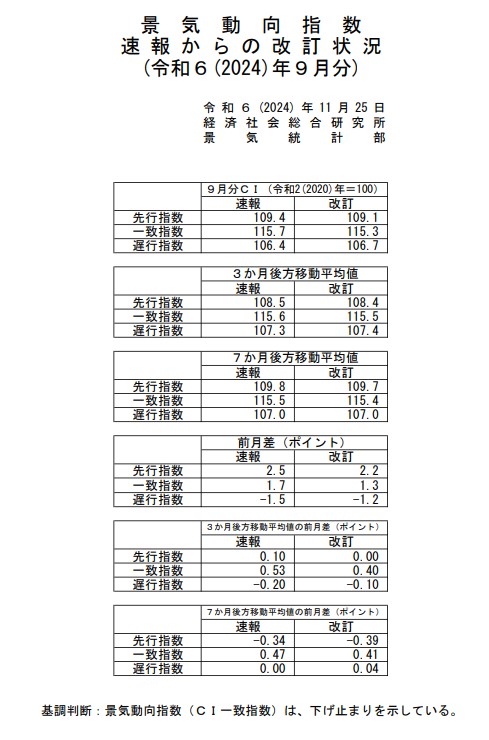

景気動向指数は、まず調査月の翌々月の上旬に速報、その後は調査月の翌々月の下旬に改訂が公表されます。

速報とは、景気動向指数の採用系列のうち、速報性が高いものを用いて算出したものです。改訂とは、各採用系列の確報値や速報段階では公表されなかった採用系列を用いて再計算したものになります。

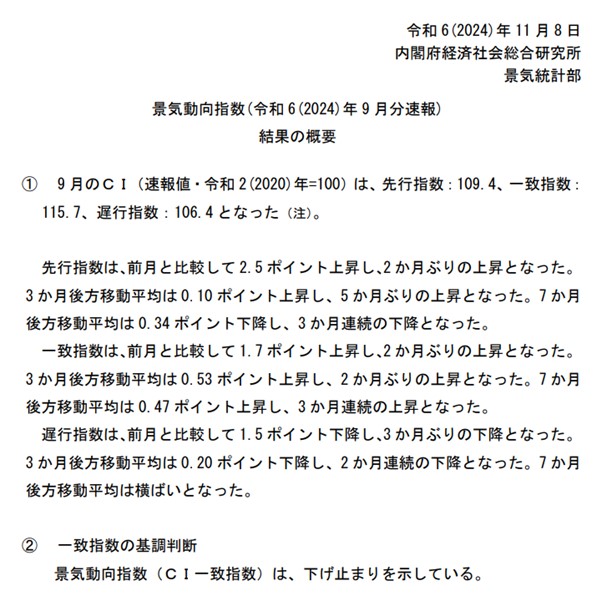

景気動向指数の見方を理解するために、令和6年11月8日に公表された「令和6年9月分速報の結果の概要」を確認してみましょう。

出典)内閣府「景気動向指数(令和6(2024)年9月分速報)結果の概要」

「結果の概要」の1ページ目には、令和2年を基準年(100)としたときのCIの数値と、前月比・3ヵ月移動平均・7ヵ月移動平均の動きについての説明があります。

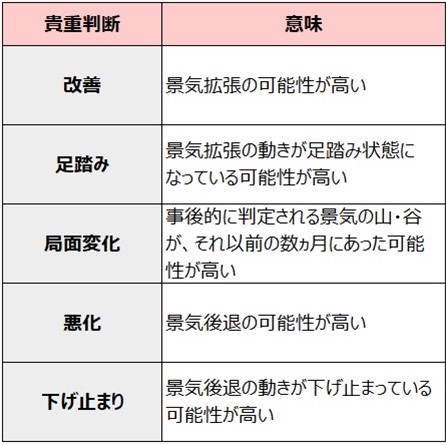

一致指数の基調判断も掲載されており、現在の景気状況を把握できます。基調判断は以下の5種類です。

出典)内閣府「景気動向指数 用語の解説」をもとに筆者作成

上記では「下げ止まり」となっているため、景気後退の動きが下げ止まっている状態にあると判断できます。

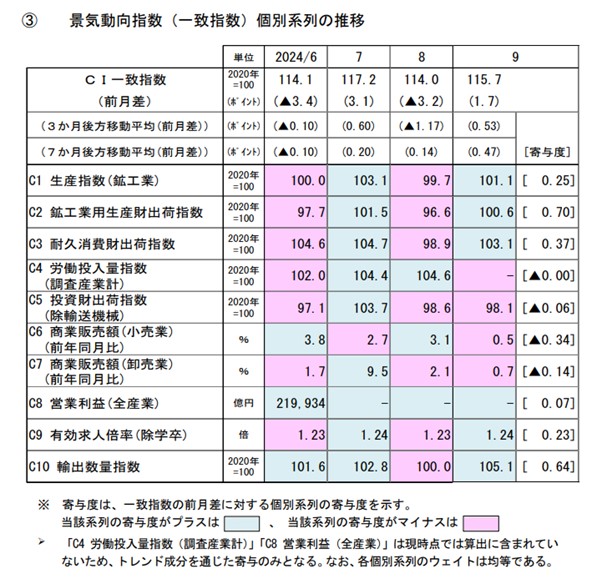

出典)内閣府「景気動向指数(令和6(2024)年9月分速報)結果の概要」

「結果の概要」の2ページ目に掲載されている個別系列の推移では、CIを合成する個別系列の一致指数への寄与度を確認できます。

寄与度とは、CIの前月からの変化に、各系列がどの程度貢献したのかを示す数値です。寄与度の数値がプラスならCIの上昇に、マイナスならCIの低下に寄与したことになります。*4

出典)内閣府「景気動向指数(令和6(2024)年9月分速報)結果の概要」

また、CI一致指数の推移も掲載されており、過去4年間の動きを把握できるようになっています。

なお、速報の後に公表される改訂では、以下のように速報と改訂の数値の比較表が示されます。

出典)内閣府「景気動向指数 速報からの改訂状況(令和6(2024)年9月分」

景気が資産運用に及ぼす影響

ここでは、景気が資産運用に及ぼす影響について見ていきましょう。

景気と株価の関係

株価を決める最大の要因は、その企業の売上や利益などの業績です。投資家は、現在の業績やその他の情報を踏まえて企業の将来性を判断します。今後も成長が期待できる場合は、人気が高まって株価は上昇するでしょう。*5

一般的に、国内の景気が良ければ企業業績はさらに良くなると考えられるため、株価は上昇しやすくなります。

反対に景気が悪いときや今後悪くなると考えられるときは、企業業績が低迷する可能性があるため、株価は下落しやすくなります。

景気動向指数で国内の景気動向を把握すれば、今後株価がどう動くかを予測しやすくなるでしょう。

景気と株価の連動性は業種・銘柄によって異なる

一般的に、ディフェンシブ銘柄は景気に左右されにくく、景気敏感銘柄は景気に左右されやすいといわれています。*6

ディフェンシブ銘柄とは、株価下落局面で相対的にパフォーマンスが底堅い傾向にある企業の株式です。

代表的な業種として、食品、医薬品、電力・ガスなどが挙げられます。景気が落ち込んでも商品・サービスに対する需要があまり変動せず、業績も比較的安定しやすいからです。

景気敏感銘柄とは、景気の好不調に直結して株価が大きく反応する企業の株式です。代表的な業種として、紙パルプ・化学・鉄鋼などの素材産業、工作機械メーカー、運輸産業などが挙げられます。

景気敏感銘柄に投資する場合は、景気動向指数などで国内の景気動向を注視する必要性が高いといえるでしょう。

また、ディフェンシブ銘柄と景気敏感銘柄を適切なバランスで組み合わせ、リスク分散を図ることも重要です。

個別に銘柄を選ぶのが難しい場合は、少額からさまざまな資産・銘柄に分散投資ができる投資信託を活用するとよいでしょう。

まとめ

景気動向指数は内閣府によって毎月公表されており、景気の現状把握や将来予測、転換点の確認などに役立ちます。景気は株価との連動性が強く、特に景気敏感銘柄と呼ばれる企業の株式への影響が大きい傾向にあります。

株式投資で資産形成に取り組むのであれば、景気動向指数で国内の景気動向を把握しておきましょう。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客さまご自身の判断でお取り組みをお願いいたします。

出典

*1 三菱UFJモルガン・スタンレー証券「景気動向指数(けいきどうこうしすう)」

*2 内閣府「景気動向指数の利用の手引」

*3 内閣府「景気動向指数 用語の解説」

*4 経済産業省「寄与度・寄与率を計算してみよう;コロナ禍からの観光関連産業の回復は、どれほどの影響があったのかを例に」

*5 なるほど!東証経済教室「2.株価変動要因」