日銀の利上げはいつから?するとどうなる?株価や住宅ローンなどに与える影響を解説

日銀は2024年7月の金融政策決定会合において、政策金利(短期金利)を0.25%程度に引き上げることを決定しました。新たな金利は8月1日から適用されています。*1

日銀が利上げを実施すると、私たちの生活にどのような変化をもたらすのでしょうか。

本コラムでは、日銀の利上げの内容や理由、株価・住宅ローンなどへの影響を解説します。

日銀が政策金利を0.25%程度へ引き上げ

日銀は2024年7月の金融政策決定会合において、 政策金利を従来の「0~0.1%程度」から「0.25%程度」に引き上げることを決定しました。*2

引き上げ後の金利は2024年8月1日から適用されています。

政策金利とは、金融政策上の目的(景気や物価の安定など)を達成するために、中央銀行が設定する短期金利のことです。金融機関の預金金利や貸出金利などに影響を及ぼします。

一般的に好景気によるインフレ局面では、政策金利を引き上げて経済の過熱を抑えます。反対に、不景気によるデフレ局面では、政策金利を引き下げて経済を刺激します。*3

日銀は2024年3月にマイナス金利政策を解除し、約17年ぶりの利上げに踏み切りました。今回は、2024年3月に続いての追加利上げとなります。*4

追加利上げについて、日銀は「2%の物価安定の目標の持続的・安定的な実現の観点から、金融緩和の度合いを調節することが適切と判断した」と説明しています。*1

日銀が追加利上げを決断した理由

日銀が追加利上げを決断したのは、経済や物価がおおむね見通しに沿って推移しており、2%の物価安定の目標に近づいたと判断したからです。

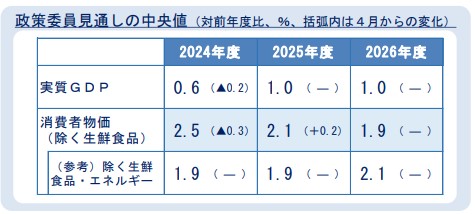

日銀の政策委員は、実質GDPと消費者物価について次のような見通しを立てています。

引用)日本銀行「(参考)2024年7月金融政策決定会合での決定内容」

また、2024年7月の「経済・物価情勢の展望(展望レポート)」において、次のような基本的見解を示しています。*5

- 日本経済は海外経済の緩やかな成長のもと、緩和的な金融環境などを背景に潜在成長率を上回る成長を続ける

- 消費者物価(除く生鮮食品)の前年比は、2025年度および2026年度は2%程度で推移すると予想され、物価安定の目標とおおむね整合的な水準で推移する

潜在成長率とは、景気循環の影響を除いた経済成長率です。中長期における経済の成長力を表します。*6

春季労使交渉で前年を大きく上回る賃上げを実現した大企業だけでなく、幅広い業種・規模において賃上げの動きが広がっています。

そのため、賃上げを販売価格に反映する動きが強まり、サービス価格の緩やかな上昇が続くとみています。

また、歴史的な円安が続いたことも、追加利上げを後押しした要因の一つです。

円安が進行すると、輸入コストが上昇します。*7

日銀は「輸入物価は再び上昇に転じており、物価の上振れリスクには注意が必要」との見解を示しています。

内外金利差を縮小し、過度な円安を是正するために追加利上げに動いたとの見方もできるでしょう。*8

日銀の利上げによる影響

ここからは、日銀の利上げが私たちの生活に与える影響について見ていきましょう。

株価

政策金利を引き上げると、民間銀行は貸出金利を上げます。

企業は借入の支払利息が増え、新規借入を控えるようになるため、株価が下落しやすくなるのが一般的です。*9

ただし、利上げは景気の回復局面で経済・物価の安定を図るために実施されるものです。

利上げが適切に実施されれば、株価への影響が少なく済むこともあるでしょう。

為替

日銀の利上げによって日米の金利差が縮小すると、円高が進行する可能性があります。

高金利の通貨で運用するほうが高い利益が見込めるからです。日米金利差が拡大すると金利が低い円が売られ、金利が高いドルが買われやすくなるため、円安・ドル高になります。

反対に日米金利差が縮小すると、円高・ドル安に振れやすくなります。*10

2024年7月初めの円相場は1ドル=161円台でしたが、約1ヵ月で10円程度円高ドル安が進み、8月1日時点で一時1ドル=148円台となりました。

2024年7月31日に日銀が追加利上げに踏み切る一方で、同日にFRB(米連邦準備制度理事会)のパウエル議長は利下げを示唆する発言をしたことで円高ドル安の動きを加速させたかたちです。*11

2024年8月5日には、米国の景気減速への懸念から利下げペースが早まるのではないかとの見方が広がり、一時1ドル=141円台まで円高が進行する場面もありました。*12

為替については、 日銀の金融政策とあわせてFRBの動きにも注目する必要があるでしょう。

〇アメリカFRBの利上げ・利下げについてくわしく知りたい方はこちら

預金金利

日銀の追加利上げを受けて、 大手銀行は普通預金金利を5倍に引き上げることを決めました。

大手銀行の普通預金金利の引き上げは、2024年3月のマイナス金利政策解除のとき以来となります。*13

三菱UFJ銀行は、2024年9月2日から普通預金金利を年0.02%から5倍の年0.10%に引き上げました。*14

2008年11月以来、約16年ぶりの水準です。

預金金利が上昇すると受取利息が増えるため、家計にはメリットといえます。

住宅ローン

日銀の追加利上げにより、短期プライムレートを引き上げる動きも広がっています。*15

短期プライムレートとは、優良企業への1年未満の短期貸し出しにおける最優遇金利で、日銀の政策金利の影響を受けます。*16

三菱UFJ銀行は、2024年9月2日から短期プライムレートを年1.475%から年1.625%に引き上げると発表しました。

引き上げは約17年ぶりで、他の大手銀行も同様の対応を行っています。

短期プライムレートは、住宅ローンの変動金利の基準となります。そのため、すでに変動金利型の住宅ローンを組んでいる場合は適用金利が上昇し、返済額が増える可能性があります。

マイホーム購入を検討している人も、金利上昇リスクを意識して住宅ローンを選ぶ必要があるでしょう。*16

日銀のさらなる利上げの可能性は?

2024年7月の金融政策決定会合では、「経済・物価の見通しが実現していくとすれば、引き続き政策金利を引き上げ、金融緩和の度合いを調整する」としています。

2024年8月7日には、日銀の内田副総裁が講演で「金融資本市場が不安定な状況で利上げをすることはない」と追加利上げに慎重な姿勢を示しています。*17

一方で、2024年8月8日には、2024年7月の金融政策決定会合における主な意見が公表されました。

一部の政策委員からは、「足元の物価を取り巻く環境を踏まえると、小幅な利上げを検討してもよい時期」「2025年度後半の『物価安定の目標』実現に向けて、政策金利を中立金利(最低1%程度)まで引き上げていくべき」など、さらなる利上げに前向きな意見があがっています。*18

さらなる利上げが実施される可能性が高いといえますが、その決定は経済や物価、金融市場の状況に左右されるでしょう。

まとめ

日銀の追加利上げにより、普通預金金利や住宅ローンの変動金利が引き上げられる見通しです。

株価や為替にも影響を与えるため、株式や投資信託を保有している場合は市場の状況を注視する必要があります。

日銀はさらなる利上げも示唆しているので、経済ニュースなどで定期的に動向をチェックしておきましょう。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出所

*1 日本銀行「金融市場調節方針の変更および長期国債買入れの減額計画の決定について」p1-2

*2 日本銀行「(参考)2024年7月金融政策決定会合での決定内容」

*3 三菱UFJ銀行「政策金利」

*4 NHK「日銀 追加利上げ決定 政策金利0.25%程度に【総裁会見詳細も】」

*5 日本銀行「経済・物価情勢の展望(2024年7月、基本的見解)」p1

*6 日経4946「潜在成長率」

*7 NHK「いまさら聞けない! 円安のメリット・デメリット 悪い円安って?」

*8 第一生命経済研究所「円安是正、0.25%への追加利上げ」

*9 三菱UFJ銀行「利上げとはどのような政策?為替・株価・物価に与える影響とは?」

*10 日経4946「日米金利差」

*11 NHK「円安局面は終わるのか?【経済コラム】」

*12 NHK「円相場 一時1ドル=141円台まで値上がり 約7か月ぶりの水準に」

*13 NHK「大手銀行 普通預金の金利 今の5倍に引き上げへ 追加利上げ受け」

*14 三菱UFJ銀行「円預金金利及び短期プライムレートの改定について」

*15 NHK「「短期プライムレート」引き上げの動き広がる 国内大手銀行で」

*16 三菱UFJ銀行「【2024年最新】住宅ローンの金利は今後どうなる?今後の金利上昇リスクを踏まえた住宅ローンの選び方」

*17 NHK「日銀7月会合 一部の委員 さらなる利上げに前向きな意見」

*18 日本銀行「金融政策決定会合における主な意見(2024 年 7 月 30、31 日開催分)」p3