日米金利差はなぜ注目される?為替や株価との関連性をわかりやすく解説

日米金利差は、為替相場や株式市場に影響を与える要因の一つです。日銀やFRB(米連邦準備制度理事会)が利上げや利下げを決定すると、米ドル円の為替レートや株価が大きく動くこともあります。株式や投資信託などで資産形成に取り組むなら、日米金利差の影響を理解しておくことが重要です。

本コラムでは、日米金利差が注目される理由や為替・株価との関連性について解説します。

日米金利差とは

日米金利差とは、日本と米国の金利の差のことです。主に中央銀行が決定する政策金利(短期金利)、長期金利の指標となる10年国債利回りなどの差が用いられます。*1

経済成長率やインフレ率の違いから、基本的に日本より米国のほうが金利水準は高く推移しています。米国の金利が上昇したり、日本の金利が低下したりすると日米金利差は拡大し、その反対に動くと金利差は縮小します。

2022年以降、FRBは利上げを実施してきた一方で、日銀はマイナス金利政策などの金融緩和を継続したことにより日米金利差は拡大しています。*2

〇FRBの利上げ・利下げによる日本への影響はこちらでも解説しています。

日米金利差が注目される理由

日米金利差に注目が集まる理由は、米ドル円の為替レートが動く要因となるからです。

高金利の通貨で運用したほうが多くの利益が見込めるため、お金は金利が低いほうから高いほうへ流れる性質があります。日米金利差が拡大すると日本から米国に資金が流れ、円安ドル高が進みやすくなります。反対に、日米金利差が縮小すると円高ドル安が進みやすくなります。

為替は株価にも影響を与えるため、株式市場からの注目度も高くなるでしょう。

日米金利差の過去の推移

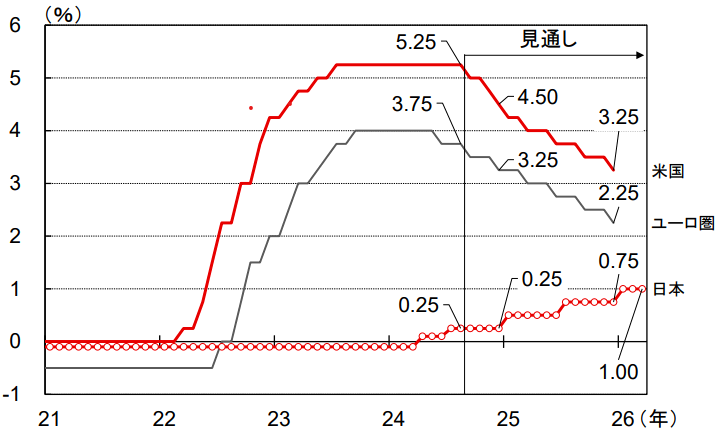

先進国(米国、ユーロ圏、日本)の政策金利の推移は以下のとおりです。

出典)三菱UFJ銀行「内外経済の見通し(2024年8月)」

2022年以降、米国やユーロ圏はインフレ抑制のために利上げを実施してきました。それに対して、日本は金融緩和を継続してきたことから、米国やユーロ圏との政策金利の差は大きく広がっています。*3

ただし、日本は2024年3月にマイナス金利政策を解除しました。また、7月に追加利上げを実施したことで、日米金利差は縮小傾向にあります。

日米の金融政策の動向は?

日米金利差の現状を理解するために、金融政策の意思決定を行っている日銀とFRBそれぞれの直近の動向を確認しておきましょう。

日銀の動向

日銀は経済活性化とデフレ脱却を目指し、2013年から大規模な金融緩和を続けてきました。しかし、日銀が掲げる「2%の物価安定の目標」の持続的・安定的な実現が見通せる状況になったとして、2024年3月にマイナス金利政策を解除し、約17年ぶりの利上げに踏み切ります。この決定により、政策金利が0~0.1%程度に引き上げられました。*4

2024年7月の金融政策決定会合では追加利上げを決め、政策金利を0.25%程度に引き上げました。「経済や物価がおおむね見通し通りに推移しており、2%の物価安定の目標に近づいた」との見解を示しています。*5

2024年7月の会合では、一部の政策委員からさらなる利上げに前向きな意見があがっています。そのため、物価や経済の状況によっては、引き続き政策金利が引き上げられる可能性があるでしょう。

その後、2024年9月20日に開いた金融政策決定会合では、政策金利を0.25%程度で据え置くことを決めました。「7月の追加利上げの影響を見極める必要がある」と判断したと考えられます。*6

〇日銀の利上げが与える株価や住宅ローンへの影響はこちらでも解説しています。

FRBの動向

FRBはインフレを抑え込むために、2022年3月から利上げを開始しました。インフレ収束の兆しが見えなかったため、2023年6月の会合で利上げを見送るまで10回連続で政策金利を引き上げています。

2023年7月のFOMC(米連邦公開市場委員会)では政策金利を5.25~5.50%に引き上げましたが、それ以降は利上げを実施していません。その理由として、インフレが落ち着いていることや失業率の低下、労働市場環境の安定などをあげています。*7*8

2024年7月にはFRB議長が利下げを示唆する発言をしたことで、過去2年にわたって実施された歴史的な金融引き締めは最終局面にあるとの認識が市場に広まりました。*7

そして、2024年9月18日に開催したFOMCにおいて、FRBは0.5%の利下げを決定しました。

利下げは4年半ぶりで、この決定により政策金利は4.75%~5.00%となります。FRB議長は利下げに踏み切った理由として、「雇用の伸びが鈍化するなど労働市場の減速を踏まえたもの」との考えを示しています。*8

日米金利差と為替や株価との関連性

ここでは、日米金利差が為替相場や株価にどのような影響を与えるかを見ていきましょう。

為替相場への影響

先述のとおり、日米金利差が拡大すると円安ドル高、縮小すると円高ドル安が進みやすくなります。

2022年以降は日米金利差が拡大し、円安ドル高が進行する要因となりました。

2024年6月には1ドル=160円台半ばまで円安ドル高が進み、約37年半ぶりの円安水準を更新しました。FRB高官の発言を受けて、米国が利下げを急がないとの見方が広がったことが背景にあります。*9

その後は、日銀が2024年7月に追加利上げを実施する一方、FRBは大幅な利下げを行う可能性があるとの見方が広がり、2024年9月16日には1ドル=139円台まで円高ドル安が進行しました。1ドル=140円台を突破するのは、2023年7月下旬以来およそ1年2ヵ月ぶりです。*10

為替相場の変動は、輸入品の物価や外貨建て資産の価値などに影響を与えます。*11

外国株式や外国債券、それらを組み入れた投資信託などで運用している場合、保有資産の価値が増減する要因となるので注意が必要です。

株価への影響

日米金利差が意識されて為替相場が大きく動くと、株価にも影響が出る可能性があります。

輸出企業は、円安になると円換算後の売上高が増加します。輸入企業は、円高になると海外から製品や原材料を安く輸入できます。そのため、円安は輸出企業、円高は輸入企業の株価が上がりやすくなるといえます。*12

株式投資で銘柄を選ぶ際は、日米金利差による為替相場への影響も考慮する必要があるでしょう。

日米金利差は今後どうなる?

日銀は2024年7月の金融政策決定会合で、「経済・物価の見通しが実現していくとすれば、引き続き政策金利を引き上げ、金融緩和の度合いを調整する」と見通しを示しています。

2024年9月の金融政策決定会合では0.25%の政策金利の据え置きを決めましたが、今後の会合で利上げが行われる可能性は高いでしょう。

一方、FRBは2024年9月のFOMCで政策金利の見通しを示しました。2024年内に予定されている残り2回(11月、12月)の会合で、あわせて0.5%の利下げが行われる想定です。

また、2025年末時点の金利水準の中央値は3.4%、2026年末時点では2.9%としていることから、2025年以降も利下げが行われる可能性が高いといえます。

このように日銀が利上げ、FRBが利下げを想定しているため、日米金利差は今後縮小していくと考えられます。ただし、金融政策の決定は経済や物価などに左右されるため、状況を注視する必要があるでしょう。

まとめ

2022年以降、日米金利差の拡大により歴史的な円安が続いてきました。しかし、2024年に入り、日銀とFRBの金融政策は転換点を迎えています。

日米金利差は縮小傾向にあるため、今後は円高が進みやすくなるかもしれません。

株式投資や投資信託で資産形成に取り組むなら、株価や基準価額への影響を注視しておきましょう。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客様自身の判断でお取り組みをお願いいたします。

出典

*1 日本経済新聞「日米金利差とは 拡大なら円安進みやすく」

*2 Money Canvas「金利が与える為替(円安・円高)への影響とは?金利の基礎・日米金利差について解説」

*3 三菱UFJ銀行「内外経済の見通し(2024年8月)」

*4 mattoco Life「日銀がマイナス金利政策の解除を決定!一般消費者にはどんな影響がある?」

*5 Money Canvas「日銀の利上げはいつから?するとどうなる?株価や住宅ローンなどに与える影響を解説」

*6 日本経済新聞「日銀、金融政策を現状維持 金利据え置き0.25%」

*7 Money Canvas「アメリカFRBの利上げ・利下げは日本にどう影響する?」

*8 NHK「米FRB 0.5%の利下げ決定 利下げは4年半ぶり」

*9 NHK「円相場 1ドル=160円台半ば中心に取り引き 37年半ぶり円安水準」

*10 NHK「1ドル=139円台まで値上がり 円高進む アジア外国為替市場」

*11 全国銀行協会「円高、円安がわかる!為替相場のしくみと影響」

*12 なるほど!東証経済教室「会社の株価の決まり方」