年間10万円から始める節約術!家計の見直しのポイントは?

「毎月もう少し余裕がほしい・・」そう感じている人におすすめなのが、年間10万円の節約を目指す家計の見直しです。特別な我慢や無理な節約をしなくても、固定費の見直しや支出の管理方法を工夫するだけで、実現しやすい金額でしょう。

さらに、節約を習慣化すれば貯蓄や将来の備えにもつながります。

本記事では、生活の質を落とさずに節約するための具体的なポイントについてわかりやすくご紹介します。

固定費の見直しは効果が大きい

固定費は一度見直すだけで継続的に支出を減らせるため、節約効果が大きい費目です。

ここでは、固定費の見直し方法について解説します。

水道光熱費

水道光熱費は、固定費の中でも特に見直し効果が現れやすい費用です。

統計局がまとめた「2024年 家計調査報告」では、2人以上の世帯における水道光熱費の月平均額はこちらです。

- 電気代(12,008円)

- ガス代(4,745円)

- 上下水道料(5,092円)*1

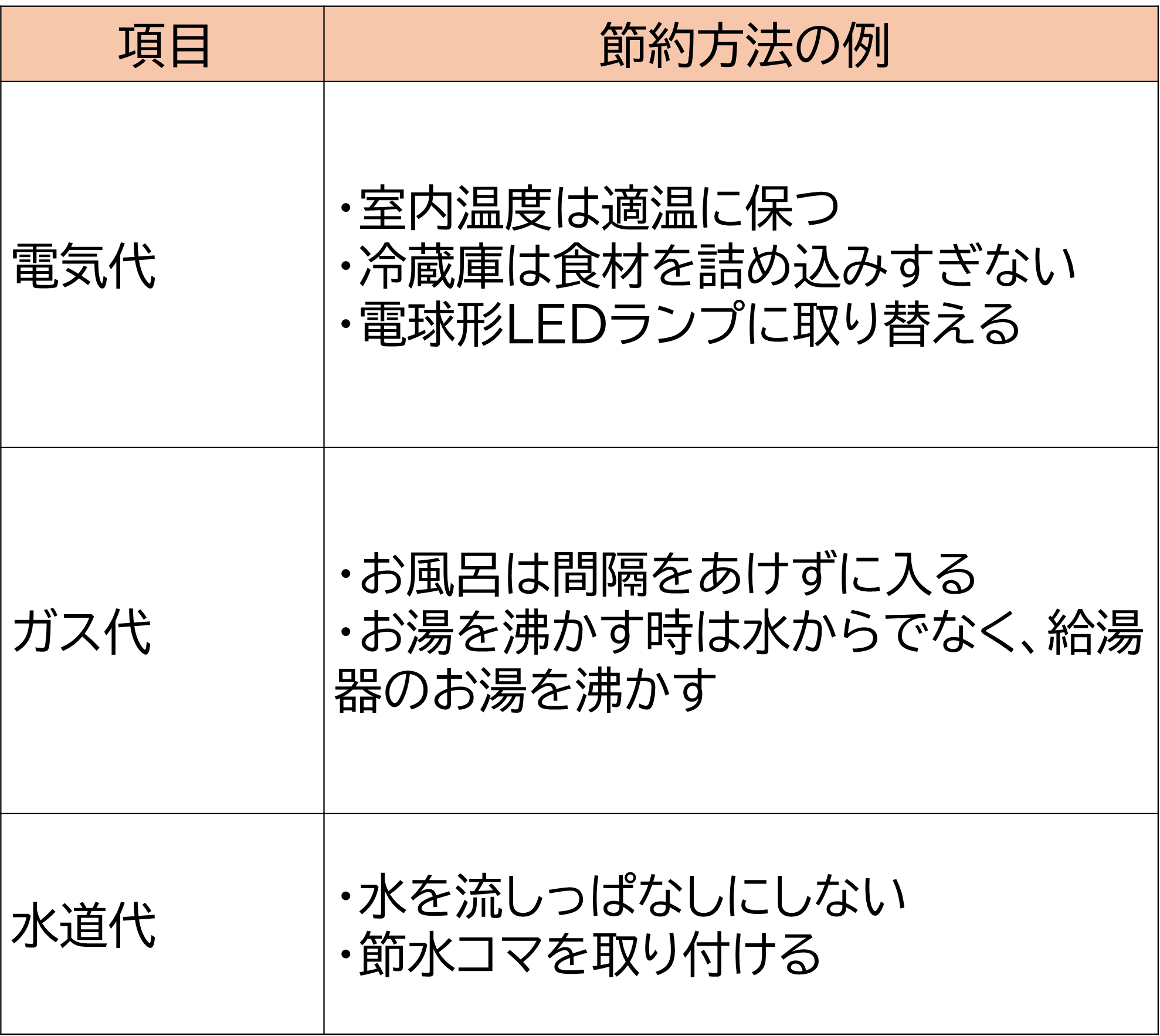

水道光熱費を見直す方法は下表のとおりです。

【水道光熱費を見直す方法】

出典)政府広報オンライン「節電をして電気代を節約しよう!手軽にできる節電方法とは?」

経済産業省「無理のない省エネ節約 風呂給湯器」

経済産業省「無理のない省エネ節約 食器洗い乾燥機」

電気代やガス代は契約プランを見直すことで支出を節約できる可能性があります。

一方、水道代は契約会社を選べないため、節水が基本の対策です。

シャワーや食器洗いで水を無駄にしないなど、日々の工夫が節約につながるでしょう。

プラン変更と日々の使い方を見直すことで、水道光熱費を無理なく節約できます。

保険(不要な保険・見直しのタイミング)

公益社団法人生命保険文化センターが調査した「2021(令和3)年度 生命保険に関する全国実態調査」によると、生命保険加入者全体の平均世帯年間払込保険料は37.1万円でした。*2

平均年間保険料には、死亡保険や医療保険に加えて、個人年金保険や学資保険など、貯蓄目的の商品も含まれています。

保険料は年間にすると高額な金額になることもあり、見直しをすることにより大幅に節約することが可能です。

マイホーム購入時の住宅ローンで、団体信用生命保険にがん保障特約が付いている場合は、それまで加入していた生命保険のがん特約を見直し、解約するなどの方法も考えられます。

必要以上の保障を契約している場合は、保障額を減らしたり、保険を一本化したりすることで負担を軽くできるでしょう。

通信費

通信費も毎月かかる必要経費の一つです。

統計局がまとめた「2024年 家計調査報告(2人以上の世帯)」では、通信費の月平均額は11,780円です。*1

節約方法としては、格安SIM・格安プランへの乗り換えや、使っていないサブスクリプションサービスプランの解約などが挙げられます。家族全員で乗り換えれば、月数千円の削減も可能で、年間で数万円の節約になることもあります。

変動費も無駄をなくす

変動費は日々の工夫で無駄を減らせるため、節約効果を実感しやすい費目です。

次は、変動費の節約方法について解説します。

食費

食費は変動費の代表的な項目で、毎月支払額が変わる支出の一つです。

統計局「2024年 家計調査報告(2人以上の世帯)」の調査では、食費の月平均額は89,936円(うち、外食費は15,633円)となりました。*1

そのため、外食や飲み会の回数を減らすのも効果的です。

日常的な食生活では、週に一度のまとめ買いで衝動買いを防ぐ、あるいは閉店間際の見切り品を購入するなども節約対策として挙げられます。冷蔵庫の食材を管理して、フードロスを減らすのもよいでしょう。

家族の人数が多いほど自炊をすることにより食費を節約できます。

交際費

友人との交際費は、生活に楽しみを与えてくれる大切な費用です。

しかし、予算を決めて使わないと家計を圧迫することになりかねません。

ちなみに、統計局「2024年 家計調査報告(2人以上の世帯)」の調査では、交際費の月平均額は9,978円です。*1

交際費は、毎月の上限額を決めると使いすぎを防ぐことができます。キャッシュレス決済が中心なら、交際費や娯楽費専用の口座を用意し、デビットカードで支払う方法も効果的です。いくら使ったかがリアルタイムで見える化されるので、自然と予算意識も高まります。

教養娯楽サービス

教養娯楽サービスとは、趣味や娯楽、学習のための支出を指します。

旅行やスポーツの月謝、放送受信料、映画や演劇などの入場料、会費などが含まれる費目のことです。

統計局「2024年 家計調査報告(2人以上の世帯)」の調査によると、教養娯楽サービス費の月平均額は17,745円でした。*1

節約のコツとしては、本当に行きたいイベントや習い事に絞るなど優先順位をつけることが挙げられます。利用頻度が下がっているサブスクや会費は、一度解約やプラン変更を検討するのもおすすめです。

趣味や娯楽は生活の楽しさにつながるため、制限しすぎるとストレスが高まることがあります。節約は大切ですが、無理のない範囲で調整するようにしましょう。

日常生活に節約習慣を取り入れるコツ

節約を続けるには、日常生活の中に無理なく習慣を取り入れることが大切です。

ここでは、日常生活に節約習慣を取り入れるコツについて解説します。

家計の現状を把握(家計簿アプリの活用)

家計を改善する際には、どの費目にどのくらいの費用がかかっているのか、家計の現状を正確に把握しなければなりません。

できれば家計簿をつけることが望ましいですが、仕事や家事、子育てなどで忙しいと記入するのが面倒な場合も多いでしょう。

手間をかけずに家計の状況を知りたい時に便利なのが家計簿アプリです。

家計簿アプリとは、スマートフォンで手軽に家計管理や記録ができるツールのことで、銀行口座やクレジットカードと連携し、入出金や利用履歴を自動で取り込めるものが数多く提供されています。入力の手間を大きく削減できるのがメリットです。*3

Money Canvasでは、家計管理と資産形成をスマホでまとめて行える無料のアプリをご提供しています。

家計簿機能では「明細一覧」で日々の収支をグラフなどで確認し、「内訳」で支出が多いカテゴリを把握できるので、どの費目を節約すれば良いのか具体的に把握できます。

続いて「予算」を設定すると、月ごとの支出計画を立てられるため、計画的に家計を管理することが可能です。*4

収入と支出を見える化し、予算内でやりくりすることで無駄遣いを抑え、節約目標を立てやすくなるでしょう。

ご興味がおありの方は、こちらから詳細をご覧ください。

先取り貯蓄の習慣化

確実にお金を貯めたいならば、先取り貯蓄の習慣化が効果的です。

給料が入ったら、節約で浮いた分も含めて先に貯蓄口座へ移します。

「余ったら貯金」から「先に貯金」へ思考を切り替えましょう。

先取り貯蓄を成功させるには、自分に合った仕組みをつくることが大切です。

まず、普通預金口座に予備費を確保し、冠婚葬祭や医療費など急な出費に対応できるようにします。

ただし、必要なたびに引き出していると貯蓄は進みにくいため、将来に向けた資金づくりには「財形制度」や「自動積立定期預金」が有効です。

財形制度は勤務先が制度を導入している場合に利用でき、給与から天引きされるため自然と貯蓄が増えていきます。

自動積立定期預金は勤め先に関係なく利用でき、定期的に貯められるのが魅力です。無理のない金額設定で始めれば、着実に資産形成につながるでしょう。*5

衝動買いを防ぐルールを作る

衝動買いを防ぐルールを決めることも節約に有効な方法です。

「〇〇円以上は即決しない」「3日考えてから買う」など、自分のルールを設けるようにします。

衝動買いを減らすには、買い物リストを作って必要な物だけを購入する習慣が有効です。

気になる商品はすぐ買わず一旦保留にし、時間を置いて判断すると冷静に選べます。

周囲の目に左右されず自分にとって価値ある物を見極めることも重要です。

買い物の回数を減らし、まとめ買いを心がけることで、無駄遣い防止と節約効果がより高まります。*6

まとめ

年間10万円の節約は、少しの工夫で実現できます。

まずは水道光熱費や保険料、通信費などの固定費を見直し、無駄な出費を減らすことが効果的です。

さらに先取り貯蓄や買い物ルールの設定など、日々の行動を少し変えるだけで家計は着実に整っていきます。小さな節約を積み重ねれば、大きな成果につながるでしょう。

無理をせず、自分に合った方法で取り組むことが家計改善の第一歩です。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1 総務省統計局家計調査報告 家計収支編 2024年(令和6年)平均結果の概要 P5

*2 公益財団法人 生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査(速報版)まとまる」

*3 日本経済新聞「家計簿アプリ」

*4 Money Canvas「家計簿画面・機能の使い方を紹介」

*5 三菱UFJ銀行「給与が入ったら、先取り貯蓄しよう!社会人1年目からお金を上手に貯めるコツ」

*6 三菱UFJ銀行「お金を使いすぎてしまう人の特徴とは?平均生活費からわかる原因と節約術を解説!」