共働きの夫婦、お金の管理はどっちがするの?上手に資産形成する方法は?

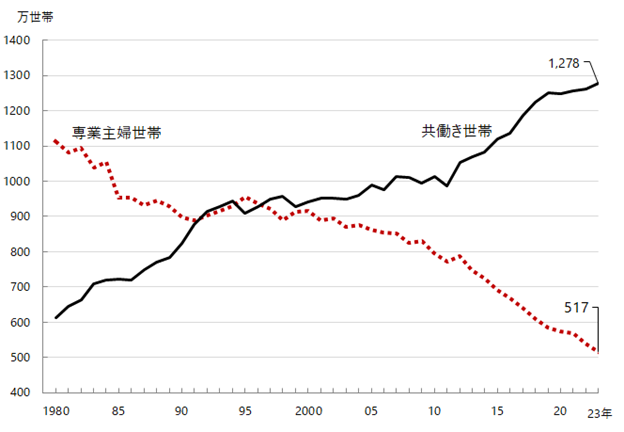

1990年代半ばに専業主婦世帯数を上回った共働き世帯数は、専業主婦世帯の約2.5倍となっており、今や夫婦の生活スタイルの主流といえます。

共働き世帯の家計管理には、大きく分けて3つのパターンがありますが、どのパターンであっても大切にすべきポイントがあります。

共働き夫婦の家計管理と賢い資産形成の方法について、わかりやすく解説します。

共働き夫婦の増加とその背景

1990年代半ばに専業主婦世帯数を追い越した共働き世帯数は、2023年、専業主婦世帯の約2.5倍となり、今や夫婦のライフスタイルの主流といっていい状況になっています。*1

専業主婦世帯数と共働き世帯数の推移

出典:独立行政法人 労働政策研究・研修機構「図12 専業主婦世帯と共働き世帯」

では、なぜ共働き夫婦が増えているのでしょうか。その背景として、経済、社会、法・制度の観点から見ていきましょう。

経済的な背景

まず、共働き夫婦が増えている理由の一つに、 物価高による生活費などの支出増加で世帯収入をふやす必要性が高まっていることがあげられます。片働きだと日々の生活が苦しくなるため、共働きを選択している夫婦もいるかもしれません。

共働きは片働きに比べて 世帯収入がふえるため、経済的な余裕が生まれます。

また、収入源が二人分になることで、一方が働けなくなったとしても、もう一方の収入でカバーするなど、リスクを分散できる点もメリットです。

社会的な背景

女性の社会進出が進んだことも背景としてあげられます。働くことは賃金をもらえる以外にも、社会とのつながりを維持し、精神的な充実感を得ることができます。

このため、結婚や出産後も働くことを選択する女性が増加し、共働き夫婦が増えているのです。

法・制度的な背景

共働き夫婦が増えている背景には、法や制度の整備も大きく関わっています。たとえば、 育児休業制度や保育所の整備が進んでおり、働く親を支援する制度が充実してきています。これにより、子育てと仕事を両立しやすくなり、共働きを選ぶ夫婦が増えています。

さらに、 フレックスタイム制度やリモートワークの導入など、柔軟な働き方ができるようになったことも共働きを選択しやすくなった要因でしょう。仕事の時間や場所を自由に選べるようになり、家庭と仕事のバランスを取りやすくなっています。

共働き夫婦の家計管理方法

共働き夫婦は収入源が分かれるため、世帯としての収支が把握しにくいかもしれません。

ではどのように家計管理をすればいいのでしょうか。

3つの家計管理方法

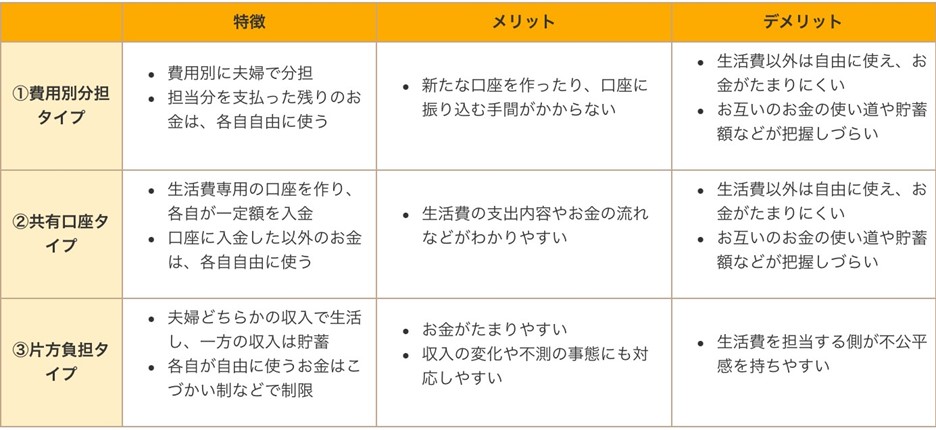

共働き夫婦の家計管理方法には、以下の3つのタイプがあると指摘されています。*2

- 費用別分担タイプ:家賃は夫、食費は妻というように、費用別に分担する

- 共有口座タイプ:家計専用の口座に各自が一定額を入金する

- 片方負担タイプ:夫婦どちらかの収入で生活する

以下は各タイプの特徴とメリット・デメリットです。

共働き夫婦のタイプ別家計管理方法

出典:金融広報委員会 知るぽると「知っておきたい! 共働き夫婦のお金の話~家計&財産管理、離婚時の財産分与~(共働き世帯の家計の特徴と傾向)」

それぞれのタイプにメリット・デメリットがあるため、夫婦のライフスタイルや収入などを踏まえて、自分たちに合った家計管理方法を選択しましょう。

家計管理の方法

次に、家計管理の具体的な方法についてみていきましょう。

家計が不透明で、 お互いのお金に無関心だと、無計画な浪費につながりやすく、お金が貯まらないという問題が生じてしまいがちです。

まずは家計全体を把握するところから始め、以下の方法を実践してみましょう。

ライフプランを立てる

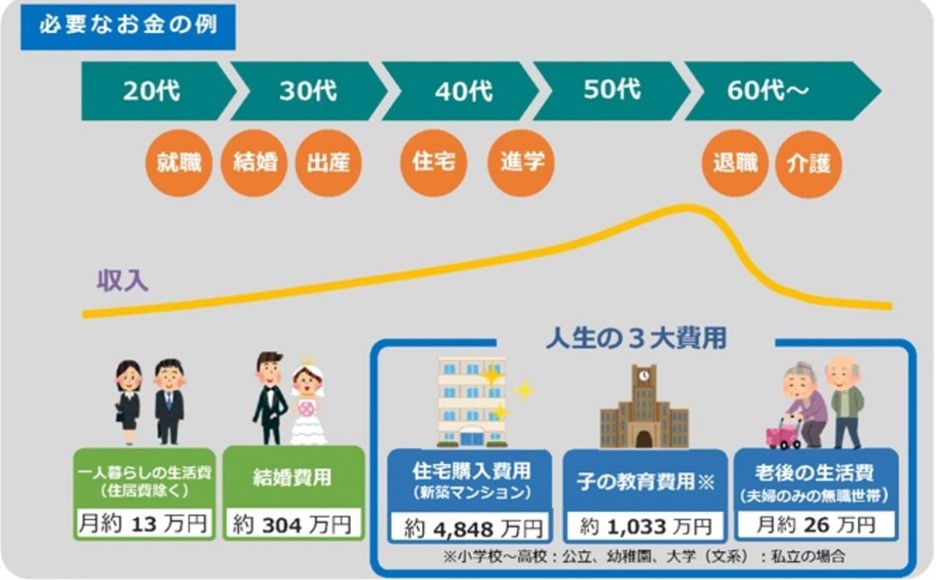

人生には、さまざまな選択肢があり、どのような生き方を選ぶのかによって、いつ、どのようなライフイベントがあり、どのくらいの費用がかかるのか違ってきます。*4

これから起こりえるイベントについてお互いがどのように考え、 どれくらいのお金が必要なのかを夫婦で共有し、同じ目的を持つことが大切です。*3

特に、「人生の3大費用」といわれる、住宅購入費用、教育費用、老後の生活費は金額が大きいため、計画的に準備をしておく必要があります。*5

以下は、ライフイベントにかかる費用の例です。

ライフイベントに必要な金額の例

出典:財務省中国財務局「ライフプランと人生の3大費用」(更新日2024年5月13日)

ただし、ライフプランは一回立てて終わりではなく、環境の変化に応じて見直すことが大事です。*4

マネープランを立てる

ライフプランを立てたあとは、それを実現するためのマネープランを立てます。*3

そのとき、 以下のようなことを話し合って決めるといいでしょう。

- ライフプランを実現させるためには、毎月いくら貯蓄が必要か

- 自由に使えるお金(こづかい)はいくらか

- 貯蓄するお金が足りない場合には、どの支出を減らすべきか

- 自分たちに合った家計管理はどのタイプか

- 夫婦で築いた資産(家など)の名義をどうするか

そして、夫婦で決めたルールを守りながら、家計管理を持続するために、夫婦がお互いのお金の流れや状況を確認できる「家計の見える化」を行います。

賢い資産形成のために

ここでは、賢く資産形成をするための方法を考えていきます。

貯蓄をする

まず貯蓄の方法をみていきましょう。

「天引き貯蓄」とは、給料が入ったら、最初に一定の金額を差し引いて貯蓄することです。

そうすれば、毎月、自然にお金が貯まっていきます。*3

教育費や旅行費など目的別に分けて貯蓄する「目的別貯蓄」もあります。

ライフプランの時間軸に合わせて、「今は老後資金を抑えて教育費に力を入れる」など、バランスよく貯蓄ができるメリットがあります。

「こづかい制」の導入も有益です。

毎月自由に使えるお金に上限があることで、「不要なものは買わない」というコスト意識も高まり、出費を減らすことができます。

ただ、注意も必要です。

こづかいに何が含まれるのかをしっかり確認したうえで金額を決め、お互いのこづかいの具体的な使い道には干渉しないことです。

ストレスを溜めないように工夫しながら、貯蓄をふやしましょう。

積み立て投資をする

効率的な資産形成を行うためには、「時間の分散」と「長期保有」を組み合わせた「積立投資」も有効です。*4

効率的な資産形成を行うためには、お金を一度に投資するのではなく、投資時期を分散させるという方法も有効です。

たとえば定期的に一定額を投資する定額購入法があります。

投資時期を分散させることで、投資するタイミングによる値上がりや値下がりといったリスクを抑える効果があります。

金融市場は、短期的には大きく変動することもありますが、保有期間が長くなるほど、こうしたバラツキがならされて、リターン(お金を運用することで得られる成果)が安定する傾向があります。

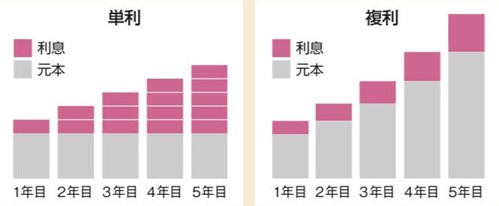

また、資産を長期で保有するほど、「複利」効果を多く受けることができます。

単利は、元本のみに対して利息がつきますが、複利は元本と利息に対して利息がつくからです。

複利効果

出典:金融庁「基礎から学べる金融ガイド」p.14

このように、積立投資は、金融市場の短期的な値動きに一喜一憂することなく、長期の複利効果を得ながら資産形成を行えます。

また、少額からでも始められ、若い時から取り組めば、時間を味方につけてお金をふやすことが可能です。

おわりに

忙しい共働き夫婦にとって、効率的な家計管理と賢い資産形成は、将来の安心につながる重要な要素です。

「家庭の共同経営者」として、ライフスタイルや将来設計に合わせた家計管理と資産形成の方法について話し合い、人生を充実させるために時間とお金を賢く活用しましょう。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

本コラムの内容は、特定の金融商品やサービスを推奨あるいは勧誘を目的とするものではありません。

最終的な投資判断、金融商品のご選択に際しては、お客さまご自身の判断でお取り組みをお願いいたします。

出典

*1 独立行政法人 労働政策研究・研修機構「図12 専業主婦世帯と共働き世帯」

*2 金融広報委員会 知るぽると「知っておきたい! 共働き夫婦のお金の話~家計&財産管理、離婚時の財産分与~(共働き世帯の家計の特徴と傾向)」

*3 金融広報委員会 知るぽると「知っておきたい! 共働き夫婦のお金の話~家計&財産管理、離婚時の財産分与~(共働き世帯の家計管理の改善ポイント)」

*4 金融庁「基礎から学べる金融ガイド」p.6, 14

*5 財務省中国財務局「ライフプランと人生の3大費用」(更新日2024年5月13日)