平均貯蓄額、首都圏ではどれくらい?住居費やライフプランとあわせて解説!

首都圏の平均貯蓄額は全国平均を上回っていますが、一方で、地方に比べて物価が高く、特に住居費の比重が重いという傾向があります。

そうした状況の下、健全な家計を営むためには、どうしたらいいのでしょうか。

この記事では、首都圏の平均貯蓄額と住居費から、将来を見据えたライフプランの立て方まで、わかりやすく解説します。

首都圏の平均貯蓄額はどのくらい?

まず、東京都区部・首都圏の県庁所在地の平均貯蓄額をみていきましょう。

平均貯蓄額

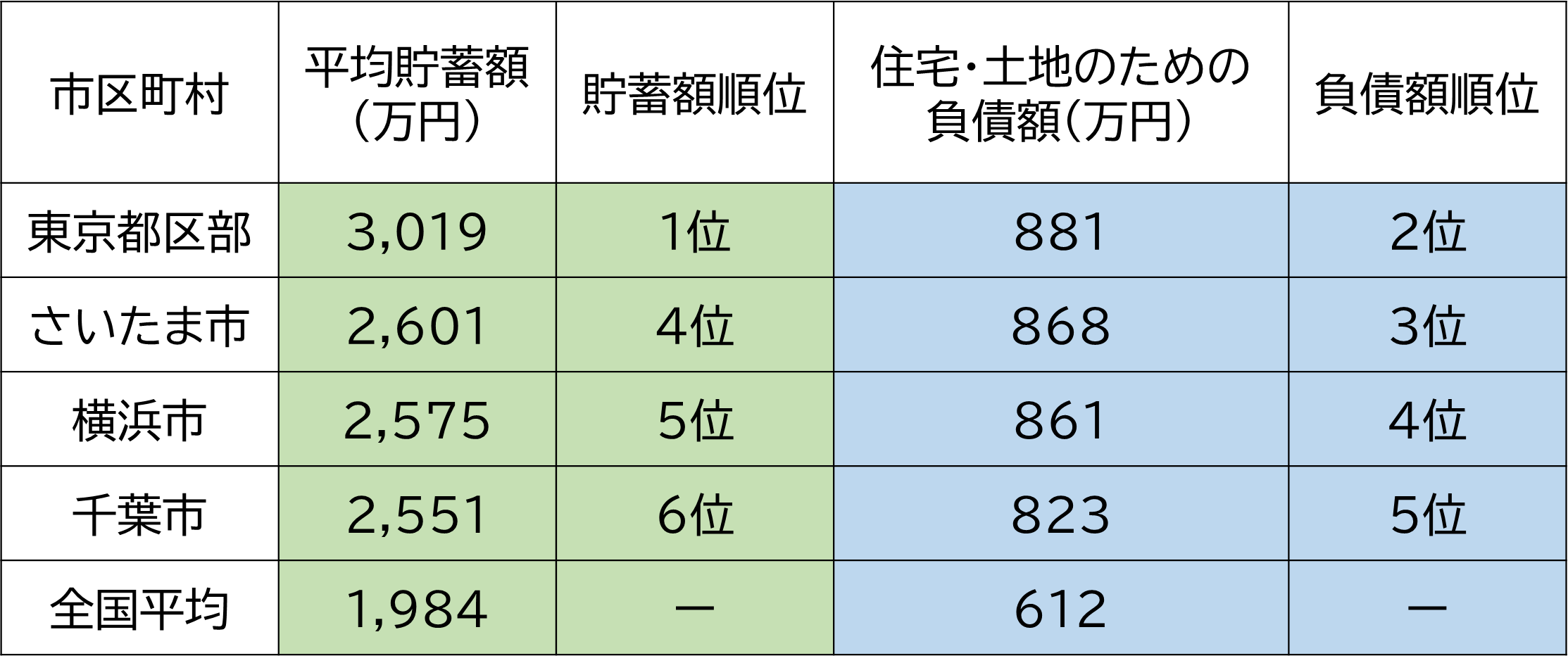

2025年5月16日に公表された総務省統計局「家計調査」によると、二人以上世帯の平均貯蓄額は、東京都区部が全国1位で3,019万円、埼玉県は同4位の2,601万円、神奈川県は同5位の2,575万円、千葉県は同6位の2,551万円で、いずれも全国平均の1,984万円を上回っています(表1)。*1

表1 首都圏の貯蓄額と住宅・土地のための負債

出典:総務省統計局「家計調査 8-1表(貯蓄・負債>貯蓄及び負債の1世帯当たり現在高>都市階級・地方・都道府県庁所在市別>二人以上の世帯・勤労者世帯)」(2025年5月16日)を基に筆者作成

住宅・土地のための平均負債額

首都圏の貯蓄額は大きいものの、住宅・土地のための平均負債額も全国平均の612万円を上回り、東京都区部が全国2位の881万円、さいたま市が同3位の868万円、横浜市が同4位の861万円、千葉市が同5位の823万円となっています。

首都圏の物価と住居費の負担

では、首都圏の物価はどうでしょうか。

消費者物価指数とは、家計が購入する商品・サービスの価格動向を示す経済指標で、通常は基準となる年の物価を100として、その時々の物価を数値で比較するものです。*2

一方、「消費者物価地域差指数」は、地域別の物価を明らかにするために、全国の物価水準を100として各地域の物価水準を示す指数で、総務省が毎年作成しています。 *3

2024年(令和6年)の「消費者物価地域差指数」を基に、首都圏の物価についてみていきましょう。

総合指数

消費者物価指数のうち「総合指数」とは、消費者物価指数で採用されているすべての品目の値動きを反映したものです。そのため、消費者物価の水準を示すうえで最も重要な指標といえます。*2

まず、「消費者物価地域差指数」の総合指数をみてみましょう。

都道府県別にみると、総合指数が全国平均の100以上の12都道府県のうち、東京都が全国1位で104.0、神奈川県が同2位で103.3、千葉県が101.2で同5位、埼玉県が100.3で同8位となっています。*3

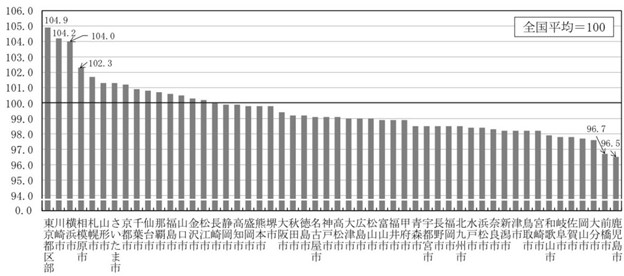

次に、都市別にみてみましょう(図1)。

図1 都市別 消費者物価地域差指数(総合)

出典:総務省「消費者物価地域差指数 -小売物価統計調査(構造編)2024年(令和6年)結果-」(2025年6月27日)p.4

総合指数が全国第1位の東京都と同2位の神奈川県では、東京都区部104.9、川崎市104.2、横浜市104.0、相模原市102.3と物価水準が高い都市が多く、全国第1位から4位までを占めています。

また、さいたま市が101.3で6位、千葉市が100.9で9位となっており、首都圏の都市は総合的にみて物価水準が高い傾向があることが窺えます。

住居の物価水準

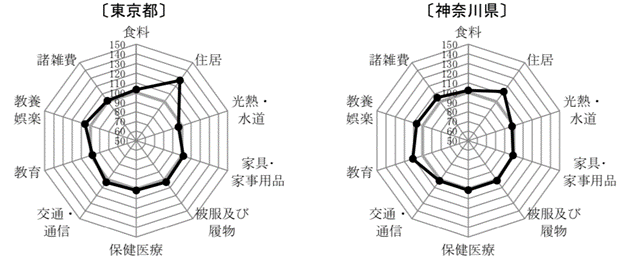

次に、東京都と神奈川県の物価水準を10大費目別にみてみましょう。

10大費目とは、食料、住居、光熱・水道、家具・家事用品、被服及び履物、保険医療、交通・通信、教育、教養・娯楽、諸雑費を指します。*3

東京都は10大費目のうち「住居」が最も高く、次いで「教養娯楽」となっています。

神奈川県も「住居」が最も高く、次いで高いのは「教育」です(図2)。

図2 東京都と神奈川県の10大費目別消費者物価地域差指数

出典:総務省「消費者物価地域差指数 -小売物価統計調査(構造編)2024年(令和6年)結果-」(2025年6月27日)p.5

このように、首都圏では他地域に比べて住居費が高く、それが総合指数の値を押し上げているのです。

家賃

家賃はどうでしょうか。

全国賃貸管理ビジネス協会が調査した全国の家賃動向によると、2025年6月時点での3部屋の家賃は、東京都98,345円、神奈川県86,721円、埼玉県75,984円、千葉県72,456円と、全国平均の67,515円を上回っています。*4

このように、首都圏は他の地域に比べて、住宅・土地のための負債額が大きく、家賃も高く、住居のための負担が重いという特徴があります。

ライフプランニングの考え方

そうした状況のもとで、ライフプランはどのように立てたらいいのでしょうか。

ライフプランニングとは

ライフプランニングとは、人生の希望や計画を具体的に描くことです。*5

現在は価値観が多様化しているため、働き方、家族構成、住まいなどについて、さまざまな考え方や多くの選択肢があります。

図3 ライフプランニングのイメージ

出典:金融庁「資産形成の基本>家計管理とライフプランニング」

どのような人生を送りたいのかを基に、まずライフプランを立ててみましょう。

金融庁の「ライフプランシミュレーター」は、現在の収入・支出などの情報や将来の計画を入力することで、将来の家計収支をシミュレーションし、結果をグラフで確認することができます。*6

試してみると、さまざまな気づきが得られるかもしれません。

人生三大資金

人生の中で特に多額のお金が必要な、「住宅資金」「教育資金」「老後資金」を「人生三大資金」と呼びます。*7

ライフプランを立てるときには、人生三大資金を見据えて長期的な視点をもつことが大切です。

人生三大資金のために確保しておきたい金額は人によって違いますが、それぞれの資金は数千万単位に上る可能性もあります。

特に首都圏では、他地域に比べて住宅資金が嵩みますので、計画を立てて準備を進めましょう。

住宅は持ち家か賃貸か

持ち家か賃貸かについては、住んでいる地域や家族構成、収入、ライフスタイル、考え方などによって、求める物件が違ってくるでしょう。

家族と相談してどちらにするか決めるためには、それぞれの特徴を把握する必要があります。

そこで、持ち家と賃貸にはどのような違いがあるのかみていきましょう。

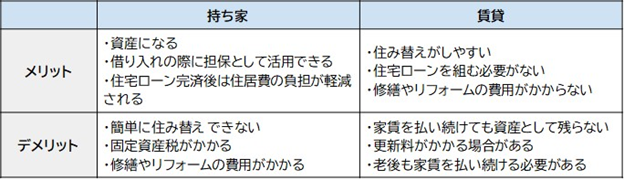

持ち家と賃貸のメリット・デメリット

まず、持ち家と賃貸には異なるメリット・デメリットがあります。それらをまとめたのが、以下の表2です。*8

表2 持ち家と賃貸のメリット・デメリット

出典: Money Canvas「持ち家と賃貸 資産形成にはどちらが有利?メリット・デメリットを比較してみよう」(2024年7月17日)

ただし、「資産になる」という持ち家のメリットについては、築年数の経過によって資産価値が変化していくことを認識しておく必要があります。

また、住宅ローンには金利がつきますから、住宅価格と実際の支払額にはギャップがあることにも注意が必要です。

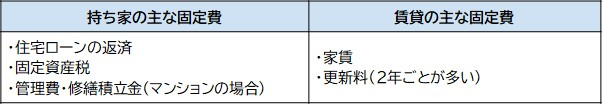

固定費の違い

持ち家と賃貸とでは、家計の支出のうち、毎月定額またはほぼ定額でかかる支出「固定費」も異なる特徴があります。その違いをみてみましょう(表3)。

表3 持ち家と賃貸の固定費の違い

出典: Money Canvas「持ち家と賃貸 資産形成にはどちらが有利?メリット・デメリットを比較してみよう」(2024年7月17日)

この他にも、持ち家は修繕や設備の交換、リフォームの費用がかかるのに対して、賃貸は修繕やリフォームの費用を負担する必要がないことが挙げられます。

また、自然災害によって住宅が損傷した場合、賃貸物件なら修繕費用は原則として貸主負担です。

このように、持ち家と賃貸ではさまざまな違いがありますので、それらも把握した上でじっくり選択しましょう。

ちなみに、総務省統計局「令和5年住宅・土地統計調査 住宅及び世帯に関する基本集計」によると、2023年の持ち家の割合は、全国平均が60.9%なのに対して、東京都は44.7%、神奈川県58.7%、千葉県64.7%、埼玉県65.1%となっています。*9

東京都と神奈川県は全国平均を下回るものの、千葉県と埼玉県は上回っており、首都圏といっても、地域によって持ち家の割合は異なるようです。

おわりに

首都圏での生活は、高い物価、特に住居費の負担が重いという特徴があります。

貯蓄額や住宅に関するデータや情報を正しく把握し、持ち家か賃貸かといった大きな選択も含め、自身のライフプランを適切に立てることが大切です。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1 総務省統計局「家計調査 8-1表(貯蓄・負債>貯蓄及び負債の1世帯当たり現在高>都市階級・地方・都道府県庁所在市別>二人以上の世帯・勤労者世帯)」(2025年5月16日)

*2 Money Canvas「消費者物価指数とは?上がるとどうなる?直近の推移を含めてわかりやすく解説」(2024年9月6日)

*3 総務省「消費者物価地域差指数 -小売物価統計調査(構造編)2024年(令和6年)結果-」(2025年6月27日)p.1, 2, 4, 5, 10, 12

*4 全国賃貸管理ビジネス協会「全国家賃動向」

*5 金融庁「資産形成の基本>家計管理とライフプランニング」

*6 金融庁「ライフプランシミュレーター」

*7 東証マネ部(三菱UFJモルガン・スタンレー証券)「人生三大資金に備えるライフプランの考え方」(2024年7月16日)

*8 Money Canvas「持ち家と賃貸 資産形成にはどちらが有利?メリット・デメリットを比較してみよう」(2024年7月17日)

*9 総務省統計局「令和5年住宅・土地統計調査 住宅及び世帯に関する基本集計(確報集計)結果」(2025年9月25日)p.14