コンコルド効果とは?由来や事例を学び投資に生かそう!

人間はときに最適ではない行動を選択することがあります。

その1つが「コンコルド効果」。

費用がかかりすぎて割に合わないとわかっているのに、「これほどつぎ込んだのだから、今更やめられない」と、適切ではない選択を続けることです。

では、人間以外の生き物もこれと同じことをするのでしょうか。

ある研究者が興味深いことを発見しました。ハトにピカソとモネの絵画を識別する訓練をしたことで「裏ノーベル賞」ともいわれるイグノーベル賞を受賞した日本人研究者です。*1:p.451

それはどのようなものだったのでしょうか。

そこから、私たちはどのような気づきを得ることができるのでしょうか。

コンコルド効果とは

コンコルド効果とは、「うまくいかない結果が予測できるにも関わらず、これまでかけた費用を惜しんでしまい投資を続けてしまう、中止の判断が出来なくなってしまうこと」です。*2

「コンコルド効果」という名前は、1970年代にイギリスとフランスが共同開発した超音速旅客機「コンコルド」に由来します。

超音速旅客機コンコルドは、そのまま事業を続けても赤字になることが分かっていたにもかかわらず、中断されませんでした。膨大な予算をつぎ込んでいたため、それが惜しくてやめられなくなってしまったのです。

その結果、負債はどんどん膨らみ、最終的に開発が中止された頃には開発会社は倒産せざるを得なくなっていました。

コンコルド効果は経済学やファイナンス分野でも使用される用語で、「サンクコスト(埋没費用)バイアス」とも呼ばれています。

サンクコストとは、既に費やした資金や労力のうち、もうすでに回収することが不可能になってしまったコストのことです。

「コンコルド効果」はハトにもある?

では、コンコルド効果は、人間固有のものなのでしょうか。それとも他の生き物にもあるのでしょうか。

この疑問に答えを出した研究者の実験とその結果をみていきましょう。

「最適化」という合理性

コンコルド効果は、割に合わない「不合理」な選択を止められなくなることです。

では、そもそも「合理的」とはどのようなことでしょうか。*3

実はその答えは分野によって違います。

論理学者は、論理の道筋、プロセスが正しいことを「合理的」といいます。

生物学者にとっての合理性とは、適応的であることです。適応とは、自分が生き残り、自分の子どもを作り、自分と遺伝子を共有している血縁者が子どもを作ることを助ける―そうやって自分の遺伝子を拡散することです。

それらに対して、経済学者は、かかった費用に対してどのくらいの効果が上がるか、その最適化こそが合理性だと考えます。

コンコルド効果はこの最適化に関する問題で、少なくとも人間は最適ではない選択をしてしまうことを示しています。

ハトにも「コンコルド効果」はある?

人間以外の生き物にもコンコルド効果があるのか―それを明らかにした研究者がいます。慶応義塾大学の名誉教授(研究時は教授)、渡辺実氏です。

渡辺氏は冒頭でご紹介したとおり、1995年にイグノーベル賞を受賞しています。

イグノーベル賞は、「人々を笑わせ、次に考えさせる成果を称えるもの」で、想像力を尊重し、科学や医学、技術に対する人々の関心を刺激することが目的です。*4

イグノーベル賞を受賞した研究もユニークですが、コンコルド効果に関する実験もそれに劣らずユニークなものに映ります。

ハトを使ったこんな実験です。*3

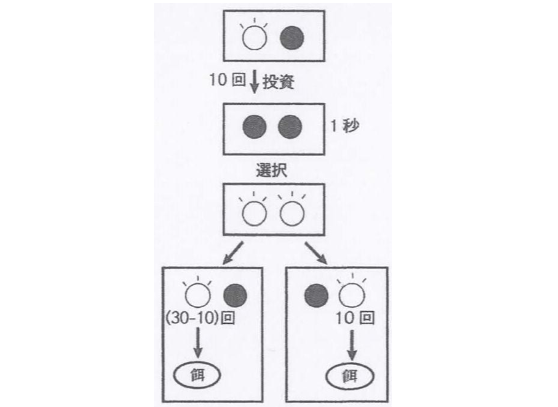

まず、ハトを箱に入れます。箱には丸窓が2つあります(図1)。

図1 ハトのコンコルド効果の実験出典:渡辺茂『あなたの中の動物たち ようこそ比較認知科学の世界へ』教育評論社 p.93

この2つの窓のうちどちらかの窓が点滅します。ここでは、左の窓が点滅したことにしましょう。すると、ハトはその窓をつつきます。

次に一定回数、例えば10回つつくと窓は消灯し、その1秒後に、今度は両方の窓が点灯して、ハトは窓を選ぶことができるようになります。

どちらの窓をつついてもハトは餌がもらえますが、左の窓を選ぶとそれまでにつついた回数とこれからつつく回数の合計が30回になったとき、つまり20回つついたときに餌がもらえます。一方、右の窓は10回つついただけで餌がもらえます。

つまり、この場合は右の窓を選ぶ方が合理的な選択ということになります。

実験では、最初につついた回数を「投資」と考え、この回数をさまざまに変えてみました。例えば、最初の投資が15回だとすると、[30-15=15]ですから、左窓はあと15回つつかなければ餌がもらえません。一方、右窓なら10回で餌がもらえますから、この場合も右窓を選んだ方が合理的ということになります。

では、投資を20回にしたらどうでしょう。そうすれば、左窓も右窓もあと10回つつけば餌がもらえます。

したがって、投資が20回より多ければ左窓をつついた方が合理的ですし、投資が20回より少なければ、右窓をつついた方が合理的ということになります。

では、ハトは果たして合理的な方を選択したのでしょうか。

結果をみると、4羽中3羽が70%以上、不合理な方の窓を選択したというのです。

渡辺氏は、適切な実験になるよう、窓の違いをはっきりさせるような工夫をしたり、選択場面にするときにハトが惰性で同じ窓をつつくことがないような工夫をしたりしましたが、結果は変わりませんでした。

また、アメリカのある研究者も偶然、同時期に同じ実験をしていましたが、全く違う研究所であるにもかかわらず、同様の結果が得られたということです。

つまり、ハトもコンコルド効果を示したのです。

コンコルド効果とは、言い換えれば、過去の投資は過大評価され、未来の費用は過少評価されるというバイアスです。

ハトの実験は、このバイアスが人間固有のものではなく、おそらく多くの動物がもっているものであることを示していると、渡辺氏は述べています。

そんなことがわかると、たまに見かけるハトに妙な親近感が湧いてきますが、それと同時に、ハトにさえあるコンコルド効果はなかなか根深いバイアスではないかと思えてきます。

「関与の泥沼化」

実際、コンコルド効果の事例は枚挙にいとまがありません。

いくつかご紹介しましょう。

もっとも悲惨なのは戦争です。

戦略的意思決定の専門家であるオリヴィエ・シボニー氏は、国が勝ち目のない戦争に深入りして、抜け出せなくなってしまった事例をいくつか挙げています。*5

1965年、アメリカの国務次官ジョージ・ボール氏は、ベトナム戦争の泥沼化を予測していました。

「ひとたび多数の犠牲者を出すと、取り返しのつかないプロセスが始まってしまうでしょう。関与があまりにも大きくなり、わが国は目的を完全に達成するまでこの戦争をやめることができません。いずれにしても屈辱的な結果に終わります」と。

残念ながらこの予測は現実となり、1964年から1968年の間にベトナム戦争で戦った米兵は2万3,000人から53万6,000人に増えました。

その後の戦争や国際紛争でも、当時の大統領はそれぞれ、「兵士の死を無駄にしないためにも」と軍を撤退させず、あるいは「これまでの多大な犠牲、特に人命の犠牲に見合う、名誉ある永続的な成果を」と謳って新たな部隊を戦場に派遣しています。

このように、失われた大切なものを取り戻そうとしてますます深入りした結果、失くしたくないものは逆にどんどん失われていってしまう…。

こうしたパターンは「エスカレーション・オブ・コミットメント」(関与の泥沼化)と呼ばれています。

「関与の泥沼化」は、失敗した計画を必死になって守ろうとする企業にもみられます。*5:p.100

ある世界的な自動車メーカーは、失敗し続け赤字を出し続けていた事業を廃止するどころかその部門にさらに投資し、27年間にわたって総額200億ドルをつぎ込みました。そして、売りに出したときにはもはや買い手がつかず、結局、全く利益を出さないまま廃止する羽目になったのです。

これほど巨額ではないにしろ、大企業が赤字部門を切り捨てようとせず、いつかうまくいくだろうと期待を持ち続けた例は、ビジネス界では珍しくないということです。

「長年やってきた事業だから」「せっかく始めたプロジェクトだから」と、採算が見込めないのに中止する判断ができないときには、コンコルド効果を疑ってみる必要があるでしょう。*2

戦争やビジネスだけでなく、私たちの日常生活でも、「関与の泥沼化」は珍しくありません。

コンコルド効果は、ギャンブルや課金型ゲーム、恋愛など、私たちの日常のあらゆる場面で起こりうる心理状態です。

つまり、誰でも「関与の泥沼」にはまってしまうおそれがあるのです。なにしろ、ハトでさえそうなのですから。

コンコルド効果を回避するためには

では、どうしたらこの厄介なバイアスから逃れることができるのでしょうか。

それには、まずそのメカニズム、論理を知ることが大切です。

繰り返しになりますが、サンクコストとは、既に支払ってしまって取り戻すことができない費用や労力のことで、コンコルド効果とは、それを取り戻そうとするバイアスです。*5:pp.99-100

論理はいつも同じです。損失が大きいほど「これは無駄ではなかった」と自分に納得させなければならなくなる、というロジックです。

そのバイアスの影響を受けると、将来の「泥沼化」は既にこうむった損失(サンクコスト)によって正当化されます。

しかし、この正当化は誤りであると、シボニー氏は警告します。

新しい資源を投入するかどうかを決める際には、もう既に取り戻すことのできない過去の出費や損失、人命を考慮すべきではないのです。

たった1つの有効な問いは、将来にフォーカスしたものであり、「期待される結果が追加投入するリソース(資源)と見合うかどうか」、ただそれだけです。

しかし、それを実践するのは容易なことではありません。私たちは惰性によってだけ「関与の泥沼」にはまってしまうわけではないからです。

そこには非現実的な楽観主義も働いているとシボニー氏は指摘しています。

「もっとつぎ込めば取り戻せるはずだ」「今度こそきっとうまくいく」という楽観です。

サンクコストを惜しむ気持ちと、将来の計画に対する自信過剰という奇妙な組み合わせが、非常に困難な状況を招いてしまうのです。

長期投資をしていると、相場の思わぬ動きにより冷静な判断が難しくなることがあるかもしれません。

そのような時には、コンコルド効果という厄介なバイアスの存在を一度、思い出してみてはいかがでしょうか。

そして現在の状況を正しく見極め、将来に目を向けて合理的な判断を下すこと。

大事な資産を守り、運用していく上で参考にしてください。

こちらもおすすめ!

【弁護士解説】不動産投資・株式投資・エンジェル投資……「お金の増やし方」はトラブルにも要注意

本稿執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

資料一覧

*1 マーク・エイブラハムズ 福嶋俊造 訳(2004)『イグ・ノーベル賞 大真面目で奇妙キテレツな研究に拍手!』阪急コミュニケーションズ p.451

*2 一般社団法人 日本経営心理士協会「コンコルド効果」

*3 渡辺茂(2020)『あなたの中の動物たち ようこそ比較認知科学の世界へ』教育評論社 pp.90-91, pp.92-94

*4 Improbable research “ About the Igs”

*5 オリヴィエ・シボニー 野中香方子 訳(2021)『賢い人がなぜ判断を謝るのか?』日経BP(電子書籍版)pp.98-100