初心者におすすめの投資商品4選!ポイントと注意点

資産運用は、年代や目的等によって適切な投資商品が異なるため、購入前には十分に考慮することが必要です。とはいえ、これから資産運用を始める初心者の方なら、「何をポイントに商品を選んだらよいのかわからない」という方も少なくないでしょう。

この記事では、ファイナンシャルプランナーが、資産運用する際の年代別の考え方や、投資商品を選ぶときのポイント、注意点について解説します。併せて、資産運用の初心者の方におすすめの投資商品についてもくわしく紹介するので、ぜひ参考にしてください。

資産運用とは?

資産運用を行うには、前もって基礎的な知識を身につけておくことが重要です。まずは、初心者が知っておきたい資産運用の基礎知識について解説します。

資産運用とはお金を投資して増やすこと

資産運用とは、金融商品を通じて、利息や配当等の収益によってお金を増やすことです。資産運用は、おもに「貯蓄」と「投資」に分けられます。「貯蓄」による資産運用は、普通預金や定期預金等が挙げられます。一定額まで元本が保証されるうえに、決まった利息がつくため、安全性や確実性が高いことが特徴です。

一方、「投資」による資産運用は、予測が難しいことを踏まえ、利益を見込んで商品を購入しなければなりません。投資によるおもな金融商品としては、株式や投資信託、債券等が挙げられます。

投資は、貯蓄よりも大きな利益を得られる可能性がある反面、さまざまなリスク要因があるほか、売却のタイミングによっては元本を下回ることも考えられるでしょう。

資産形成との違い

資産運用は、手持ちの資金を元手に貯蓄や投資等の金融商品を利用しながら、すでにある資産を育てて増やすことを指し、資産形成は資産を一から築いていくことを指します。

つまり、将来に備えるためのお金を資産運用で増やし、資産運用で得た資産の蓄積が資産形成につながるのです。資産運用は資産形成と同時にすることができ、資産形成をするための手段ともいえるでしょう。

資産運用には、収入・家族構成・退職後の見通し・目標金額等が深く関係するため、やみくもに行えばいいというわけではありません。

結婚・子育て・住宅購入・退職等、それぞれのライフプランやライフステージに合わせて取り組むことが大切です。

資産運用が注目される理由

近年、政府から経済政策の一つとして「貯蓄から投資へ」というスローガンが打ち出されているように、投資による資産運用が注目を集めています。また、2022年度4月から 高等学校の家庭科の授業では、若年層の金融リテラシーの育成を図るため、金融商品や資産運用等の内容が含まれた「金融経済教育」が開始されます。

個人の投資による資産運用が注目される理由は、給与水準・退職金・年金支給額等の将来に備えるためのお金が年々下落傾向にあるためです。また、銀行に預金をしても低金利のため、資産を増やすことが難しい点も理由として挙げられるでしょう。

厚生労働省が発表する「令和2年簡易生命表の概況」によると、日本人の平均寿命は男性81.64歳、女性87.74歳で、ともに過去最高を更新しています。

このように、平均寿命が延び続けている現状を考慮すると、退職後の生活資金を年金だけで補うのは難しいと考えられるでしょう。

また、「令和元年6月に金融審議会「市場ワーキング・グループ」が発表した「高齢社会における資産形成・管理」の「老後2,000万円問題」も、記憶に新しい方も多いかもしれません。

このような理由により、老後に必要な資金の不足を解消するため、自分のお金を投資等の資産運用で増やす必要性が以前にも増して高まっているのです。

初心者におすすめの投資商品4選

初心者の場合、投資による資産運用をしたいけれど、どのような商品があるのかわからないという方も少なくないでしょう。ここからは、資産運用初心者におすすめする4つの投資商品の特徴をくわしく解説します。

株式

株式投資は、株式会社が発行する株式の購入による資産運用です。株式は、銘柄によっては数万円から購入ができるため、少額で資産運用を始めたい初心者にも適しているでしょう。株式を発行する企業は、株式を購入する株主を募り資金を調達します。企業は集まった資金を元手に、事業の継続や拡大を行うことで利益を得て、その利益を「配当金」や「株主優待制度」として株主へ還元するのです。

株式による資産運用のメリットは、配当金や株主優待制度だけではありません。株主総会において議決権が与えられるほか、保有する株式数に応じて企業の解散時に清算分配金を受け取れることもあります。

株式の基本的な利益は、株価が安いときに購入し、値上がりしたあとに売却することで生じる差額分の利益です。

値動きが大きな銘柄の購入は、ハイリスク・ハイリターンになる可能性もあるため注意しましょう。また、売買のタイミングによっては、損失が出る可能性も十分に考えられるため、購入する際は十分な情報収集による銘柄の見極めが重要です。

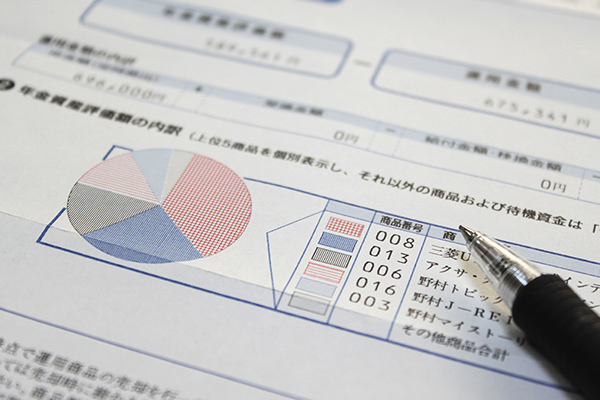

投資信託

投資信託は、株・不動産・債券等の複数の商品が組み込まれた金融商品で、元本保証はありません。多くの場合、最低投資金額は1万円前後で、ファンドマネージャーが商品に組み込む銘柄選択から運用までを行うため、知識やスキルが十分でない初心者でも始めやすい投資方法といえるでしょう。なお、投資信託は、販売手数料・信託報酬・信託財産留保額等の運用コストが生じることが特徴です。また、定期的にもらえる普通分配金や、売却時に生じる譲渡益と呼ばれる利益に対して20.315%の税金が課せられます。

投資信託を行うなら、これらの税金が一定期間非課税になる「一般NISA」「つみたてNISA」「ジュニアNISA(2023年終了)」がおすすめです。NISA制度における種類別の特徴を見てみましょう。

| 一般NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 対象年齢 | 18歳以上 | 18歳以上 | 0~17歳 |

| 年間非課税枠 | 120万円まで | 40万円まで | 80万円まで |

| 非課税保有期間 | 最大5年間 | 最大20年間 | 最大5年間 |

どの種類においても、運用して得られた利益が非課税になるメリットを得られますが、損失が出た場合、ほかの口座等で得た利益と相殺する「損益通算」や、翌年以降に損失を繰り越す「繰越控除」はできないことを覚えておきましょう。

iDeCo(個人型確定拠出年金)

iDeCoは、毎月一定額の掛金を自分で選択した商品に投資し、60歳以降の老後資金を備える私的年金の制度です。基本的な年齢の加入条件は20歳以上65歳未満で、掛金は月々5,000円から始められます。また、iDeCoでは掛金に所得控除が適用され、資金を受け取る際に公的年金等控除や退職所得控除が適用されることもメリットです。さらに、iDeCoの運用で得た利益は非課税、かつ再投資されるため、複利効果も期待できます。

ただし、加入区分に応じて掛金の限度額が異なることや、原則60歳になるまで積み立てた資産を引き出すことができない点に注意しましょう。

債券

債券投資は、国・地方公共団体・企業等の債券を購入し、出資することで利益を得る投資方法です。債券投資では前もって定められた利率に対する利益を定期的に受け取ることができます。購入金額は、個人向け国債なら1万円から、社債の場合は10万円や100万円単位とさまざまです。初心者が債券で資産運用するメリットは、預金よりも高金利、かつ運用の手間がかからない点にあります。

債券投資は基本的にリスクの少ない商品ですが、債券の発行者の経営難・財政難によって元本が保証されない可能性があることや、利回りが少ないことを考慮して購入する必要があるでしょう。

年代別における資産運用の考え方とは?

資産運用は、自分のライフプランやライフステージを考慮して取り組むことが大切です。ここからは、年代別における資産運用の考え方について見ていきましょう。

20代~30代

20代や30代は、将来を見据えつつ資産形成を始めるのに適した年代ですが、結婚・子どもの誕生・マイホームの購入等によって、多額の資金が必要になることが考えられます。

まずは、これらのライフイベントに備えるため、貯金を行いながら、時間をかけてコツコツと資産を積み上げていきましょう。

貯金によってある程度の資金が貯まったら、少額資金での投信積立を視野に入れることをおすすめします。

投信積立では、一括でなく複数回に分けて投資できるため、「時間の分散」を行いやすいです。投信積立にはリスクがありますが、NISAの非課税枠が使えたり、分配金の再投資による複利効果等が期待できます。

40代~50代

40代や50代は、子どもの教育資金や住宅ローンの返済等による多くの出費が予想されます。多額の出費に対する返済計画をしっかりと立てると同時に、老後の生活を見据えた資産形成にも積極的に取り組む姿勢が重要となるでしょう。

40代や50代は、いざというときの出費にいつでも備えられる体制作りが大切です。資産形成においては、投資金額は少額に留めたうえで、低・中リスクの投資商品の比率を多めに組み込み、安全性に重点を置くことをおすすめします。

60代以降

60代以降になると、退職後のセカンドライフにあわせて40代や50代とは異なった資産運用を考える必要性が出てきます。

退職金や年金から余剰資金が出る場合、その資金を適宜資産運用に組み込むとよいでしょう。

ただし、60代以降の資産運用では、20代や30代よりも、投資の時期を分けてリスクを回避する「時間分散」が行いにくいため、比較的リスクが低めの投資商品の利用に留めることが重要です。

退職金で多くのお金が入ったとしても、正しい情報を得ないままの安易な一括投資は避けるよう注意してください。

初心者が投資商品を選ぶ際のチェックポイント

次に、初心者が投資商品を選ぶときに、チェックしておきたい4つのポイントについて解説します。

運用期間

運用期間とは、投資商品の購入から売却するまでの期間を指し、おおまかに「短期投資」と「長期投資」に分けられます。

短期投資は当日中、または数日から数ヵ月の期間、長期投資は数年から数十年の期間が、一般的な目安と考えてよいでしょう。短期投資と長期投資のそれぞれに適した投資商品は次のとおりです。

- 短期投資:FX・株式(デイトレードやスイングトレード)

- 長期投資:投資信託・預金・不動産投資・債券投資・株式

短期投資は、時間をかけずに利益を得られる可能性があることや、損失を抱え続けずに済む点がメリットといえるでしょう。しかし、常に値動きを監視するため時間や手間がかかったり、売買のタイミングによっては大きな損失が出たりする可能性が考えられます。

一方、長期投資による資産運用は、長い時間をかけてじっくりお金を増やすことを目的とするため、一時的な値動きに一喜一憂する機会は少なくなるでしょう。

そのため、資産運用の初心者には、落ち着いて無理なく投資と向き合え、リスクを抑えられる可能性の高い長期投資がおすすめといえるでしょう。ただし、投資を開始する年代によっては、長期投資が難しい場合もあるため、投資にかけられる時間の考慮が必要です。

リスク許容度

リスク許容度とは、資産運用で損失が出ているときに、「どのくらいの範囲まで損失を引き受けられるか」という度合いのことです。

投資商品には、利益の大きな商品ほどリスクが高くなる「ハイリスク・ハイリターン」と、リスクが低い代わりに利益も小さい「ローリスク・ローリターン」の傾向があります。

資産運用では、投資家のリスク許容度に合わせて投資商品の選択が必要となるため、初心者の場合は、あらかじめ自分のリスク許容度を知っておくことが大切といえるでしょう。

リスク許容度は、主観的要素と客観的要素の2つの側面から考えることが重要です。主観的要素では個人の性格や経験等をポイントに、客観的要素では、年齢・家族構成・資産額・年収・ライフステージ等をポイントに考えます。

自身のリスク許容度を前もって知り、資産運用による精神的または物理的影響が生活におよばないように心がけましょう。

運用コスト

運用コストとは、資産運用を行うために必要な費用のことです。商品によって費用の高低差はありますが、どのような投資商品でも運用コストはかかります。

例えば、投資信託では、販売手数料・信託報酬・信託財産留保額等の運用コストが必要です。投資信託は、同じ商品でも販売会社によって運用コストが異なる場合もあるため、購入前の十分なチェックが重要といえるでしょう。

同じような利益を期待できる投資商品の選択で迷ったときは、運用コストが低い商品の購入をおすすめします。運用コストが高い商品は、運用コストが低い商品に比べ、最終的な利益が少なくなってしまうためです。

資産運用を始める際は、必要な運用コストの種類や概算を把握しておきましょう。

税金の制度

資産運用で利益が出た場合、その利益に対して税金を支払わなければなりません。例えば、株式投資で譲渡益が生じると、譲渡益に対して20.315%の税金がかかります。

ただし、一般NISAやつみたてNISAでの株式投資なら、利益が出たとしても一定額までは非課税です。このように、非課税制度を利用するかしないかで、資産運用の利益にかかる税金の割合が変わってきます。

資産運用では、手元に残るのは税金が引かれたあとの金額になるため、投資商品の税制度については、しっかりと理解しておきましょう。

初心者が資産運用するときの注意点とは?

最後に、初心者が資産運用をするときに注意すべき3つのポイントについて解説します。

資産運用の目的や目標をはっきりさせる

資産運用を始めるときは、資産運用を行う理由・最終金額の目標・運用スタイルの方針等を前もって決めておきましょう。資産運用の目的や目標によって、選択する金融商品が異なるためです。

長期投資を希望するのであれば、投資信託やiDeCo、安定性を重視するなら比較的リスクの低い債券投資というように、資産運用では各々の状況やリスク許容度に合わせた商品を選択します。

資産運用の目的や目標等の投資スタンスをはっきりさせることで、おのずと投資先の対象が絞りやすくなるのです。

少額からスタートする

資産運用の初心者のうちは、少額資金からスタートさせるとよいでしょう。投資にかける金額が少なければ、損失が出たときもダメージが大きくなりにくいといえます。

少額での資産運用は、期待できるリターンも少ない傾向にあるため、最初は物足りなさを感じる人も少なくないでしょう。しかし、初心者が最初から多額の資金を投資して損失を出してしまった場合、生活に影響が出ないともいえません。

投資金額の増額は、投資の感覚に慣れ、資産運用についての知識を十分に身につけたあとに行うとよいでしょう。

分散投資でリスク回避をする

資産運用を長く続けるためには、分散投資でリスク回避に努めましょう。分散投資とは、安定した収益を生み出すため、複数の投資商品で資産運用しながら、損失のリスクを抑えることをいいます。

分散投資を行うには、次の3つのポイントを覚えておきましょう。

- 地域による分散

- 時間(時期)による分散

- 投資商品や銘柄による分散

時間(時期)による分散は、「ドルコスト平均法」と呼ばれる手法のように、一度に多額の投資を行うのではなく、定期的に定額の資金を投資することで投資時期と投資金額を分散させ、一回あたりの購入価格を平準化させる方法です。例えば、積立投資等が該当します。コツコツと時間をかけて積み立てすることで、購入価格の差を少なくすることができます。

投資商品や銘柄による分散は、値動きの異なる複数の投資商品や銘柄を組み合わせて保有することで、価格変動のリスクを抑える方法を指します。

資産運用の初心者には、分散投資による可能な限りのリスク回避が必要です。また、安定したリターンを得るためには、短期投資よりも長期投資をするように心がけてください。

まとめ

初心者の資産運用では、資産運用を行う目的や目標の設定をしたのちに、年代やライフステージ、リスク許容度等に応じた商品を選択しましょう。

また、初心者は少額投資から資産運用を始めることや、短期投資よりも長期投資を心がけることを忘れてはいけません。効率的な資産運用を行うためには、資産運用に関する勉強や情報収集を続け、自分が現在置かれている状況を十分に把握しましょう。

将来の豊かな生活を実現するためにも、まずは自分に合った資産運用について考えるところから始めてみてはいかがでしょうか。

記事提供:トランス・コスモス株式会社

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。