円高になるとどうなる? 円高の影響と投資戦略を解説

2020年以降の日本経済は、大きく円安が進行しました。その要因は、新型コロナウイルスの影響、アメリカの金融政策、世界的なインフレ圧力などと考えられています。

日本円の価値が下がることで、私たち消費者にとっても輸入コストの上昇による物価高騰や海外旅行の費用増加など、大きな影響をおよぼしています。

また、過度な円安は日本経済にもマイナスの影響をもたらすため、政府は金利政策を含むさまざまな対策を講じて円安の進行に歯止めをかけようとしています。

こうした政府による政策や国内外の経済情勢によって、円安から円高に転じる可能性もあります。

円高が進んだ場合、日本企業や私たちの暮らしにはどのような影響があるのでしょうか。また、資産形成はどのように行うべきでしょうか。

円安と円高では、それぞれに適した投資戦略が存在します。円高に進んだ際に柔軟に対応できるように、円高が与える影響とともに、円高時の投資戦略を解説します。

円高とは何か?

円高とは、他の通貨に比べて日本円の価値が上昇している状態を指します。これは、1円で交換できる他の通貨の量がふえることを意味します。

円高は、国内外の金融政策、国際市場での需給バランスなど、多くの要因によって引き起こされます。

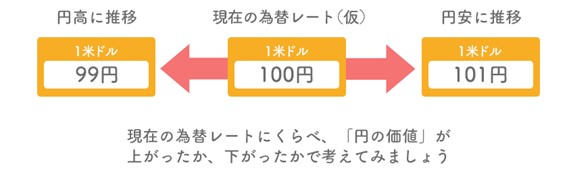

たとえばドル円で考えてみると、1米ドル100円から1米ドル101円になったとします。

この場合、円の金額が1円上がっているので、「円高」と感じてしまうかもしれませんが、この場合は「円安」といいます。1米ドルに交換するのに1円多く支払わないといけなくなり、円の価値が下がったからです。

(出典)三菱UFJ銀行「外貨預金で使う為替相場とは」

実際に円高になるとどのような影響を受けるのでしょうか。

日本企業におよぼす影響

輸出企業の利益

たとえば、1ドル150円のときに100ドルの売上は、円換算すると売上15,000円ですが、円高が進み1ドル100円になると売上10,000円となり、海外で同じ金額を売上げたとしても、円換算した売上が減ってしまいます。

つまり、日本での製造コストなどは変わらなかったとしても、利益が減ることになるのです。

また、利益が減少すると国外での販売価格を下げる余地が減るため、価格競争力は低下することになります。

輸入企業の利益

輸出企業とは反対に、円高になると輸入原材料などの仕入れコストが低下するため、国内にて同額で販売しても利益は向上します。

また、利益が向上すると国内での販売価格を下げる余地がふえるため、価格競争力は向上することになります。

消費者におよぼす影響

輸入品の購入

円高が進むと同じ日本円でも輸入企業が仕入れる輸入品の数や量がふえるため、販売価格が下がる可能性があります。

この場合、輸入された食品や電子機器、衣類などは安く購入することができます。特に、輸入に頼る食品などは日々の家計に影響するため、より円高のメリットを感じるかもしれません。

海外への旅行

円高のタイミングで海外旅行に行く場合、同じ日本円でより多くの現地通貨に換金することができるため、結果的に海外での食事やショッピングなどが割安になります。

実際に、円高が進んだ2013年には、日本からの海外旅行者数が過去最高を記録しました。*1

投資家におよぼす影響

外貨建て資産の価値

外貨建て資産(例:外国株式、外貨建て債券)を保有している場合、円高のタイミングで円換算すると為替の影響で円換算後の価格は下がります。

一方、円安の時と比べると同じ日本円でより多くの外貨建て資産を購入することが可能になります。

つまり、円高のタイミングで外貨建て資産を購入し、円安のタイミングで売却することで為替差益を狙うことができるかもしれません。

輸出企業の株価

円高が進むと日本の輸出企業の利益を圧迫するため、輸出企業の株価が下落する可能性があります。

つまり、日本の輸出企業の株を多く保有している場合、株価が下がることでマイナスの影響を受けるかもしれません。

ただし、企業によっては為替の影響以上の収益力で業績を伸ばすこともあるため、投資先の企業をしっかり見極める必要があります。

国内産業や輸入企業への関心

円高は輸入原材料などの仕入れコストの低下や国内の輸入品の価格が下がることで、輸入企業や国内産業の収益が上がる可能性があります。

結果的にこれらの企業の株式や関連投資商品に対する投資家の関心が高まることがあります。

このように、円高は日本の輸出企業にとってはデメリットがある一方で、日本の輸入企業や消費者などにとってはメリットがあります。

そして、投資家はこれらのメリット・デメリットを踏まえ、為替変動を意識した投資戦略が必要となります。

円高時の投資戦略

ここまで、円高がおよぼす影響について解説してきましたが、円高時にはどのような投資戦略を取ればいいのでしょうか。

円高時における日本株や外貨建て資産への投資戦略についてご紹介します。

日本株への投資

円高は一般的に輸出産業の採算悪化などを理由に日経平均株価にとってマイナスと言われています。

ただ、株価の変動は複数の要因が影響し合うため、将来どのように作用して、株価が変動するかを予測するのは容易ではありません。

先ほども記載したとおり、円高は日本の輸入企業などにメリットがあるため、業績にプラスに働く個別株への投資が一般的な戦略といわれています。

ただし、円高以外の要因で株価が変動することもあるので、複数の企業への分散投資やタイミングを分散させるつみたて投資にすることでリスクを分散させることができます。

〇分散投資についてくわしくはこちら

外貨建て資産への投資

外貨建て資産(例:外国株式、外貨建て債券)への投資は、為替の影響を大きく受けます。円安に進めば為替差益が出ますが、円高に進めば為替差損が出ます。

為替の動向を予測するのはプロでも難しいといわれています。

為替変動が怖くて投資を始められない方は為替ヘッジが付いている金融商品などから始めてはどうでしょうか。為替ヘッジが付いていると、為替レートが不利な方向に動いた場合でも、損失を抑制することができます。

または、為替変動の影響を抑えることができる投資方法である「つみたて投資」もよく用いられます。

〇つみたて投資について知りたい方はこちら

〇2年半つみたて投資をした結果はこちら

【第30回】Money Canvasつみたてダービー最終結果発表!

さらに、外貨建て資産への投資は、ポートフォリオのリスク分散にも寄与します。

複数の外貨建て資産に分散投資することで、国や地域間の政治的な緊張や対立などによるリスクや国内経済の不確実性から資産をまもることが期待できます。

たとえば、日本の投資家が米国株式やヨーロッパの資産に投資することで、日本国内の市場変動からは影響を受けにくくなるのです。

まとめ

円高に進むなど為替相場が変動しても、冷静な判断で投資を行っていくことが必要です。

また、長期的な資産形成をめざすなら、円高局面を見据えて、円高が相場に与える影響を事前に理解しておくことは重要です。

為替変動を踏まえた長期的な投資戦略をしっかり準備しておくことで、来たる円高時にも柔軟に対応し、資産成長の機会を最大限活かすことができるでしょう。

本コラムは一部AIを活用しています。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

最終的な投資判断、金融商品のご選択に際しては、お客様自身の判断でお取り組みをお願いいたします。

出典)*1 国土交通白書2020