お金が貯まらない人と貯まる人、何が違う?特徴と対策を詳しく解説

「頑張って働いているのに、どうしてお金が貯まらないのだろう?」

そんな悩みを抱えている人は、案外多いかもしれません。

お金が貯まる人と貯まらない人には、日々の習慣やお金への向き合い方に違いがあるようです。

それはどのようなものでしょうか。

本記事では、金融庁など公的機関の情報をもとに、お金が貯まる人になるための具体的な対策を分野別にわかりやすく解説します。

家計管理

まず、家計管理についてみていきましょう。

上手な家計管理の方法には、以下のようなものがあります。

裏返すと、そうしたことに取り組んでいない人は、お金が貯まらない習慣をもっている可能性があります。チェックしてみてはいかがでしょうか。

収支の把握

まず、収入の把握をするために、手取り収入を確認する必要があります。*1

会社員の場合は、給与から税金と社会保険料を差し引いた金額です。

次に、支出を把握して分析しますが、そのためには支出を記録する必要があります。

支出の管理には、さまざまな機能のついた「家計簿アプリ」が便利です。*2

例えば、Money Canvasアプリでは、月ごとの収支グラフや時系列の収支明細一覧が表示されるため、これらをこまめに確認すれば、支出を正確に把握することができます。

図1 便利な「家計簿アプリ」の機能

出典)Money Canvas「使い方紹介コラム『家計簿』」

また、「内訳」では、カテゴリごとに支出と収入の合計額が表示されますので、支出の多いカテゴリを把握することができます。

家計管理

収支状況を把握したら、お金の使い方を見直してみます。

たとえば、スマートフォンやインターネット回線は適切な料金プランか、家賃、食費、交通費、光熱費など生活に必要な費用は毎月維持できる範囲の金額になっているかなどをチェックします。*1

その後、アプリを使って家計の予算を立てることもできます。*2

ライフプランを立てる

人生100年時代といわれる現在は、今後の人生を見据えたライフプランを立てることも大切です。

「就職」「結婚」「出産」「教育」「住宅」「介護」「老後」といったライフイベントには大きな支出を伴うことが多く、「教育費」「住宅の購入費」「老後の生活費」は人生の三大費用といわれています。*3

また、一生を通じて「医療費」など、万一のときの「緊急時の出費」が発生することがあります。特に老後の生活費は、高齢化・長寿化が急速に進む現在、考えておかなければならない費用です。

そのため、ライフプランを立てて、資金をどうするか考えておけば安心です。

ただ、ライフデザインが多様化している現在、ライフプランの考え方は、人によってさまざまです。

金融庁が提供している「ライフプランシミュレーター」を使えば、現在の収入・支出や将来の計画を入力することで、将来の家計収支をシミュレーションし、結果をグラフで確認することができます。*4

一度、試してみてはいかがでしょうか。

以上、推奨されるライフプランの立て方をみてきましたが、逆にいうと、こうした取り組みをしていない場合、お金が貯まらなくなっている可能性があります。

見直してみてはいかがでしょうか。

預貯金

お金が貯まる預貯金の仕組みはどうやってつくったらいいのでしょうか。

次のような方法が推奨されています。

「先取り貯蓄」をする

「先取り貯蓄」とは、先に貯蓄や投資に回す金額を給料から差し引きし、余ったお金で生活することです。*5

給与振込口座のある銀行で積み立て用の口座を開き、給与振込口座から貯蓄・投資用の口座へ自動振替設定をすれば、別口座に振り込まなくても、毎月決まった日に定額が貯蓄・投資用の口座に振り替えられ、自動的にお金が貯まっていきます。

もし勤務先に、給与から貯蓄額を天引きする社内預金制度や財形貯蓄制度があれば、それを利用することも検討しましょう。

短期・中期・長期の3つの時間軸に分けて貯めていく

ライフプランに沿って、お金を使う時期に合わせ、短期・中期・長期の3つの時間軸に分けて貯めていく貯蓄法も推奨されています。*6

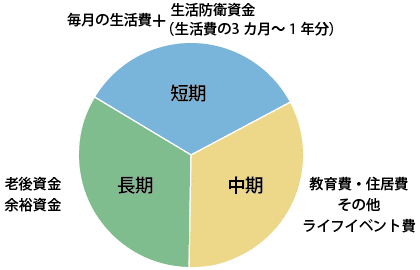

図2 短期・中期・長期の3つの時間軸で分けた家計の資金繰り

出典)金融広報中央委員会 知るぽると「初めての1人暮らし、賢いお金の管理術>資金繰りは使う時期に合わせて短期・中期・長期で考える」

まずは短期の資金の貯蓄額を増やすことが大切です。

毎月の生活費とは別に、失業、病気で休職といった万一のときに使う「生活防衛資金」として生活費の3か月~1年分貯めることを最優先しましょう。

そして、短期の貯蓄ができたら、教育費、住宅購入の頭金、その他のライフイベント費にあてる中期の貯蓄、老後資金と余裕資金中心の長期の貯蓄に取り組みます。

最適な運用法はお金を使う時期によってそれぞれ異なります。

一般的に、当座の生活資金を含む短期の資金には、出し入れがしやすい銀行預金が向いています。

一方、中・長期の資金には、資産を増やすことを意識した投資信託の積立投資などが向いています。

以上のような取り組みをしていれば、段階的に必要なお金を必要な時期までに貯めることが可能でしょう。

反対に、このような取り組みをしていない場合には、お金が貯まらない習慣になってしまっているかもしれません。

投資

次に、中・長期の資金を増やすための投資についてみていきましょう。

効果的な投資とはどのようなものでしょうか。

金融商品の特徴を理解する

金融商品は「安全性」「収益性」「流動性」という3つの観点でみると、商品の特徴がわかりやすく、比較検討がしやすくなります。*7

図3 金融商品の特徴

出典)日本証券業協会 投資の時間「金融商品の特徴」

下の表1は、主な金融商品である「預貯金」「株式」「債権」「投資信託」の特徴をまとめたものです。*8

表1 主な金融商品と特徴

出典)金融庁「資産形成の基本」

「株式」とは、「会社が事業資金を集めるために発行する有価証券」のことです。

「債券」とは、「発行体がお金を借りるために発行する有価証券」のこと、そして「投資信託」とは「多くの投資家から集めたお金を様々な資産で運用する仕組みの商品」を指します。

それぞれの金融商品は異なる特徴をもっており、「安全性」「収益性」「流動性」のどれにも「◎」がついている商品はありません。

金融商品を選ぶ際には、どの特徴を優先するか考える必要があります。

長期・分散・積立を意識する

中・長期の資産形成に適しているものに、運用益などが非課税となる「つみたてNISA」があります。*1, *6

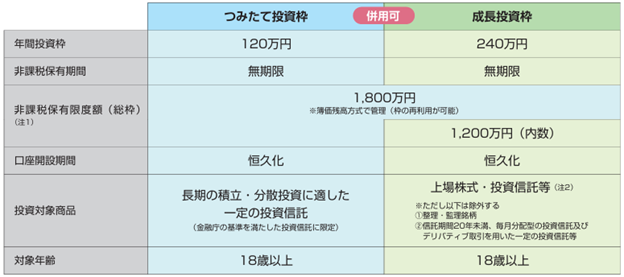

表2 「NISA」の概要

出典)金融庁「基礎から学べる金融ガイド」p.16

「NISA」は将来に向けて、少額から投資をするための非課税制度です。

制度を正しく知って、賢く活用するといいでしょう。*1

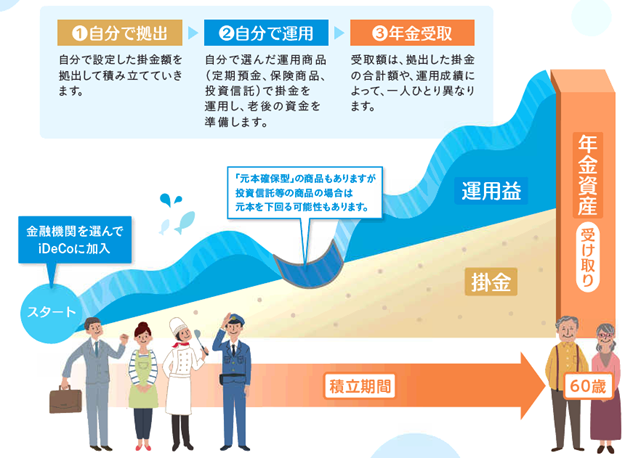

長期的な老後の資産形成には、積立時、運用時、受取時に税制優遇が受けられる「iDeCo」を利用する方法もあります。*6

「iDeCo」は、公的年金とは別に給付を受けられる、私的年金制度の1つです。*9

加入は任意で、自分で決めた額の掛金を積み立てて運用すれば、60歳以降に受け取ることができるようになります。

図4 「iDeCo」の仕組み

出典)厚生労働省「iDeCoの概要」

先ほどご紹介したアプリは、資産と家計を一元管理することができます。*10

日々の家計管理と資産運用状況がまとめてグラフ化され、金融商品の評価損益をいつでも確認できますので、必要に応じて活用すると便利です。

以上のような投資をすれば、長期間にわたってお金を増やすことが可能です。

一方、投資は難しそうだと思って尻込みをしていると、長期的にお金が貯まらなくなってしまうかもしれません。

クレジット・ローン

ここでは、クレジットとローンについてみていきます。

クレジットとローンの仕組みを理解する

クレジットは、ショッピングなどの代金を後払いにしてカード会社に立て替えてもらう「借金」です。*1

一括払いは一般的に金利がかかりませんが、分割払いは3回目以上で金利がかかります。

リボルビング払いでは、毎月ほぼ一定額を返していきますが、金利がかかります。

また、ローンも、銀行などの金融機関からお金を借りることです。

リボルビング払いは毎月の支払額が比較的少額なため、はじめのうちは返済負担が実感できません。そのため、気軽にクレジットやローンを繰り返し、気がついたときには返しきれない借金をしていたというケースもあります。

また、借入残高がある限り支払いは続き、残高に応じて金利がかかるため、知らないうちに返済額が増えているケースもあります。

金利の負担は将来的に大きな負担となって返ってきます。

たとえば、複利の場合、年利5%で100万円借りると、5年後の負債額は128万円ですが、年利10%なら5年後には161万円に、年利15%なら5年後には201万円になってしまいます。

こうした仕組みを正しく理解し、適切に利用することが大切です。

クレジット・ローン利用のポイントを理解する

クレジットやローンを利用する際には、以下のようなポイントを確認しましょう。

- 利用総額と金利、月々の返済額を把握する。

- 利用した分のお金を返すことができるかよく考える。

- 借金の返済のためにローンを利用しない。

- 支払い期日を守る。支払い期日を過ぎると延滞金利が発生する。また、一定期間延滞が続くと「指定信用情報機関」などに延滞情報が登録されてしまう。

以上のようなことを理解し、適切にクレジット・ローンを利用しましょう。

逆に、クレジット・ローンの仕組みや利用の際のポイントを理解しないで無計画に利用してしまうことが、お金の貯まらない習慣につながってしまう可能性があります。

お金が貯まる体質になるための習慣

最後に、お金が貯まるようになる習慣をつくるためのステップは以下のようなものです。

- 現状把握:家計簿アプリなどで支出を見える化する

- 支出の見直し:支出を分析し、無駄遣いを抑制する

- 目標設定:ライフプランに応じた貯蓄目標を設定する

- 先取り貯金:給与天引き・自動積立を活用する

- 資産形成:短期の貯蓄ができたら、少額からの長期投資で増やす

- クレジット・ローンの適正利用:金利を把握して、過剰に利用しない

以上のようなステップをふんで、お金が貯まる習慣を身につけてみてはいかがでしょうか。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

本コラムの内容は、特定の金融商品やサービスを推奨あるいは勧誘を目的とするものではありません。

最終的な投資判断、金融商品のご選択に際しては、お客さまご自身の判断でお取り組みをお願いいたします。

出典

*1 金融庁「基礎から学べる金融ガイド」pp.3-4, 16, pp.21-22

*2 Money Canvas「使い方紹介コラム『家計簿』」

*3 政府広報オンライン「『金融リテラシー』って何? 最低限身に付けておきたいお金の知識と判断力」

*4 金融庁「ライフプランシミュレーター」

*5 金融広報中央委員会 知るぽると「初めての1人暮らし、賢いお金の管理術>「先取り貯蓄」で将来の資金を着実に貯めていく」

*6 金融広報中央委員会 知るぽると「初めての1人暮らし、賢いお金の管理術>資金繰りは使う時期に合わせて短期・中期・長期で考える」

*7 日本証券業協会 投資の時間「金融商品の特徴」

*8 金融庁「資産形成の基本」

*9 厚生労働省「iDeCoの概要」

*10 Money Canvas「家計管理と財産形成を始はじめよう!」