中央銀行デジタル通貨(CBDC)とは 仮想通貨・暗号資産との違い、それぞれの特徴を解説

日々の買い物の中でQRコードなどによるキャッシュレス決済が浸透するなか、私たちが貨幣として持ち歩いている「円」そのものをデジタルで発行するという「デジタル通貨」が世界的に注目されています。

デジタル通貨、と聞くと仮想通貨や暗号資産を思い出しがちですが、日銀などが検討している「デジタル通貨」は仮想通貨と大きな違いがあります。

デジタル通貨のひとつである中央銀行デジタル通貨とはどんなものなのか、なぜいま検討されているのかや海外での最新事例を交えて解説していきます。

中央銀行デジタル通貨(CBDC)とは?

日銀は「中央銀行デジタル通貨(CBDC=Central Bank Digital Currency)」について、次の3つを満たすものと定めています。*1

- デジタル化されていること

- 円などの法定通貨建てであること

- 中央銀行の債務として発行されること

というものです。

「デジタル通貨」と聞くと、冒頭でも述べたとおり仮想通貨や暗号資産を思い浮かべる人も多いことでしょうが、まず上の条件の2)と3)を見ると両者には違いがあります。

まずどのような違いがあるかご説明します。

中央銀行デジタル通貨と仮想通貨の大きな違い

ビットコインやイーサリアムといった 仮想通貨は発行主体が民間であり、日銀などの中央銀行がその価値を担保するものではありません。

一方で CBDCの発行主体は日本でいえば日銀、つまり円を直接発行する権限を持つ中央銀行です。

日銀が発行する通貨は誰もが1年365日、1日24時間使える現物として役に立っています。

これを、 通貨という現物を持たなくても使えるようにしようというのが、CBDCの考え方です。

現金流通量の減少

では、デジタル通貨が検討されている背景に触れてみましょう。

今ではクレジットカードやプリペイド式の電子マネー、または「○○ペイ」といった現金以外の決済方法を利用する人は多く、電子決済に抵抗のない人も増えていることでしょう。

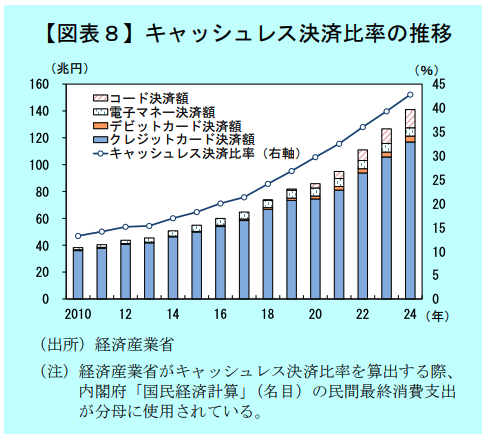

日銀の調査によればキャッシュレス決済は右肩上がりになっており、人々が買い物などの際にキャッシュレス決済を利用する割合は半数近くにのぼっています。

出典)日本銀行発券局「新しい日本銀行券の流通状況について」

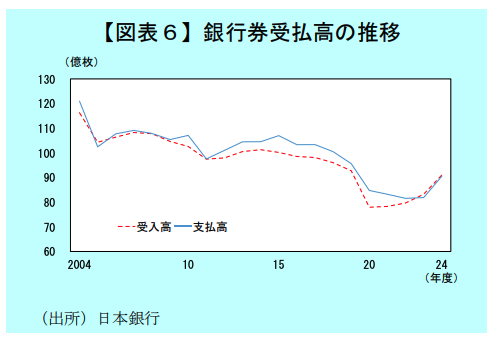

それにともない、 現金を発行する日銀と、それを市場に流通させる金融機関との間での現金のやりとりも減っています。

出典)日本銀行発券局「新しい日本銀行券の流通状況について」

金融機関が日銀から受け取る現金が減っている、ということは現金の需要の減少とも考えられます。たしかに私たちはキャッシュレス決済を使う頻度が増え、銀行などのATMにわざわざ足を運ぶ機会は減っているのではないでしょうか。

ネットバンキングの普及もまた、銀行窓口へ通う機会を激減させていることでしょう。

中央銀行デジタル通貨のメリット

デジタル通貨が検討されている背景には、こうした現金流通の減少がある一方で、他にもメリットがあります。

私たちは日頃、ちょっと困った時にはコンビニなどに駆け込めば24時間365日、現金を引き出すことができます。

しかしそれは「金融機関のサービスとして当たり前のこと」とは言い難い部分があります。

時折コンビニのATMなどで、警備会社の人たちがATMから現金を取り出し、トラックに乗せていく姿を見たことのある人は少なくないことでしょう。

通貨は紙の束あるいは金属加工品という「モノ」でもあり、輸送費がかかるのです。特に僻地や離島などでATMが利用できるのは、船などを使って現金を「運送」しているからです。

もちろんこれは無料で済む話ではなく、コストがかかっています。特に現金輸送には襲撃のリスクもあります。

また、基本的なことではありますが、 通貨の発行には材料費などが発生します。

これらを「モノ」から「デジタルデータ」に置き換えることで、低コストでお金の発行・流通が可能になることでしょう。

マネロン防止にも効果

その他にも中央銀行デジタル通貨を始めとするデジタル通貨は、以下のような課題の解決に役立つとされています。

- 現金の減少、現金流通拠点の縮小

ー 「信用リスクフリーの中央銀行マネー」にアクセスできない人々の発生 - 自国通貨の流通インフラの未発達

ー デジタル化により一気にインフラのキャッチアップを図る - 現金の持つ「匿名性」の制限と情報の把握

ー AML(マネー・ロンダリング防止対策)の観点から、国際的にも高額の現金取引への監視は強まっている - 取引の効率化・高度化・リスク削減

ー DVP(証券の引渡し(Delivery)と代金の支払い(Payment)を相互に条件を付け、一方が行われない限り他方も行われないようにすること)*2、貿易金融、クロスボーダー決済の実現など

出典)財務省資料「民間事業者からみたデジタル通貨の課題と取組み」

特に注目したいのは、 通貨をデジタル化することでお金に匿名性がなくなる、ということです。

通貨がデータ化されることで 犯罪に用いられる資金の移動も追跡可能になり、マネーロンダリングなどの犯罪防止につながるという考え方です。

海外では先進的な取り組みも

CBDCは海外でも注目され、導入や実証実験が進められています。

興味深いことに、新興国ほど取り組みが進んでいます。

世界初のCBDC発行はカリブ海のバハマです。*3

700以上の島からなる国で、銀行の支店撤退などで金融サービスを受けられない住民に金融アクセスしやすくするのが狙いです。

またバハマは ハリケーンの被害をたびたび受けており、金融機関店舗やATMの破壊などで大きな損害を出してきました。しかしデジタル通貨の導入により、自然災害によるインフラ破壊の被害を最小限に抑えることができるようになっています。*4

また カンボジアのCBDC決済システム「バコン」はスマートフォンさえ持っていれば誰でもいつでも簡単に決済できるようになっています。*5

現金決済がメインだった90年代には自国通貨「リエル」の立場は弱く、ドル決済が中心でした。しかし2019年に試験導入したところ、翌2020年のコロナ禍を機に、電子決済の有用性が広く意識されるようになったといいます。ドル依存から抜け出すことも目的でした。

そしてCBDCの導入は現在、欧米そして日本、中国でも検討や試験導入が進められています。*6

プライバシーやセキュリティ、国際決済をどう扱うかという課題はありますが、バハマのように 過疎地域における利便性や自然災害時にもスムーズな決済ができるという点では、日本も学ぶところがありそうです。

本コラム執筆時点における情報に基づいて作成しておりますので、最新情報との乖離にご注意ください。

出典

*1 日本銀行「中央銀行デジタル通貨とは何ですか?」

*2 日本銀行「DVPとは何ですか?」

*3 日本経済新聞「米国も研究加速 よく分かる「デジタル」通貨」

*4 JETRO(日本貿易振興機構)「ベストプラクティスからみるバハマとカンボジアのCBDC導入戦略」

*5 日本経済新聞「デジタル通貨でドルから自立、国の若さ強みに カンボジア中銀総裁」

*6 NEC「日本や海外で検討が進む中央銀行デジタル通貨(CBDC)とは」